Свежие облигации: Глобал Факторинг Нетворк Рус на размещении

В декабре прошлого года и в марте этого года ГФН вышел на рынок биржевых облигаций, имея за спиной опыт в коммерческих, на 100 и 150 млн рублей соответственно. Те выпуски успешно разместились и дали нехилый апсайд (особенно дебютный). Ещё бы, у второго выпуска купон 16,5%, а у первого вообще 20%. Пришло время третьего, но доходность ещё ниже, купон обещают 14,5–15%.

С таким купоном и с новой ставкой ЦБ 8,5% ждать сильного апсайда не стоит. Но вдруг у компании сильные финансовые показатели и даже 14,5–15% — это хорошие новости? Одновременно с ГФН проходит также размещение выпуска ТГК-14, про него я писал ранее. Доходность обещают похожую.

Объём выпуска — 150 млн, доходность ожидается 14,5–15%, срок 4 года, без оферты, с амортизацией. Купоны ежемесячно. Рейтинг B+ от Эксперт РА (май 2023).

Глобал Факторинг Нетворк Рус — компания, которая предоставляет услуги электронного регрессного факторинга региональным производственным и торговым компаниям из сегмента МСБ преимущественно на территориях Центрального, Уральского и Приволжского ФО. Тикер: 🧮💵 Сайт: https://www.factoring-network.ru

- Выпуск: ГлобалФакторинг-БО-03-001

- Объём: 150 млн

- Начало размещения: 1 августа 2023 (сбор заявок до 27 июля)

- Срок: 4 года

- Купонная доходность: 14,5–15%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: да

Повторим для начала информацию о факторинге, хотя про ГФН я уже писал у себя в канале, но давно. Это финансовый инструмент, позволяющий покупателю покупать товар или услугу с отсрочкой платежа, а продавцу — получать от фактора комплекс услуг, в который входят авансирование выручки, защита от риска неплатежа, сбор платежей в договорные сроки или после их окончания, учёт дебиторской задолженности. Продавец получает деньги до того, как ему заплатит покупатель. Удобно? Удобно. Комиссии/проценты и услуги — заработок факторинговой компании. А своих денег у фактора нет, он их берёт в долг и прокручивает в таких вот факторинговых операциях. Для покупателя же факторинг — это альтернатива кредиту. Для него не требуется искать дополнительное обеспечение, например залог или поручительство другого лица. Обеспечение факторинга — это право требования к должнику. Факторинг решает проблему дебиторской задолженности в счёт ее уступки.

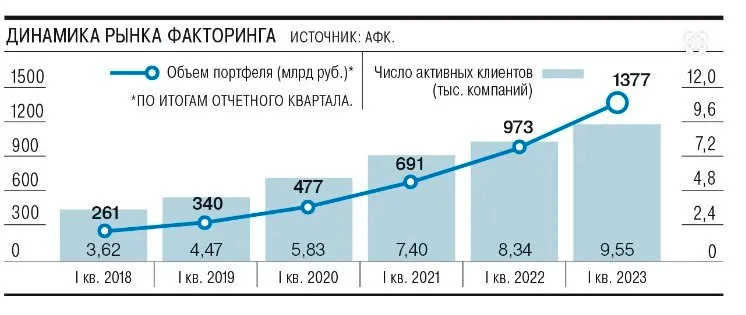

Рынок факторинговых услуг растёт ежегодно, услуга востребована и не испытывает проблем с поиском новых клиентов.

В настоящее время в обращении 2 выпуска биржевых облигаций компании на 250 млн рублей и 8 выпусков коммерческих облигаций (они не торгуются на бирже). Всего облигаций двух типов на 806 млн, с новым будет 956.

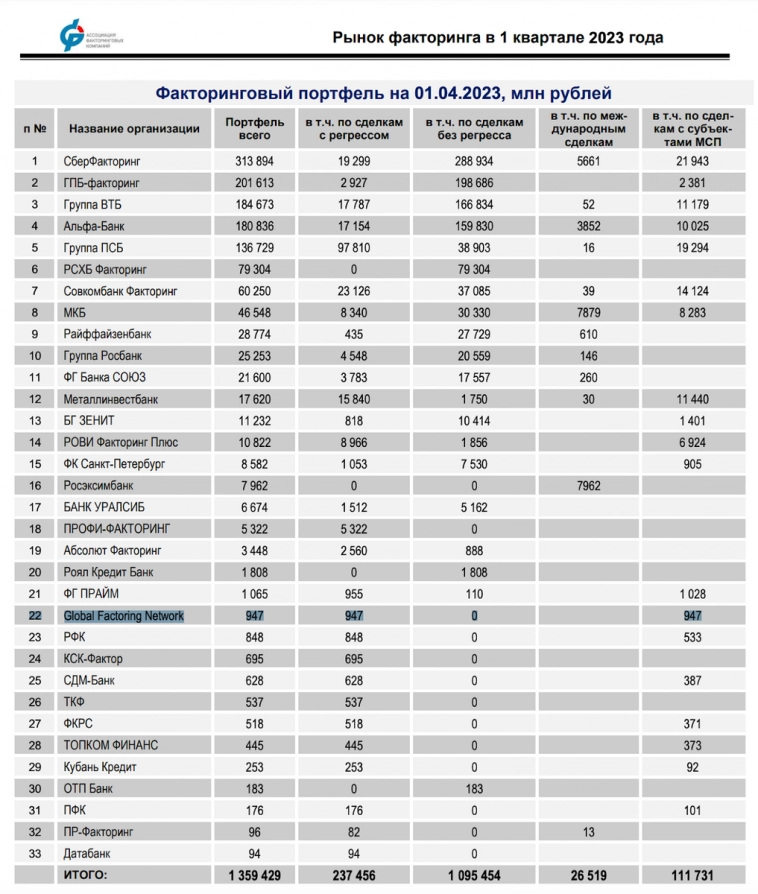

ГФН — мелкий игрок на рынке факторинга, находится на 21 месте (был на 27), а его портфель — всего 947 млн (был 902 млн), по этому показателю ГФН на 22 месте.

За квартал ГФН улучшил свои показатели и увеличил портфель, это хорошо. При этом портфель всё равно небольшой, относительно лидеров (Сбер, ГПБ, ВТБ, Альфа и ПСБ) он меньше в сотни раз. Мелкий факторинг и сам работает с мелкими клиентами. Однако портфель крепкий, а рентабельность компании на высоком уровне, показатель рентабельности — 18%. Новые деньги нужны под расширение факторингового портфеля. Но риски тут большие. Достаточно банкротства одного крупного клиента, чтобы у бизнеса начались проблемы. У ГФН слабая достаточность капитала. Коэффициент автономии компании, скорректированный на квазирезервы, всего лишь в районе 8,5%.

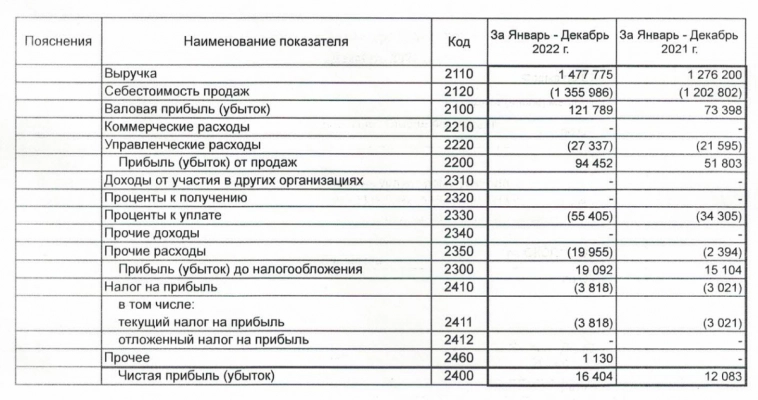

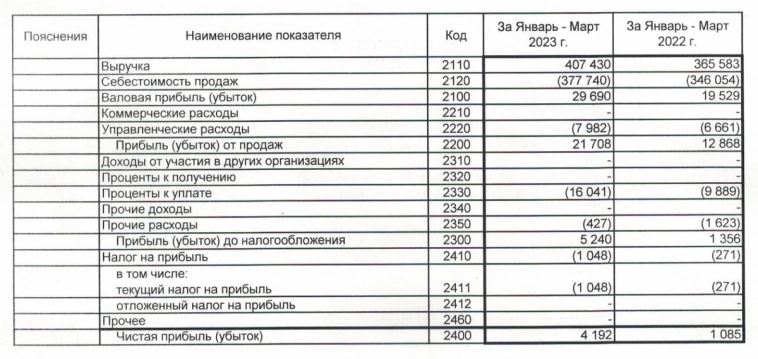

У ГФН крепкий портфель с задолженностью по платежам 1,7% (эксперты отмечают, что это очень низкий показатель в факторинге). Бизнес идёт в сторону диверсификации, сейчас доля крупнейшего клиента 12,5% (а годом ранее была 45%). Объём факторингового портфеля 947 млн, активы — 1,19 млрд, чистая прибыль за 2022 год – 16,4 млн руб, за первый квартал 2023 года — 4,19 млн (в 4 раза больше, чем за 1 квартал 2022 года, но не стоит ждать в этом году х4 за весь год).

У ГФН растёт выручка, чистая прибыль небольшая, но стабильная, компания развивается. Доля портфеля, профинансированного за счет чистого долга, 94%. Показатель Чистый долга / EBIT очень большой — 9 (31 декабря 2022). Показатель покрытия процентных платежей EBIT 1,7. 74% долгов — долгосрочные. Кстати, Эксперт РА даже повысил рейтинг с B до B+. Если смотреть на динамику развития, то плюс заслуженный, но если смотреть на коэффициенты, то сложный выбор у инвесторов. Компании необходимо увеличивать собственный капитал, чтобы снижать риски. 100 млн собственного капитала, B+, Чистый долг / EBIT = 9 — это тянет на купон в 16%+, а не на 14,5%. Впрочем, если посмотреть, что даёт более 15%, то там выбор тоже среди настоящих алмазов.

Я в любом случае участвую в этом размещении. Поскольку на ИИС пришли дивиденды и купоны, которые нужно реинвестировать, они пойдут на этот выпуск. На БС в планах покупка РД, так что увеличивать позицию не буду. Предыдущий выпуск также есть, судя по его апсайду, даже в новом и даже по новой ставку он будет, хоть уже и не такой сильный. Выпуск крайне небольшой, спрос точно будет на весь объём.

Подписывайтесь на мой телеграм-канал ↗ про инвестиции, финансы и недвижимость.

SonOfKiyosaki24 июля 2023, 09:57Годно, спасибо. Купоны ежемесячно — привлекают+1

SonOfKiyosaki24 июля 2023, 09:57Годно, спасибо. Купоны ежемесячно — привлекают+1 Робот Бендер24 июля 2023, 10:04ОФЗ дальние дают 11%.А здесь на 3-3.5% больше и можно всё депо там оставить.Нет конечно.+2

Робот Бендер24 июля 2023, 10:04ОФЗ дальние дают 11%.А здесь на 3-3.5% больше и можно всё депо там оставить.Нет конечно.+2