ВТБ отчитался за май и 5 месяцев 2023 года, прибыль упала почти в 2 раза, но на то есть свои причины

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за май 2023 года. ВТБ продолжает быть прибыльным банком, результаты компании были восприняты акционерами — положительно, даже несмотря на снижение чистой прибыли почти в 2 раза. Майская прибыль в отличие от предыдущих месяцев является органической и не содержит разовых доходов (консолидация РНКБ и переоценка открытой валютной позиции, поэтому имеем чувствительное снижение ЧП). Теперь давайте перейдём к основным показателям банка:

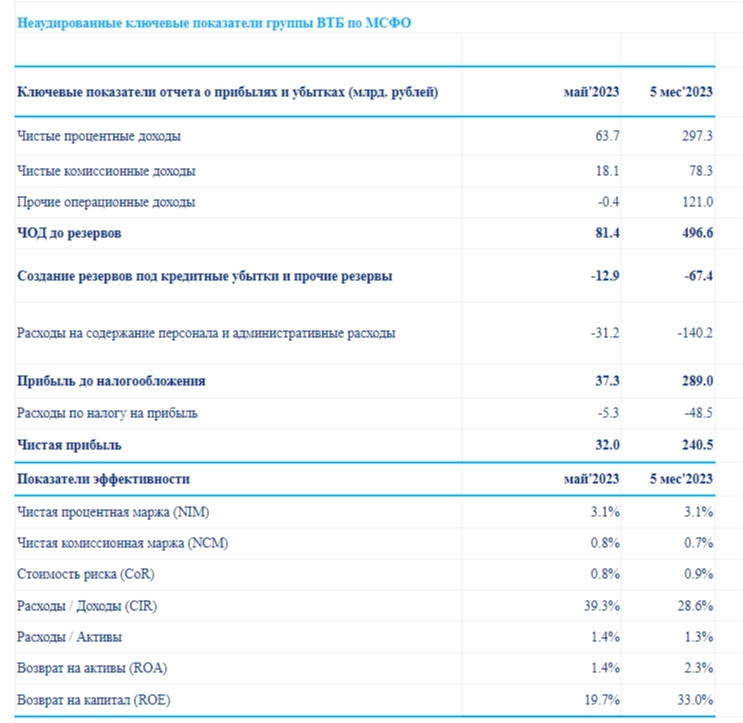

▪️ Чистые процентные доходы: 63,7₽ млрд (60,4₽ млрд в апреле)

▪️ Чистый комиссионный доход: 18,1₽ млрд (18,2₽ млрд в апреле)

▪️ Чистая прибыль: 32₽ млрд (61,8₽ млрд в апреле, 240,5₽ млрд за 5 месяцев)

Понятно, что скорее всего II квартал 2023 года не будет рекордным для компании в плане чистой прибыли (сейчас самым успешным является для ВТБ I квартал 2023 года — 146,7₽ млрд чистой прибыли по МСФО), но уже за 2 месяца был побит предыдущий рекорд ВТБ (III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО). Сам же глава банка ожидает прибыль в 2023 году на уровне 400₽ млрд, даже если банк немного снизит генерацию чистой прибыли (ориентируясь на ЧП за май), то явно побьёт годовой рекорд 2021 года по чистой прибыли (327,4₽ млрд) и может замахнуться заработать свыше 400₽ млрд. Как пояснил зампред правления банка Дмитрий Пьянов, что на итоговый финансовый результат группы могут повлиять несколько факторов:

🗣 Ускорение во второй половине года расходов.

🗣 Рост стоимости риска (стоимость риска за 5 месяц — 0,9% годовых, по итогам года таргетировали около 1%).

🗣 Увеличение ключевой ставки Банка России (повышение на 100 базисных пунктов означает потерю годового чистого процентного дохода ВТБ в размере около 18₽ млрд).

📌 Отмечу, что с учётом провального 2022 года (чистый убыток: 612,6₽ млрд по МСФО), миноритарии данного эмитента не увидят чистую прибыль в виде дивидендов (прибыль за 2021 и 2023 год пойдёт на восстановление капитала). Сам же Костин назвал выплату дивидендов за 2023 год проблематичной. Помимо этого глава компании считает нецелесообразной покупку Яндекса по заявленной цене и сказал, что необходимо действовать по схеме Фортума (российская энергетическая дочка финской компании, в которой было введено внешнее управление).

Есть ли у меня уверенность в светлом будущем банка — да, его точно спасёт государство различными способами, если наступит очередной кризис, но данное действие не распространяется на миноритариев, которые уже долгие годы ощущают всю «благосклонность» менеджмента (размытие доли акционеров, приостановка выплаты по субордам и отмена дивидендных выплат).

С уважением, Владислав Кофанов

Рекомендую подписаться на мой Телеграмм-канал, чтобы не пропустить публикации. В нем я рассказываю про экономику, финансы, свои инвестиции и анализирую различных эмитентов. Становись финансово грамотным.

Haarp28 июня 2023, 11:02Во всем виноват отрицательный рост.0

Haarp28 июня 2023, 11:02Во всем виноват отрицательный рост.0 Андрей Остин28 июня 2023, 11:30Втб НЕмои инвестиции причинил огромный вред инвесторам заблокировав 25фев 2022 год приложение, ЖЕЛАЮ СГИНУТЬ ВСЕЙ КОНТОРЕ+1

Андрей Остин28 июня 2023, 11:30Втб НЕмои инвестиции причинил огромный вред инвесторам заблокировав 25фев 2022 год приложение, ЖЕЛАЮ СГИНУТЬ ВСЕЙ КОНТОРЕ+1