BYD- любимица Баффета и крупнейший в мире производитель электропровозок.

Штаб-квартира BYD в Шенжене.

Сосредоточив внимание на получении, хранении и применении энергии, BYD предлагает комплексные новые энергетические решения с нулевым уровнем выбросов.

Сегмент «Автомобили, сопутствующие товары и другие продукты» занимается производством и продажей автомобилей, в том числе гибридных, аккумуляторно-электрических автобусов, такси, санитарных и пассажирских транспортных средств; делает пресс-формы и детали для автомобилей; автомобильный лизинг и сервисное обслуживание автомобилей.

Насколько крупная компания? Может, это стартап?

Недавно официальный аккаунт BYD в Weibo опубликовал данные о продажах различных моделей за апрель, включая серию BYD Song PLUS, DENZA, а также серию BYD Dynasty и Ocean. Всего в одном только апреле BYD продала 210 295 автомобилей! Для сравнения: по итогам четырех месяцев 2023 года российские дилеры LADA продали 91875 машин. Основной конкурент BYD, конечно же не ВАЗ, а Тесла.

А сколько там?

Сравним результаты за 1 квартал BYD и Тесла: BYD продала 552 076 автомобилей на новой энергии в первом квартале, что на 92,81% больше, чем в прошлом году. Tesla сообщила о рекордных квартальных поставках электромобилей в первые три месяца 2023 года — более 422 тыс. единиц, что на 4% превышает показатели за предыдущий квартал и на 36%, чем за аналогичный период 2022 года.

В 2022 году BYD продала более 1,86 миллиона автомобилей, в основном в Китае, а Tesla отгрузила 1,3 млн электромобилей.

А какие перспективы?

«Наша цель начинается с 3 миллионов единиц», — заявил председатель BYD Ван Чуанфу на конференции инвесторов в Гонконге в конце прошлого месяца. Но он добавил, что BYD надеется удвоить прошлогодний объем продаж и достичь 3,6 млн единиц.

Согласно прогнозу UBS, к 2030 году три из каждых пяти новых автомобилей, выезжающих на дороги Китая, будут работать на электричестве.

Новые стандарты выбросов вступят в силу в Китае с 1 июля 2023 года, который на сегодняшний день является крупнейшим автомобильным рынком в мире (стандарт China 6), что может потенциально привести к тому, что миллионы бензиновых и дизельных автомобилей станут непродаваемыми в Китае. Новый стандарт China 6a сочетает в себе лучшие практики Европы и США, а также новые стандарты Китая.

И сколько стоит этот бизнес?

Рыночная капитализация по тек. ценам составляет 100 млрд долл США. Для сравнения текущая капитализация Тесла, которая произведет в 2023г в 1,5р меньше автомобилей — 579 млрд. долл. США. Ну мы к этой аномалии давно привыкли. Для сравнения: Тойота стоит 190 млрд долл, Фольксваген- 73 млрд долл. США.

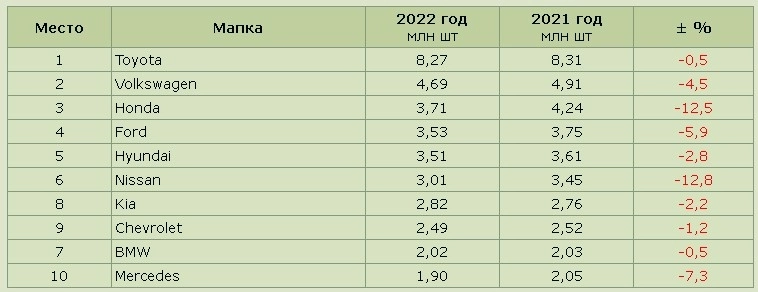

А теперь давайте представим, что данная компания выполнит план и выпустит 3 млн авто в 2023г. В этом случае она поделит 6 место с Ниссан. А если выполнит план как задумал председатель BYD Ван Чуанфу, то войдет в пятерку крупнейших автопроизводителей мира. Кстати, это может произойти и в 2023г, тк очевидно, что минусы, полученные традиционными автопроизводителями, это не только спад потребления в некоторых странах, но и потерянные доли рынка, которые оттягивают на себя производители электроповозок.

Что там с прибылью? Может, компания такая же убыточная, как Тесла до 2020г?

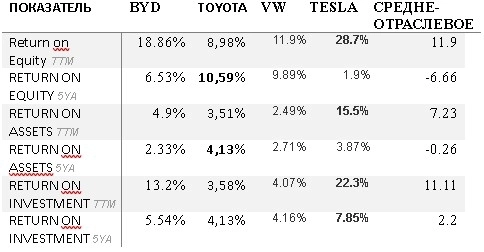

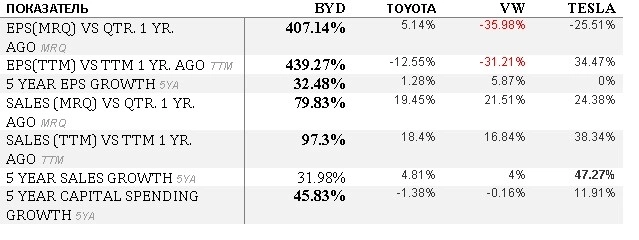

Раз уж мы видим, что имеем дело с будущим лидером рынка, который стремительно перешагивает через таких игроков как GM, Stellantis итд, будем сравнивать с лидерами.

Из этой таблицы становится понятно, почему Тесла так ценится на рынке, т.к. среднеотраслевые показатели перекрываются в 2-3 раза.

Тойота за прошлый год уступила лидерство по ROA и ROE, но в среднем за 5 лет показатели еще лучшие в отрасли.

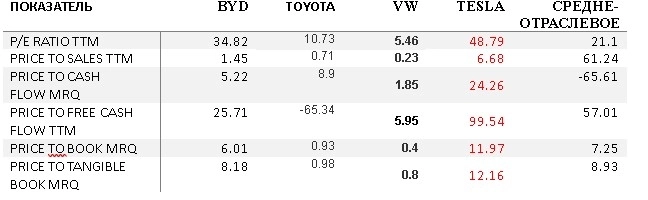

А вот по P/E, P/B, P/FCF Тесла самая дорогая, а самый дешевый — Фольксваген. Представляете, можно купить этот завод за 0,4 капитала!

Берем? Ну как отказаться от Туарега со скидкой 60% от каталожной цены.

А, теперь становится понятно, почему VW такой дешевый -прибыль падает год к году и квартал к кварталу.

А вот почему у Тесла прибыль упала- спросите Вы. Скидки! Тесла, чтобы поддержать уровень продаж, снижает цены.

Тесла в Китае занимает позорное 10 место (а когда-то было почетное 1 место).

Конкуренты буквально наступают на пятки, нивелируя технологическое преимущество Тесла.

В то время как базовые модели Tesla Model 3 и Model Y, произведенные в Шанхае, могут проезжать без подзарядки до 556 и 545 км соответственно, версии начального уровня Nio ET7, Xpeng P7 и Li Auto L8 имеют запас хода 530 км, 480 км и 1315 км соответственно.

Помимо ET7, китайские умные электромобили оснащены системами AR и VR, чтобы предложить пассажирам так называемый иммерсивный опыт, которого нет в автомобилях Tesla. Более того, усовершенствованная система помощи водителю Tesla, ее программное обеспечение для полного самостоятельного вождения (FSD), не была одобрена для использования в Китае.

Компания Xpeng, поддерживаемая гигантом электронной коммерции Alibaba Group Holding, представила в конце марта свое программное обеспечение X navigation Guided Pilot (NGP), похожее на FSD Tesla. X NGP позволяет автомобилям Xpeng автоматически перемещаться по городским улицам материкового Китая.

Tesla снизила цены на все свои автомобили шанхайского производства, чтобы поддержать продажи 24 октября прошлого года и 6 января в Китае, в результате чего цены на его автомобили достигли самого низкого уровня с момента начала работы завода в Шанхае в конце 2019 года.

BYD присоединился ко многим другим китайским брендам в ценовой войне, начатой Tesla, с предложением скидок на свои электромобили Song Plus и Seal в марте. Снижение цен повлияло на доходы автопроизводителей: Tesla сообщила о падении чистой прибыли в первом квартале на 24%.

Чистая прибыль BYD за первые три месяца года составила 4,13 млрд юаней (596,56 млн долларов США), что на 410,9% больше, чем 808,41 млн юаней годом ранее, а выручка выросла на 79,8% до 120,17 млрд юаней.

Бочка дегтя

1. Трейдеры отказываются от акций китайских автомобилей, поскольку ценовая война, начатая Tesla и BYD, распространилась на всю отрасль, что свидетельствует о слабом настроении потребителей на фоне пессимизма в отношении темпов восстановления экономики. Акции BYD упали на 11% в сравнении с их стоимостью год назад.

2. Правительство Китая планирует сократить или вовсе отменить в 2023г. налоговые льготы и субсидии на покупку электромобилей.

3. В 2008 году Баффет потратил 232 миллиона долларов на акции, которые сегодня стоят 7,4 миллиарда долларов, т.е. заработал более 7 миллиардов долларов на своих инвестициях в BYD, что составляет около 3,000% прибыли. Баффет начал сокращать позицию в акциях BYD в августе прошлого года, тогда холдинг впервые продал 1,33 млн акций китайского производителя электромобилей. К концу 2022-го доля Berkshire в BYD сократилась с 20,49% до 13,04%, а в мае 2023 доля упала менее 10%.

4. Цены на карбонат лития подскочили более чем на 60% за последний месяц, так как лихорадка электрификации автомобильной промышленности породила гонку за поставками материалов, используемых в производстве аккумуляторов. По словам Дэвиса Чжана, старшего исполнительного директора Suzhou Hazardtex, поставщик специализированных автомобильных аккумуляторов, этот всплеск увеличит стоимость аккумуляторной батареи на 75 киловатт-часов (кВтч), используемой в электромобиле премиум-класса, примерно на 3–5 процентов, или примерно на 5000 юаней (712 долларов США). Стоимость аккумуляторов составляет до 40% стоимости производства типичного электромобиля.

Вывод: на фоне сокращения субсидий идет охлаждение китайского рынка, ключевого для BYD, и борьба за долю рынка превращается в кровавую баню, результаты 1 кв. 2023 не отражаются эффект от снижения цен и рост стоимости батарей. Если и предположим, что компании удастся выполнить намеченные планы, то про прибыль и рентабельность бизнеса обещаний не было.

Тем не менее, из всех автомобильных компаний, которые можно купить на рынке, стоит отдавать предпочтение производителям электрокаров, т.к. они растут на десятки процентов в год и забирают долю рынка у традиционных производителей, а из производителей электрокаров самые растущие- китайские компании, а из всех китайцев BYD будет прекрасным выбором.

А если немного подумать, то стоит купить производителей карбоната лития, например, SQM, обзор которого был представлен ранее.