Индексное инвестирование vs депозит в банке в российских условиях. Работа над ошибками. Реабилитация

Здравствуйте!

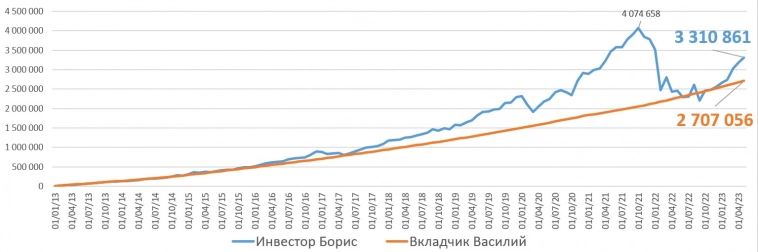

В прошлом выпуске (тынц), про сравнение доходностей инвестора Бориса и банковского вкладчика Василия, прозвучал ряд важных комментариев, главный из которых — абстрактность инвестирования в индекс Мосбиржи, не учитывающий дивиденды. Целый день я мучался мыслью, что оклеветал инвестора Бориса. Чтобы вернуть душевное спокойствие себе и репутацию инвестору Борису ничего другого не остается, как попытаться пересчитать его доходность через индекс полной доходности. Было бы здорово взять реальный инструмент, вроде небезызвестного SBMX, но он берет начало в 2018 году, тогда как наш инвестор начал карьеру в 2013-м. Переключаться с одного инструмента на другой в расчетах крайне сложная задача из-за разных долей в разных инструментах. Значит данные будем брать из Индекса Мосбиржи Полной Доходности (Нетто):

«Индексы полной доходности рассчитываются в дополнение к ценовым индексам и отражают изменение суммарной стоимости российских акций с учетом дивидендных выплат. Биржа рассчитывает индексы полной доходности „брутто“ – без учета налогообложения и „нетто“ – с учетом налогообложения»

Звучит как то, что нам нужно. Тем более, упомянутый SBMX отслеживал именно этот индекс. Ну что ж, поехали пересчитывать.

Ах, да. Был классный комментарий, что инвестируя через ИИС можно получать и инвестировать налоговый вычет. Борис открыл ИИС в 2015 году и начиная с 2016 к сумме взносов в марте стал прибавлять сумму вычета за предыдущий год. Ну теперь уж точно поехали:

Совсем другая история, скажете вы! С чем нельзя не согласиться.

Индексное индексирование обрело смысл после учёта дивидендов.

Верим джентельменам с Мосбиржи на слово, что индекс полной доходности так же учитывает налоги в соответствии с действующим законодательством.

Осталась некоторая абстракция в невозможности просчитать весь путь с учетом реального инструмента. Вероятно, из доходности Бориса нужно отнять комиссию фонда, у SBMX это 1% годовых. Но не будем.

Доходность Василия по вкладам не трогал — с ней всё проще. Теоретически, он мог бегать из банка в банк каждый год в поисках повышенных для новых клиентов процентов, или открывать вклады на несколько лет фиксируя высокие процентные ставки. Но в этом случае, можно как поднять доходность, так и прогореть, забежав не в тот банк или зафиксировав процентную ставку в неправильное время. Наш осторожный и пассивный вкладчик так не делал, открывал в начале года вклад на год по действующей ставке, и в следующем году повторял действие на новых, актуальных на тот момент условиях.

Что скажете, картина теперь выглядит более приближенной к реальности? Снимаем депозиты, покупаем акцульки из индекса? (Штука, а не инвестиционная рекомендация)

более того есть блог ссергея спирина там все посчитанно давно...

по классам активов

валюта

золото

недвижка

акции

облигации

Вероятно, из доходности Бориса нужно отнять комиссию фонда, у SBMX это 1% годовых. Но не будем.

ЕСЛИ беретесь за работу, постарайтесь изучить матчасть, sbmx берет комиссию, но не платит налог на дивы.

42trends.ru

(не реклама).

Там с 2003 года и индекс и индекс с процентами, и доллар, и вклады и инфляция, и золото и еще, что-то ;-)