Shandong Weigao Group Medical Polymer (1066): компания гармоничного роста

Аналитический обзор (продвинутый уровень)

Shandong Weigao Group Medical Polymer — китайская медицинская компания, занимающаяся исследованием, производством и продажей медицинских полимерных продуктов. Продукция компании включает в себя различные виды медицинского оборудования, медицинские имплантаты и одноразовые расходные материалы.

Структура продукции по прибыли:

— Медицинские приборы — 35.4%;

— Фармацевтические упаковки (расходники) – 26.9%;

— Ортопедическая продукция – 26.6%;

— Интервенционная продукция для манипуляции с кровью - 10.2%.

Компания в своих презентациях заявляет о том, что они планируют диверсифицировать свой продуктовый портфель и активнее вкладываться в разработку R&D и M&A.

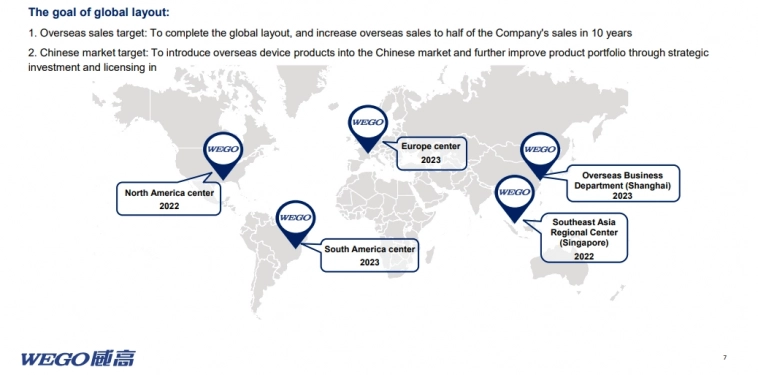

Компания ориентирована на рынок Китая и получает 79.1% выручки от внутренних продаж, выручка от экспорта составляет 20.9%. При этом, в своей стратегии, компания заявляет, что планирует за 10 лет довести выручку от экспорта до 50%. Рассматривается строительство новых заводов за рубежом и организация логистических маршрутов для экспорта. Компания создала международное подразделение и в 2022–2023 году откроет свои представительства на всех континентах кроме Африки.

Таким образом, компания диверсифицирует свои рынки сбыта, и в случае возникновения проблем с одним из рынков, прибыль компании существенно не изменится.

Финансовые показатели. Чистая прибыль компании стабильно растет из года в год темпами в 15.5% (GAGR 2018–2021). Коэффициент покрытия процентов по EBIT составляет рекордные 27x. Рентабельность собственного капитала невысокая (ROE) — 13.3%. Коэффициент финансового рычага низкий (Debt/Equity) — 0.15.

Акции. Форвардный P/E компании — 22.2. В среднем компании сектора здравоохранения Китая имеют P/E — 23.8. Компания торгуется на СПБ Бирже под тикером (1066). Компания не является дивидендной, дивидендная доходность 1–2% годовых. Текущий уровень выплат по дивидендам составляет 27% от чистой прибыли (Payout ratio).

Два сценария развития событий:

- Базовый. Компания в течение следующих 5 лет продолжает свой гармоничный стабильный рост, не увеличивая относительные расходы на Growth Capex и R&D. Целевая цена акций через 5 лет, с учётом темпов роста чистой прибыли и среднеотраслевого P/E может составить — 27.46 гонконгских долларов, потенциальная доходность к текущей цене 106%.

- Бурный рост. Компания начинает брать новые кредиты, вкладывать деньги в расширение производства Growth Capex и M&A. Заниматься активной разработкой новых продуктов R&D. Начинает проводить ускоренную международную экспансию. В моменте, возрастают финансовые расходы по уплате процентов, но с течением времени, когда произойдет ввод в строй новых мощностей, продуктов и рынков сбыта, чистая прибыль вырастет кратно. Рентабельность собственного капитала повыситься. Допустим, компания возьмёт тот объём кредитов, который доведёт её коэффициент финансового рычага до значения 1. Текущая ставка по кредитам компании составляет 4.24%. Дополнительный потенциальный объём кредита 19 млрд юаней. Финансовые расходы возрастают с 143 млн до 947 млн. За счёт увеличения финансовых расходов чистая прибыль компании по отношению к базовому сценарию в первый год снизится на 33%, на второй год на 37%. Допустим, что на конец второго года компания полностью освоила взятые кредиты (ввела в строй новые заводы и начала продавать новые продукты). Допустим, компания смогла освоить кредиты с прежней рентабельностью инвестированного капитала ROIC – 12%. В следствии этого, на третий год рентабельность собственного капитала вырастет ROE до 24%, увеличившись почти вдвое. CAGR к текущему значению чистой прибыли за 5 лет составит – 20.3%. Целевая цена акций через 5 лет может составить — 33.66 гонконгских долларов, потенциальная доходность к текущей цене 152%.

Риски. Конфликт Китая с Тайванем и последующие санкции к китайским компаниям. Риск потери рынка Европы и Северной Америки. При этом, за счёт широкой диверсификации рынков сбыта, реализация данного риска существенно не повлияет на финансовые результаты.

Особенности. Отсутствие фармацевтической деятельности. Продукция компании имеет стабильно возрастающий спрос не зависящий от текущей эпидемиологической обстановки. Возрастающий спрос связан с изменением возрастной структуры населения Китая и мира, процентное соотношение старшего поколения становится всё больше и больше, соответственно и уровень заболеваемости растет. Компания занимается цифровизацией, потенциально это поможет снизить производственные затраты и повысить операционную эффективность.

Итог. Таким образом, вне зависимости от реализации определенного сценария, акции компании Shandong Weigao Group Medical Polymer являются прекрасным выбором для долгосрочного инвестора, который нацелен на безопасный и гармоничный рост.

Анализ эмитента произведен на основе отчёта за 6 месяцев 2022 года по HKAS (китайская версия IFRS). Предоставляемая информация не является индивидуальной инвестиционной рекомендацией. Обзор подготовлен для ООО «Ньютон Инвестиции».