Почему инвестору так важен каждый процент доходности

«Да кому это $#*@% нужно, если можно на ОФЗ заработать всего на 2–3% меньше!» — достаточно часто встречающееся мнение, когда заходит речь об облигациях, краудлендинге и даже вкладах. Но что дадут эти 2–3%, да даже 1% разницы и почему намного больше, чем кажется? Сейчас расскажу.

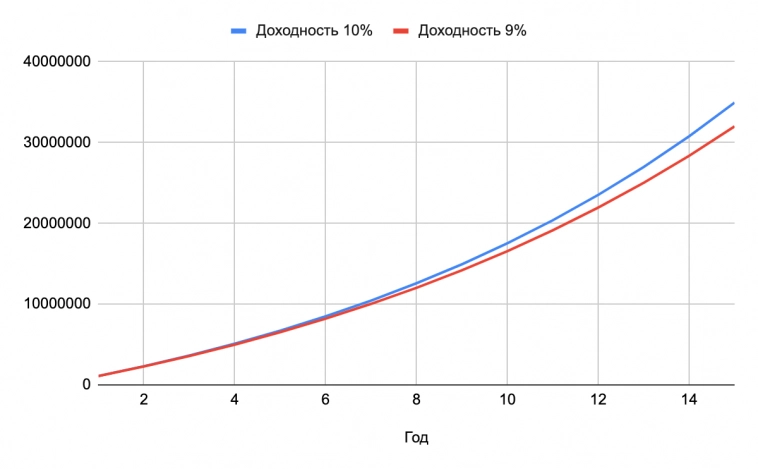

Когда идёт речь про разницу между 10% и 9%, кажется, что разница настолько незначительна, что ей можно пренебречь. Тем не менее, тут десятипроцентная разница доходности, которая на долгосрочном периоде уже не будет выглядеть незначительной.

Когда идёт речь про разницу между 10% и 9%, кажется, что разница настолько незначительна, что ей можно пренебречь. Тем не менее, тут десятипроцентная разница доходности, которая на долгосрочном периоде уже не будет выглядеть незначительной.Например: 15 лет инвестируем с доходностью 10% годовых по 1 млн рублей в год.

Через 15 лет получаем стоимость вложений:

Через 15 лет получаем стоимость вложений:- при 10% доходности — 35 млн

- при 9% — 32 млн

Сумма вложений: 15 млн

И так, и так — цифры выглядят солидными. В первом случае заработали 20 млн, во втором — 17 млн. Разница составила 8,6% по размеру капитала или 15% по приросту. Тоже солидно.

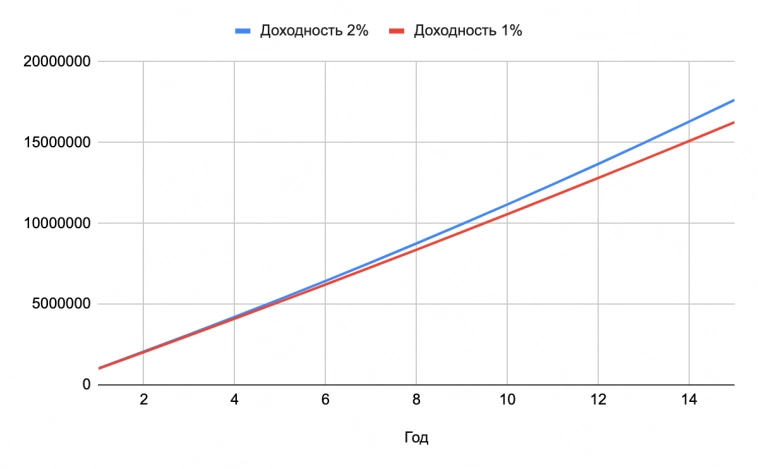

Но всё радикально меняется, если учесть инфляцию. Допустим, что средняя инфляция составила 8%. Реальная доходность в пересчёте на нынешний рубль будет не 10% и 9%, а 2% и 1%. Представляем, что живём в мире единорогов, где не существует инфляции, все дружат друг с другом и можно бесплатно смотреть новинки кино в HD-качестве.

Через 15 лет получаем:

- при 2% доходности (10% без учёта инфляции) — 17,63 млн

- при 1% (9%) — 16,25 млн

Сумма вложений всё еще такая же: 15 млн

Упс, магия сложного процента растворилась! А ведь все инфоцыгане так сладко про неё рассказывали. Всё в порядке, не переживайте. Сложный процент помог в первую очередь не потерять. Тем не менее, доходность составила 2,63 млн и 1,25 млн соответственно. А если бы мы инвестировали под 8% при такой же инфляции, то просто сохранили бы капитал. И это не худший вариант. Просто помним, где мы живём.

Иными словами — через 15 лет 35 млн будут эквивалентны сегодняшним 17,63 млн. Про это часто забывают те, кто ставит себе цели. Считают на сегодняшний день — нужно 30 млн для полного счастья. Пока они накопятся, они утратят покупательскую способность вдвое (а скорее всего обесценятся ещё сильнее).

Теперь понятно, почему каждый процент доходности важен для инвестора. Потому что за ноль стоит брать уровень инфляции (8% в моём примере, примерно столько за последние 10 лет средняя), а не нулевую доходность. Поэтому реальная разница между 10% и 9% будет не 10%, а 50% в доходности.

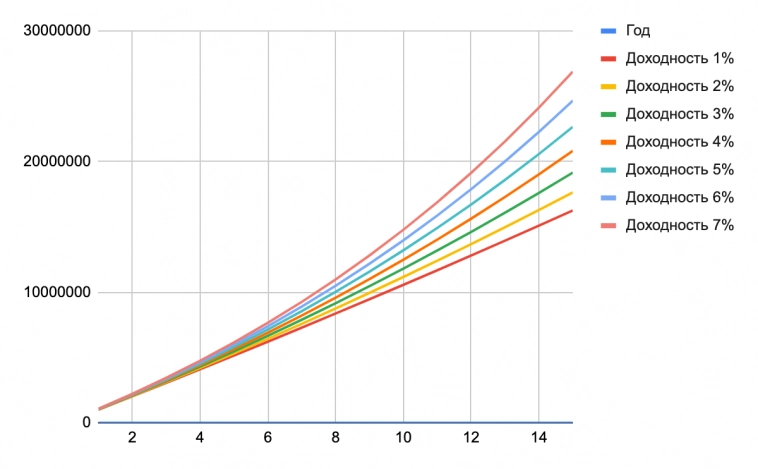

Расширим диапазон. Возьмём доходности от 9% до 15%, что эквивалентно реальной доходности от 1% до 7% при инфляции 8%.

Каждый процент сильнее загибает вверх кривую накопленного капитала.

Каждый процент сильнее загибает вверх кривую накопленного капитала.Через 15 лет получаем:

- при 7% доходности (15% без учёта инфляции) — 26,88 млн

- при 6% (14%) — 24,67 млн

- при 5% (13%) — 22,65 млн

- при 4% (12%) — 20,82 млн

- при 3% (11%) — 19,15 млн

- при 2% (10%) — 17,63 млн

- при 1% (9%) — 16,25 млн

Сумма вложений неизменна: 15 млн

Инфляция в России исторически высокая, так что её всегда нужно держать в голове. Однако, доходность чаще всего привязывается к ключевой ставке ЦБ, кривой доходности ОФЗ или значению RUONIA (взвешенная процентная ставка однодневных межбанковских кредитов / депозитов в рублях, отражающая оценку стоимости необеспеченного заимствования на условиях овернайт). На сегодняшний день ставка ЦБ 7,5%, RUONIA в районе 6,8–6,9%. Инфляция — 12%, но только при условии, если верить в справедливость этого значения.

Таким образом, разница доходности в 1% существеннее, чем кажется. А 7% — просто королевская разница, доступная только самым смелым покорителям доходностей.

Но всё ли так просто?Чем выше потенциальная доходность, тем выше риски. ОФЗ и вклады дают невысокую доходность, но риски в них намного ниже, чем в корпоративных облигациях второго эшелона, не говоря уже про третий. Повышение потенциальной доходности — это всегда дополнительные риски, которые инвестор на себя берёт. Поэтому инвестор определяет для себя уровень риска, на который он готов пойти. ОФЗ и вклады — для тех, кто не хочет рисковать. Первый эшелон — умеренный риск, но дополнительные 1–2%, второй эшелон даст премию в 2–4%. ВДО, краудлендинг — более 5–7% при соответствующих высоких рисках. Снизить риски позволяет диверсификация.

А дальше — срок, на который фиксируется текущая доходность. Он же срок до погашения. И за дюрацию также есть премия, поскольку чем дальше горизонт планирования, тем выше уровень неопределённости. Например, поэтому доходность 10-летних ОФЗ выше, чем у 3-летних. Поднимется ставка ЦБ — будет больше возможностей вложиться в те же инструменты, получив большую доходность.

Подписывайтесь на мой телеграм-канал. В нём я пишу про инвестиции, финансы, недвижимость.

считать надо не доходность а риски

smart-lab.ru/mobile/topic/872743/