Три главных помощника инвестора. Часть 3. Его Величество - Сложный процент.

Сегодня продолжим говорить о трех главных помощниках инвестора. И гость сегодняшней программы – Его Величество – СЛОЖНЫЙ ПРОЦЕНТ.

И действительно мне захотелось написать это заглавными буквами, потому что это самый главный друг инвестора.

Наверняка кто-то из вас слышал что это, но всё равно повторю.

Когда мы говорим о сложном проценте в инвестициях, имеется ввиду — капитализация процентов. По истечении первого периода инвестирования, мы не забираем свои проценты, а оставляем их работать, и в следующий период проценты будут начисляться на сумму первоначальной инвестиции и на сумму процентов заработанных в первом периоде и так далее. Процент на процент на процент и так до конца срока инвестирования.

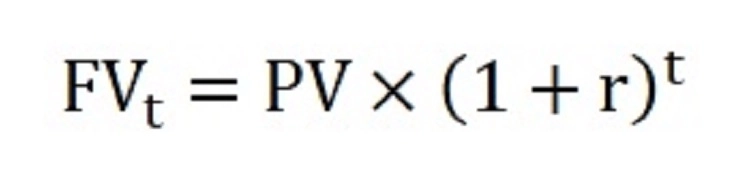

А вот так выглядит формула, по которой можно посчитать прирост капитала на единовременную инвестицию с использованием сложных процентов:

FV – результат инвестиций к концу срока инвестирования;

PV – сумма первоначальной инвестиции; r – процентная ставка, в формуле используется ставка выраженная в долях 10% это 0,1;

t – период инвестирования.

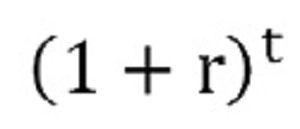

— а эту часть формулы называют Коэффициент приращения.

Поскольку в коэффициенте приращения время используется как степень, то чем больше проходит времени, тем больше и быстрее растёт капитал.

Так, например, при сроке 10 лет и 10% годовых Коэффициент приращения будет примерно равен 2,6. То есть за 10 лет 1000 рублей инвестированная под 10% годовых превратится в 2 600 рублей. А вот при сроке 20 лет Коэффициент приращения равен уже 6,73! Т.е. 1000 рублей превратится уже в 6 730.

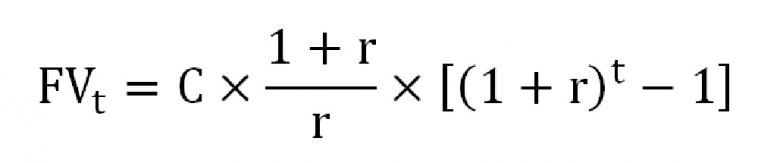

Если же мы хотим получить результат инвестиций для целого ряда одинаковых «взносов» (вспоминаем про важность регулярности), то формула примет вот такой вид:

Где C – аннуитет, т.е. регулярно повторяющийся «взнос»

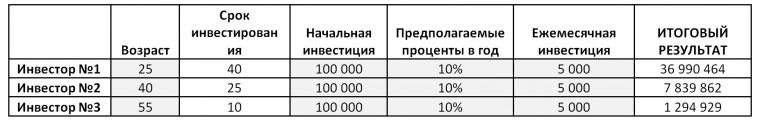

А сейчас для наглядности, посмотрим какой эффект даёт сложный процент. Для этого вспомним пример из статьи про "Регулярность".

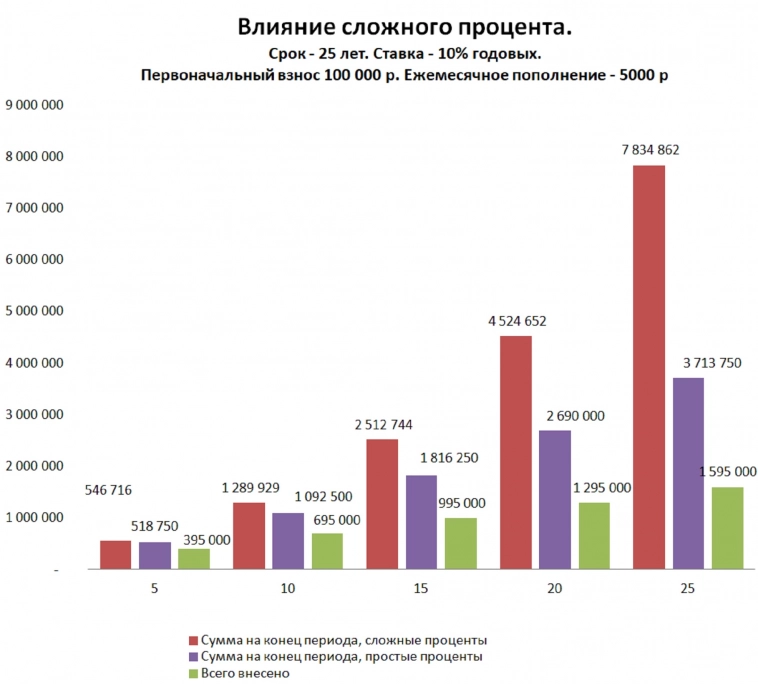

На графике ниже – пример Инвестора №2. Красные столбцы – результат инвестиций с учётом сложного процента, фиолетовый – то каким бы был результат, если бы мы использовали только простые проценты (например, ежегодно забирали бы прибыль от наших инвестиций), ну а зелёный столбец – сумма всех накоплений за весь период без учёта процентов. На графике отчетливо видно, что чем больше период инвестирования тем сильнее проявляется сила сложного процента.

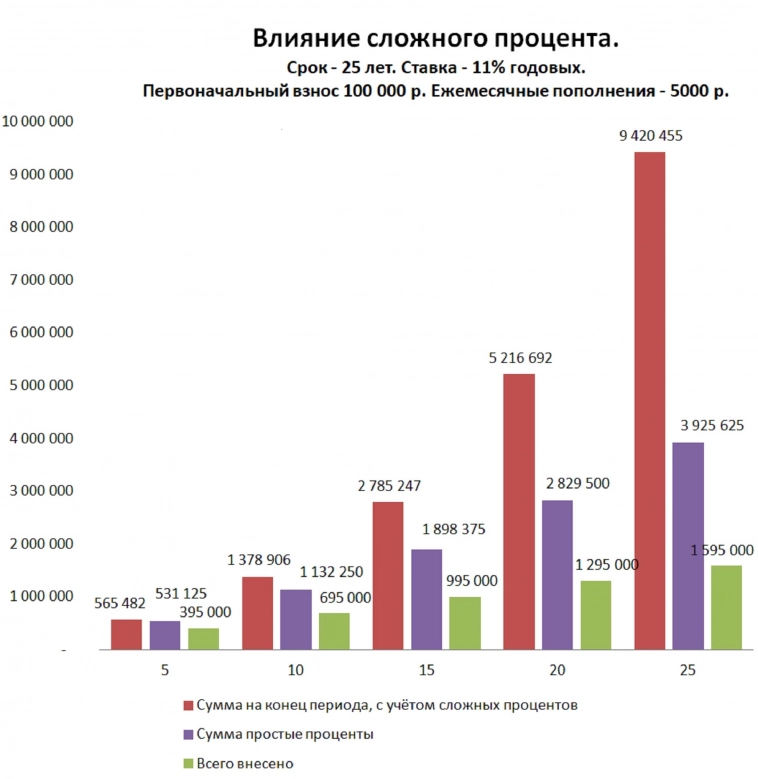

Давайте теперь посмотрим, как влияет изменение ставки на 1%. Тот же пример, те же вводные данные, но ставка – 11%.

Всего 1 %, а какие изменения в результате инвестиций!

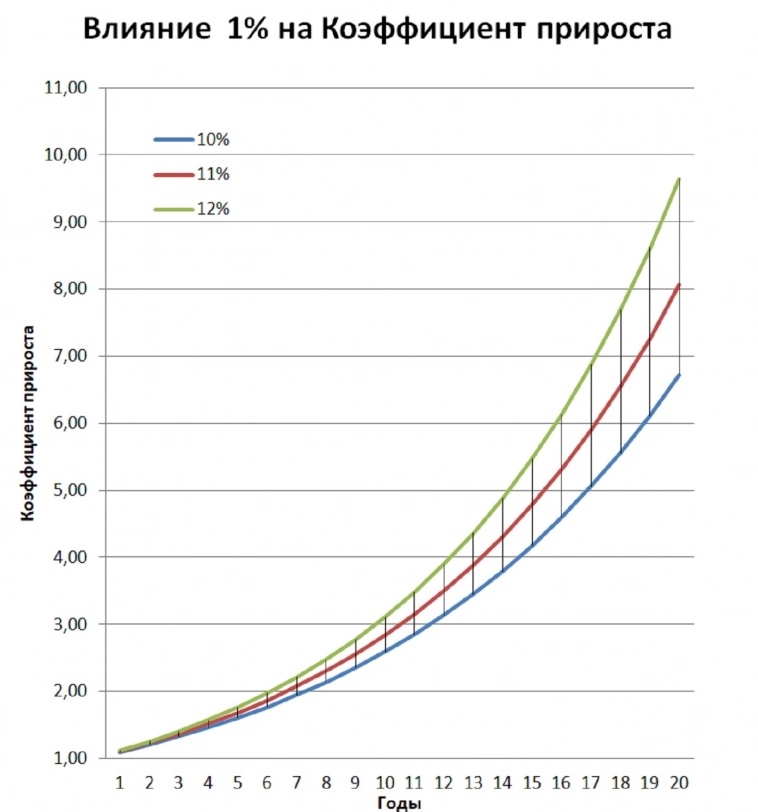

А вот как ведет себя Коэффициент приращения для разовой инвестиции. Обратите внимание как сильно он растёт со временем. И какой эффект даёт изменение в ту или иную сторону всего на 1%!

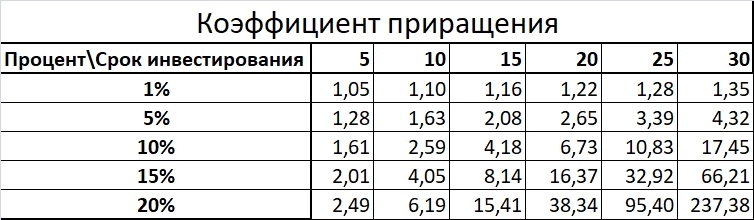

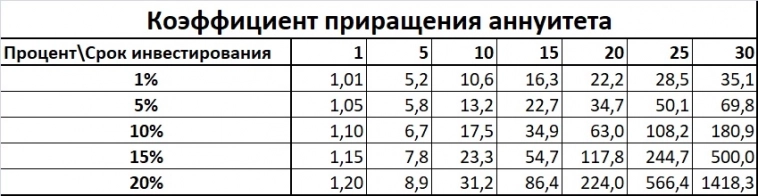

Приведу ещё две таблицы, в которых рассчитаны коэффициенты роста для разных процентов и разных сроков инвестирования.

Во сколько раз увеличится разовая инвестиция через t лет, под определённый процент:

Во сколько раз увеличится сумма ежегодной регулярной инвестиции через t лет, под определённый процент:

Из всех этих примеров можно сделать простые выводы:

1. Для проявления эффекта сложного процента важно Время;

2. Для роста капитала изменение доходности даже на 1% даёт отличные результаты;

3. Регулярные инвестиции дают хороший коэффициент прироста. Важность регулярности!

Ну и главное, на мой взгляд, помнить о рисках.

Каждый дополнительный процент доходности несёт за собой не только потенциально рост капитала, но и увеличивает риски потерь.

Инвестиций во что?!

Секрет в том, что инфляция тоже сложным процентом херачит, потому это усё-туфта