Пятничный поцелуй

Многие экономисты после выхода декабрьских отчетов по инфляции и рынку труда заговорили о сценарии Златовласки.

Сценарий Златовласки предполагает, что экономика растет, инфляция замедляется, ставки ЦБ низкие, доходности вайлом, фондовый и долговой рынки растут, а доллар падает.

Корреляция сейчас действительно похожа, отчет по рынку труда США вышел сильным, инфляция с ростом зарплат снижается, но на этом сходство заканчивается.

Рынок труда сейчас единственный, который растет, но по истории он сокращается последним, когда рецессия уже в разгаре и ФРС поздно снижать ставки.

Все опережающие индикаторы свидетельствуют о рецессии, хотя недостаток рабочей силы после пандемии и открытие Китая оказывают смягчающее влияние на этот процесс, т.е. замедляют скорость падения экономики США.

Текущая ситуация соответствует не Златовласке, а ожиданию завершения повышения ставок ЦБ, ФРС в частности.

Да, если ФРС увидит явные признаки рецессии, она прекратит повышение ставок, для этого нужен провальный нонфарм, в противном случае ФРС будет игнорировать предупреждающие знаки, повторяя мантру о силе рынке труда и преобладании числа вакансий над числом безработных.

Т.е., пока не грянет гром, ФРС будет стремиться повысить ставки в диапазон 5,0%-5,25%, что гораздо выше текущих ожиданий рынка, а значит приведет ещё к одной волне бегства от риска с ростом доллара.

На текущем этапе у ФРС нет повода для прекращения цикла повышения ставок ранее намеченного уровня 5,0%-5,25%, причем все члены ФРС, вне зависимости от голубиных или ястребиных наклонностей, поголовно твердят о том, что ставка ФРС должна быть немного выше 5,0%.

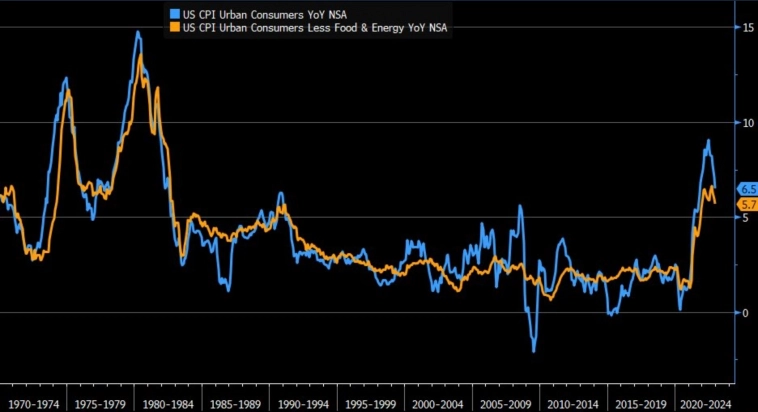

Это связано с одним простым правилом о том, что согласно истории рост инфляции можно победить, повысив ставки выше уровня базовой инфляции, QT даст недостающие 0,50%-0,75%.

А поскольку до заседания ФРС 1 февраля нет отчетов по рынку труда, а ВВП США за 4 квартал обещают сильным из-за роста экспорта (включая энергоносители), то даже при провальных розничных продажах разворот ФРС ранее мартовского заседания крайне маловероятен, а значит рынки ждет ещё одна волна падения после окончания текущего хайпа.

Но даже если на ФРС (Байдена) снизойдет понимание опасности для экономики (исхода президентских выборов в 2024 году), то быстрое снижение ставок крайне маловероятно.

Инфляция с хаев падает быстро при падении цен на энергоносители, но после достижения 3,5%-4,0% падение замедлится, что будет негативно для рынков, особенно при рецессии.

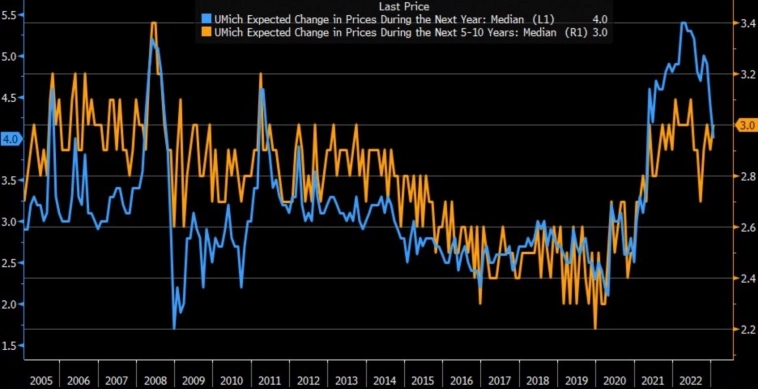

Тем не менее, краткосрочные инфляционные ожидания в США в отчете Мичигана рухнули, дав ещё один повод на аппетит к риску на открытие предстоящей недели:

На предстоящей неделе в центре внимания будут розничные продажи США и блок данных Британии.

В отношении экономики Британии ожидания занижены и если данные выйдут лучше прогноза, то фунт обретет импульс к росту, особенно при объявлении о прогрессе в переговорах по Брексит.

Рост фунта приведет и к росту евро.

Динамика фондового рынка США в первую очередь будет зависеть от отчетности компаний, во вторую от данных США и Китая.

По ВА/ТА.

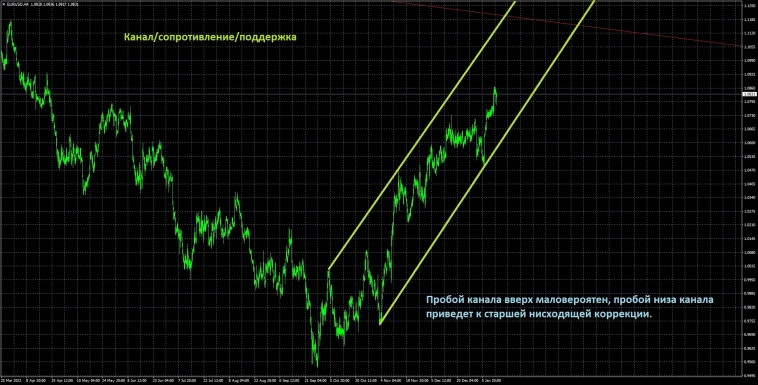

По евродоллару разметку пока не делаю, евродоллар удлиняет рост, в зависимости от динамики фунтдоллара удлинение может закончится в любой момент.

Предлагаю пока ориентироваться по каналу, евродоллар не сможет преодолеть верх канала, пробой низа приведет к старшей нисходящей коррекции как минимум:

По фунтдоллару долгосрок рисовала среди недели, логичен перехай в 1,25-1,26 фигуру перед началом старшей нисходящей коррекции:

По фунтдоллару уже есть импульс в 1й волне ожидаемой старшей 5 волны:

Насдак100 приближается к верху клина и при отбое от него вниз станет вопрос о возможном завершении коррекционной ростовой конструкции в виде АВС.

Понятно, что к этому нужны провальные отчеты компаний.

Публикация еженедельных обзоров пока не планируется.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, также продолжается поддержка приватных клиентов, у которых не закончилась подписка на 24.02.2022 года, для всех форумчан и приватных клиентов период будет бесплатным до указанного неопределенного времени.