В нашей экономике не до перемирия

Контроль за свободами и то, что мы еще обладаем ими хотя бы внутренне, учит нас чаще закруглять мысли и реже их вовсе высказывать. Для фондового рынка это создает меньшую прозрачность. Хотя инвестирование – и так игра с неполными данными. В этом смысле всё как будто нормально 😉

А сказать хочется вроде бы про высокодоходные облигации, а вроде бы не совсем. Сказать о некоторых рисках.

Раньше главными рисками портфеля облигаций (облигации – основа нашего инвестирования) я считал дефолты и инфляцию. Никакой оригинальности.

Что делать с дефолтами, более-менее понятно: изучать отчетность и арбитраж. Инфляции можно сопротивляться, покупая бумаги с высокими купонами и короткими сроками. Все годы ведения облигационного портфеля мы худо-бедно справлялись с этим.

Но на дворе 12-й месяц СВО.

Точно добавился риск падения всей экономики. Хотя он уже не риск, он уже сработал. Но для нашей песочницы всеобщее падение, кажется, не так страшно. Под основным ударом всё-таки крупнейшие гос- и окологосударственные компании. Можно было бы порассуждать о динамике политических рисков, но не нужно.

Однако, что нужно упомянуть, пусть и аккуратно, это риск передела собственности и влияния на экономические субъекты, передела в т.ч. вполне криминального. Причем речь здесь в т.ч. и об эмитентах ВДО.

С конца 1980-х по середину 2000-х годов на многие крупные по региональным меркам компании (эталон правильного эмитента высокодоходных облигаций) оказывали влияние (крышевали) те или иные авторитетные предприниматели. Постепенно, отчасти через физическую смену поколений авторитет уступал предпринимательству. И лет 10-15 назад надстройка полностью интегрировалась в систему.

Обстановка благоволит повтору прежней практики, в ее начальной авторитетной стадии.

Практические выводы?

1. Если остаетесь инвестором на нашем фондовом рынке, тем более в ВДО, ищите бОльшие премии на свои вложения. Они пригодятся. И я бы тут не торговался: нет очевидно премиальной доходности – лучше депозит в Сбере (еще лучше — в Райффайзене).

2. Диверсифицируйтесь. Даже внутри облигационного портфеля. Внезапная смена или исчезновение менеджмента или собственника отдельного эмитента (или исчезновение отдельного эмитента) станут для вас проблемой меньшего масштаба.

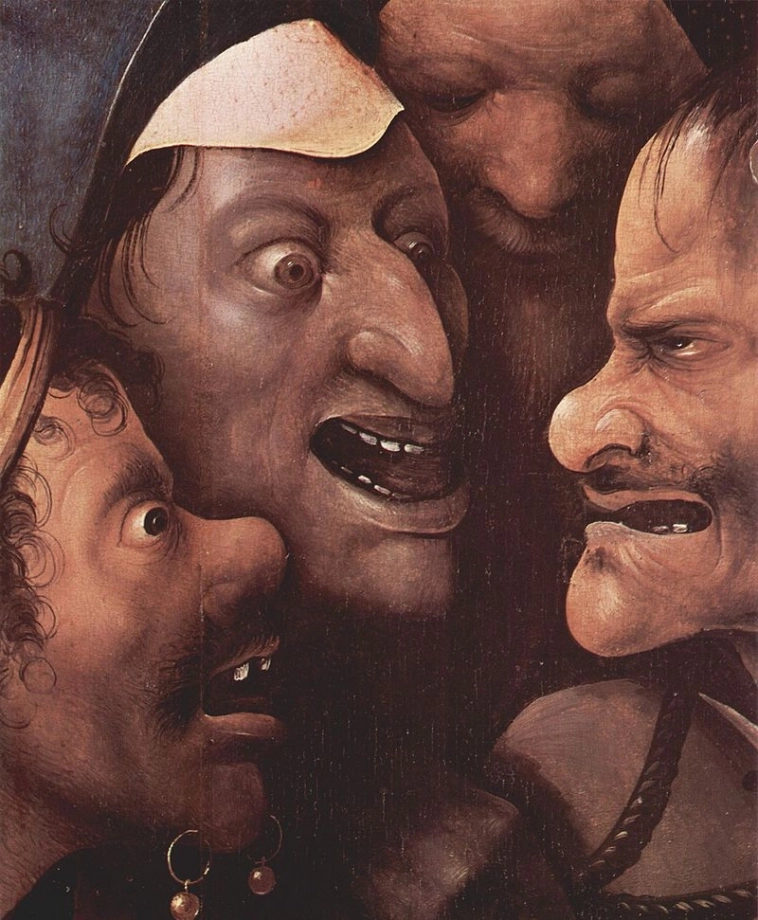

На иллюстрации: фрагмент картины Иеронима Босха «Несение Креста», 1510-1535 гг

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

может, оно во все годы должно быть так, но в 22-23-м однозначно. долговой рынок и тянет ММВБ, иначе вообще в бирже смысла не было.

только я вдо игнорю, беру корпоратов с дохой на 2-3% хуже ОФЗ, не более.