Кто во всём виноват? Или доллар решает

Кризисы.

С завидной регулярностью, будто по щучьему велению, каждые лет пять приходит какая то напасть. Это особенно хорошо видно на графике доходности 10-ти летних ОФЗ:

1- “Великий финансовый кризис” (GFC) 08-09 гг.

2- Кризис сырья и развивающихся рынков 14-15 гг., который у нас называют “Крымским”.

3 – Текущий кризис, которому еще предстоит получить свое название.

График для тех, кто считает, что кризис 14-15 гг. был уникальным для России событием:

Это доходности бразильских 10-ти летних гособлигаций. Кстати, обратите внимание на их рост в 21-22 гг.

Что же становится причиной циклических кризисов, происходящих из пятилетки в пятилетку?

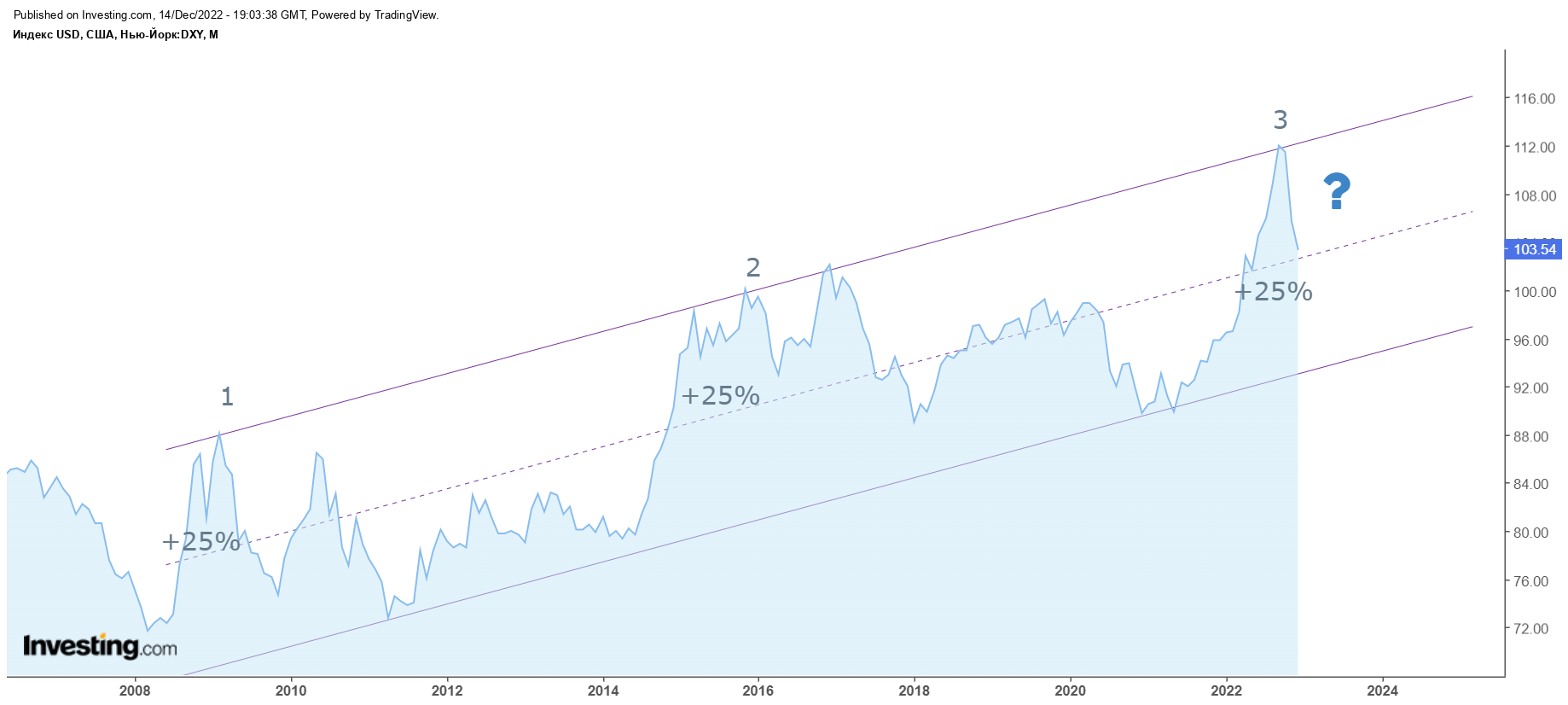

Вот это:

График индекса доллара (DXY)

График индекса доллара (DXY)

Дело в том, что ~70% мирового долга номинировано в $. Средний заём как раз берется на срок около 5-ти лет. Отсюда и цикличность.

- Малый (деловой) цикл – около 5-ти лет.

- Средний – около 10-ти лет (ипотека).

- Длинный – около 40-50 лет (срок активной жизни среднего человека или компании).

- Большой – ~80-100 лет (срок всей жизни человека, срок службы большого капитального сооружения или средства производства).

За последние 15 лет DXY поднимался в волне роста ~25% уже три раза. И каждый раз это вызывало круги по воде. А именно падение рынков (долгового, акций, сырьевого).

Сейчас мы находимся где-то во второй части такой зоны турбулентности.

С середины сентября 👉 стало понятно, что впереди его (DXY) вероятен постоянный или временный разворот. А его разворот – это отличное время для покупок. Потому, что далее следует рост активов против $.

Я выбираю 👉 табун целиком . И в середине осени увеличил позиции (взял плечо) как в облигациях (TMF), так и акциях (EFO, EET, SSO), и даже золотодобытчиков (NUGT) с биткойном (BTC).

Cо времени разворота (DXY), по данным на 12.12.22, доходность классов активов составила:

- Глобальные акции (VT) 14%

- Длинный трежерис (TLT) 6%

- Золото (GLD) 9%

- Биткойн (BITO) -7%

Помните, осенью что и разговоров было, то о будущей глубокой рецессии в замерзающей Европе? Так вот, наибольшую доходность с тех пор я получил в фонде акций развитых стран со вторым плечом (EFO). Свыше 40%. Помогает хороший навык – меньше новостной ленты и больше внимания на движение цены.

Окончено ли ослабление DXY, и нас ожидает новая волна его укрепления, как в 2016-м? Мы не знаем.

Есть надежда на то, что, по крайней мере у нас, острая волна кризиса позади. На это намекает паттерн доходности тех же 10-ти летних ОФЗ:

А именно – её подскок, случавшийся прежде перед длительным последующим падением, связанным с посткризисным восстановлением.

А именно – её подскок, случавшийся прежде перед длительным последующим падением, связанным с посткризисным восстановлением.

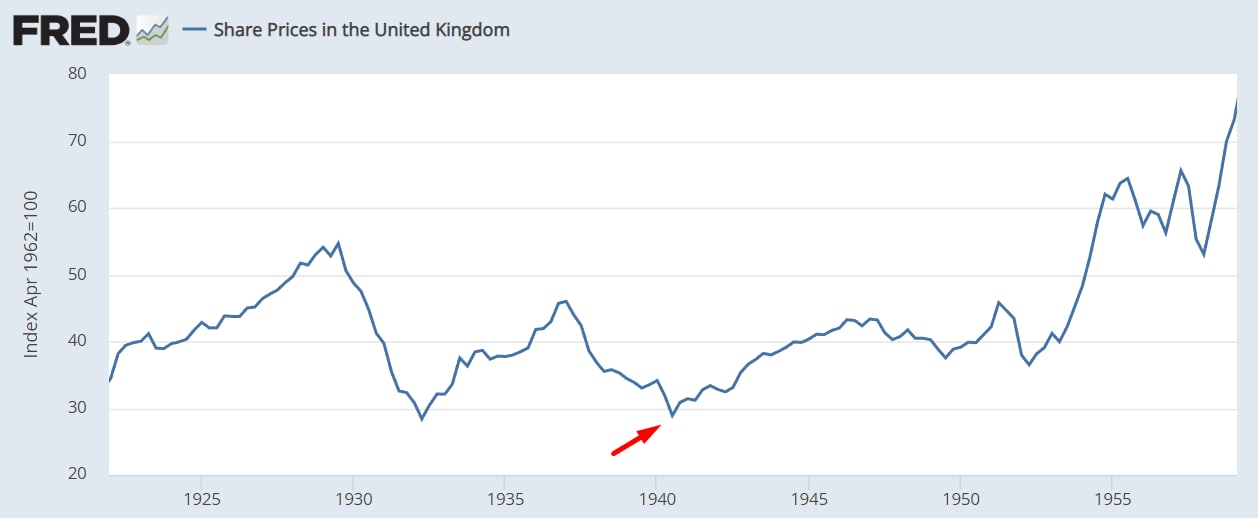

Если острая фаза СВО позади, и ситуация, даже если не будет улучшаться, а заморозится на год-два, то это может стать причиной для установления дна нашего рынка акций, как это было с английским 👉 во вторую мировую:

Индекс английских акций в 1920-50 гг.

Индекс английских акций в 1920-50 гг.

Когда осенью 40-го, во время битвы за Британию, стало очевидно то, что немецкие BBC не смогут обеспечить победу в воздухе для последующей высадки их войск в Англии. Война далее продолжалась еще 5 лет, но рынок британских акций только рос.

В целом же, глобально, мы продолжаем оставаться в кризисной (коррекционной) волне малого цикла, которая продлится, вероятно, еще, по меньшей мере, часть 23-го.:

Спред фонда глобальных акций к фонду американских облигаций

Спред фонда глобальных акций к фонду американских облигаций

Что мне с этого локально?

1. Если вы верите в лучшее и хотите рискнуть, то можно купить уже сейчас или на следующей возможной коррекции акции российских “гадких утят”. Например лотерейный билет акции Аэрофлота, которые, вероятно, станут основным бенефициаром возможной разрядки:

Или же, крупной устойчивой компании, 👉 такой как Сбербанк, которая торгуется сегодня около половины своего капитала.

2. Если же такой веры нет, вероятно, лучше сделать покупки за пределами РФ в облигации (LQD & TLT), которые дают сейчас прекрасную доходность.

Отличных выходных!