Ошибка инвесторов, которая обошлась им в 750.000.000

Несмотря на то, что на облигациях ООО «Калита» можно поставить крест и забыть об инвестициях в эту компанию, как о кошмарном сне, всё же хочется провести работу над ошибками и разобраться до конца, почему не надо было инвестировать в эту контору и чем руководствоваться в будущем при выборе эмитента, чтобы не нарваться на очередной дефолт.

Вначале разберём, что предвещало дефолт на конец 2020 года:

- низкий ЛИСП-рейтинг — rlBB-;

- отсутствие ликвидности по срочным обязательствам;

- закредитованность компании более чем в 2 раза;

- необходимость возвращать 450 млн растущего краткосрочного долга.

Именно последний пункт в этом списке и заставляет компанию выпустить облигаций на 600 млн рублей. Тут же возникает вопрос: могла ли компания позволить себе взять в долг 300 млн под 15% годовых и следом ещё 300 млн под 13%? Разбираемся.

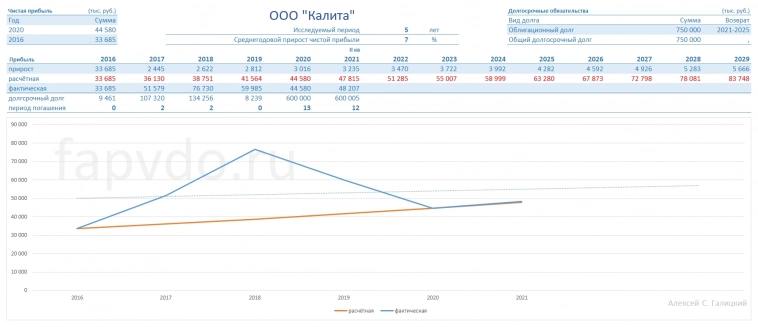

Судя по статистике прироста чистой прибыли, у компании вроде всё стабильно и в какие-то моменты, темпы роста прибыли опережают расчётные показатели, но сам по себе среднегодовой прирост чистой прибыли составляет всего 7%. С такими темпами роста, компания могла себе позволить не более 100 млн, которые у неё были, и которые она погасила в 2019 году. Тем не менее, надо платить пол миллиарда по срочным долгам и компания берёт дважды облигационный заём в среднем под 14% годовых. Дальше всё просто.

Статистика показывает, что компания может успешно справится с долгами только в том случае, если среднегодовой прирост чистой прибыли превышает проценты по долгам в 3 раза, в крайнем случае в два. Что касаемо «Калиты», то у них всё как раз наоборот, а именно: проценты по долгам превышают темпы роста чистой прибыли в 2 раза. В итоге, вместо 2-3 лет на погашение долгосрочного долга у них ушло бы 12-13, а это говорит о том, что компания не смогла бы погасить долгосрочный долг в указанные сроки без привлечения новых заёмных средств.

Что могла себе позволить «Калита» так это заём под 3.5% годовых. Но кто бы ей дал под такой процент? С 15%-ю процентами годовых, компания должна была показывать среднегодовой рост чистой прибыли на уровне 45%, но в этом случае они и без биржи нашли бы денег и под меньший процент.

Ну и напоследок, к концу 2021 года, компания берёт ещё 150 млн облигационных денег и прекращает общение с внешним миром. Точно так поступила и Обувь России.

О-о-о-о-о…. Я кажется понял… Калита обула своих инвесторов в Обувь России!!! А я тут с умным видом анализирую

fapvdo.ru — инвестиции без дефолтов

Опять Эксперт торгует рейтингами… походу к ним тянется всякое ворьё.