Как СВО измена мировой топливный рынок. Отмывание нефти РФ. Избыток газа РФ и перспективы СПГ для РФ

Идет фундаментальная перестройка глобальной системы торговли энергией.

В частности, перенаправление нефти из России на Восток идет полным ходом.

Глобальная торговля нефтепродуктами может превратиться в гигантскую «операцию по отмыванию нефти», когда российская нефть поступает в Китай и Индию и перерабатывается в продукты, которые в конечном итоге попадают в Европу.

Война торгов СПГ становится более ожесточенной.

В 2023 году в России может возникнуть огромный непроданный излишек газа.

Это должно сделать увеличение производства СПГ чрезвычайно привлекательным для России.

Пока, Персидский залив выигрывает больше всего.

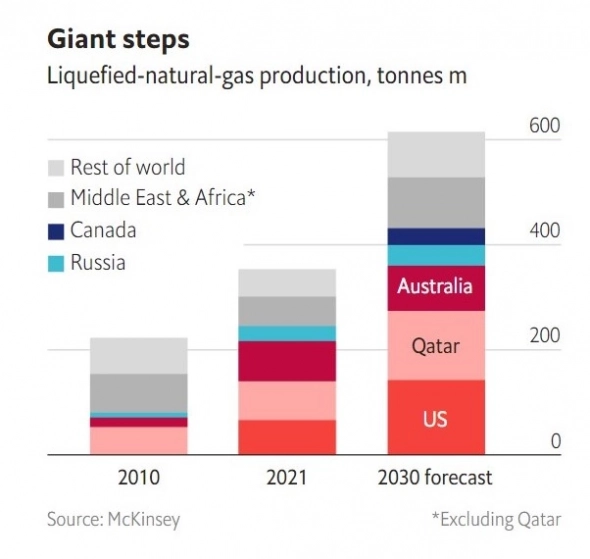

В 2017 году Катар снял 12-летний запрет на разработку крупнейшего в мире месторождения природного газа, большая часть которого находится под Персидским заливом.

Вскоре после этого он объявил о планах использовать свою долю месторождения (у Ирана тоже есть интерес) в рамках проекта стоимостью 30 миллиардов долларов под названием «Расширение Северного месторождения» (nfe).

Катар объявил, что к 2027 году он увеличит производство сжиженного природного газа (СПГ) до 126 млн тонн в год, что составляет одну треть от размера сегодняшнего рынка СПГ.

В 2019 году глобальный избыток сжиженного газа подтолкнул спотовую цену в Азии, где Катар продает большую часть своего газа, к самым низким показателем за десятилетие (до 5,49 долларов за миллион британских тепловых единиц (mbtu).

Год спустя, когда ограничения, введенные перед лицом пандемии Covid-19, подавили спрос, он упал еще на 20% (до 4,39 доллара) самого низкого уровня за все время.

Министр энергетики Катара Саад аль-Кааби придерживался своего плана.

Его расчеты показали, что к 2025 году, «плюс-минус два года», мир снова будет жаждать газа.

Мистер аль-Кааби ошибся во времени, но не более того.

В 2021 году восстановление спроса на энергию привело к тому, что потребители боролись за сжиженный газ, отчасти потому, что он считается более безопасным для климата, чем уголь.

В 2022 году, европейские цены на газ выросли в шесть раз за год, европейские власти отправились в Катар, в поисках поставок газа.

В августе Катар отправил в Европу 2 млн тонн сжиженного газа.

Это была лишь пятая часть от общего количества, отгруженного в том месяце, но, по словам Аль-Кааби, столько, сколько можно было урегулировать, потому что остальное связано с долгосрочными контрактами, в основном с Азией.

Аль-Кааби подписал партнерские соглашения с пятью крупнейшими западными нефтегазовыми компаниями;

но он также обсуждает возможные партнерские отношения с китайскими, индийскими, японскими и южнокорейскими фирмами.

И он готов заключать прямые сделки по поставкам «со всеми».

Сделка Катара указывает на фундаментальную перестройку глобальной системы торговли энергией.

В последние годы основными организационными принципами сложной сети покупателей и продавцов топлива во всем мире были вопросы цены и климата.

Предложение не может быстро расти.

Рынок, который возникнет, будет структурно плотным.

Он также будет разделен вдоль меридиана, идущего от Урала до Саудовской Аравии, что позволит странам Персидского залива использовать возможности, как никогда раньше.

Из трех наиболее важных потоков топлива — сырой нефти, нефтепродуктов (рафинированной нефти) и природного газа — начнем с того, где колебания наименее очевидны:

рынок сырой нефти с производительностью 100 млн баррелей в день.

С декабря европейские страны вводят запрет на импорт из России морским транспортом.

В январе прошлого года этот импорт составил 1,9 млн баррелей в сутки.

Экспорт российской сырой нефти составляет около 5 млн баррелей в сутки, что означает значительные потери.

Европейские санкции не распространяются на меньший поток нефти, около 800 000 баррелей в сутки, который поступает по трубопроводу — лазейка, созданная для того, чтобы Венгрия, не имеющая выхода к морю, была счастлива.

Увидев возможность наказать Европу, Россия может перерезать поток по трубопроводам.

Российская нефть, не проданная в Европу, может быть продана где угодно.

Россия сможет перенаправить 75% нефти, которой избегает Европа.

Это перенаправление уже идет полным ходом.

Количество судов, покидающих российские порты, показывает, что в настоящее время Россия отгружает на полмиллиона баррелей в сутки больше, чем год назад, то есть 1,3 млн баррелей в сутки уже находят новых покупателей (см. схему).

В прошлом месяце Индия, которая до февраля покупала немного российской нефти, импортировала 765 000 баррелей в сутки;

Китай потреблял 900 000 баррелей в сутки, что на 230 000 больше, чем год назад.

Мощности китайских хранилищ и нефтеперерабатывающих заводов смогут ликвидировать многие избыточные баррели России.

Европа хотела бы остановить это перенаправление.

Когда эмбарго вступит в силу, европейским страховым компаниям, которые доминируют на мировом рынке судоходства, будет запрещено страховать суда, перевозящие российскую нефть.

Это может не иметь большого значения для таких крупных игроков, как Индия и Китай, которые могут позволить себе самостраховаться;

это может стать проблемой для более мелких покупателей, у которых нет таких средств, таких как африканские страны, которые в августе импортировали из России 200 000 баррелей в сутки, хотя ранее они почти ничего не покупали.

Нефть марки Urals продается на 20-30% дешевле, чем нефть марки Brent.

По мере роста объемов скидки могут увеличиваться.

Если Россия будет заключать долгосрочные сделки с азиатскими странами, как она, похоже, намерена сделать, они потребуют более выгодную цену в обмен на гарантированный рынок сбыта.

Поскольку эта перспектива снижает цены в Азии, производители второго эшелона, такие как Ангола, Бразилия, Норвегия и Венесуэла, перенаправляют свою продукцию в Европу.

Но пока работа по утолению нефтяной жажды Европы в основном ложится на страны Персидского залива, чьи поставки в блок выросли до 1,2 млн баррелей в сутки по сравнению с 500 000 баррелей в сутки в феврале;

и на Америку, которая в прошлом месяце отправила Европе рекордные 1,6 млн баррелей в сутки.

В следующем году, когда российской нефти, вероятно, совсем не будет, Европе может понадобиться еще больше из Америки, потому что Персидский залив иссякает.

Более слабые члены ОПЕК, такие как Ирак и Кувейт, уже производят меньше, чем договорился картель.

Только Саудовская Аравия и ОАЭ могут увеличить добычу, возможно, на 1,8 млн баррелей в сутки.

Но они опасаются, что замедление роста может помешать спросу на нефть; и они не хотят мешать России.

Решение России присоединиться к ОПЕК+, в 2016 году стало результатом десятилетий усилий со стороны арабских производителей.

Возвращение Ирана на мировой рынок очень помогло бы Европе.

Он может быстро увеличить свои производственные мощности почти до 4 млн баррелей в сутки.

Но сделка, которая приостановит действие жестких санкций, введенных Америкой против Исламской Республики, — ключ к разблокировке поставок Ирана — выглядит все более маловероятной.

Так что в следующем году на помощь придет Америка.

Что и возможно, если цены будут оставаться высокими достаточно долго, чтобы соблазнить сланцевых нефтяников еще больше открыть свои краны.

В долгосрочной перспективе самые сильные члены ОПЕК должны быть в состоянии защитить свою долю рынка, даже если спрос на нефть упадет из-за экономического кризиса.

При нынешней цене около 90 долларов за баррель подавляющее большинство мировых запасов нефти финансово жизнеспособно.

Если цены на нефть упадут вдвое, почти все огромные запасы Саудовской Аравии останутся прибыльными;

этого нельзя сказать об Америке, Канаде или России (см. диаграмму).

Однако сырая нефть — это еще не все.

Его необходимо перерабатывать, и хотя нефтеперерабатывающие заводы в мире в совокупности имеют достаточную мощность для обработки всей сырой нефти, НПЗ распределены неравномерно.

На Западе растет нехватка нефтеперерабатывающих мощностей;

но есть свободные мощности в Китае.

Это означает, что последствия запрета Европы на нефтепродукты из России будут иметь далеко идущие последствия.

Крупные нефтяные компании Запада мало инвестировали в перерабатывающие мощности. Отсутствие технического обслуживания во время различных блокировок еще больше снизило пропускную способность.

А поскольку сырая нефть, которую Запад сейчас импортирует, отличается от сорта российской нефти, для которого предназначены многие из его нефтеперерабатывающих заводов, часть его мощностей не соответствует сегодняшним потребностям.

Это означает, что Европа не может просто заменить 1,5 миллиона баррелей в день нефтепродуктов, которые она купила в России в прошлом году, сырой нефтью, которую она может перерабатывать сама.

В Китае, напротив, недостаточная загрузка нефтеперерабатывающих заводов;

в этом году официальные лица в Пекине почти вдвое сократили экспортные квоты, разрешенные крупным нефтеперерабатывающим предприятиям.

При этом, около 4 млн баррелей в сутки мощностей НПЗ Китая не используются.

Поскольку ни Китай, ни Индия, у которых много НПЗ, не испытывают потребности в нефтепродуктах, России будет гораздо труднее перенаправить переработанную нефть, которую она больше не продает в Европу.

Это плохо для России.

Но это также означает, что, в отличие от санкций против сырой нефти, санкции против нефтепродуктов сократят количество продукта на рынке.

Америка с радостью готова восполнить этот пробел.

В прошлом месяце США экспортировал рекордные 6,4 млн баррелей в сутки нефтепродуктов, что на 1 млн баррелей в сутки больше за год.

Но американские НПЗ не могут быстро реагировать на спрос так, как это делают производители нефти.

И в настоящее время они работают в среднем на 93% мощности, что намного выше уровня 85%, который считается устойчивым.

Рано или поздно трейдеры считают, что привлекательность прибыли приведет к тому, что Китай ослабит свои экспортные ограничения.

Если это так, глобальная торговля нефтепродуктами может превратиться в гигантскую «операцию по отмыванию нефти», когда российская нефть поступает в Китай и Индию и перерабатывается в продукты, которые в конечном итоге попадают в Европу.

Европа может решить закрыть на это глаза.

Саудовская Аравия и ОАЭ с удовольствием покупают российскую переработанную нефть в качестве арбитража против собственного более дорогого экспорта.

Если справиться с ограниченными поставками нефтепродуктов окажется проблемой, нехватка природного газа будет гораздо хуже — и больше возможностей для Персидского залива.

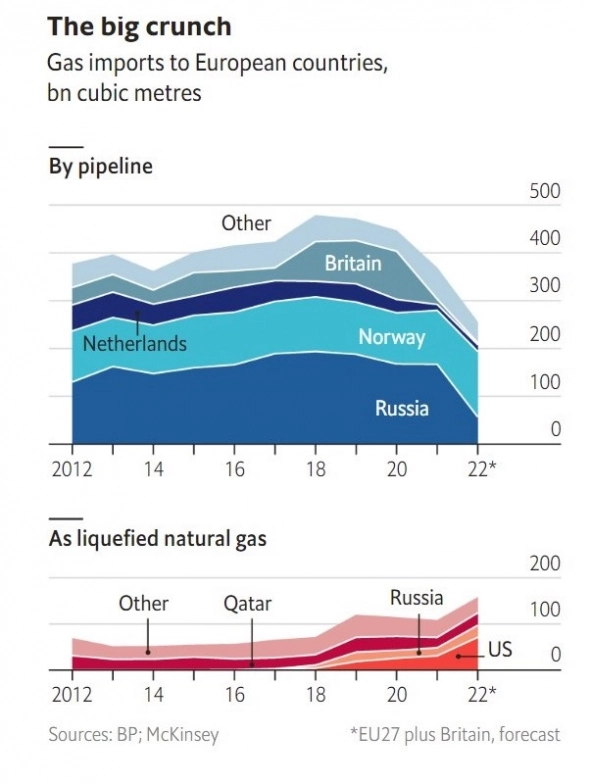

В прошлом году на российский газ приходилось 45% импорта Европы, большая часть которого поступала по трубопроводу (см. диаграмму).

Вероятно, Европа получит 90 миллиардов кубометров газа из России в течение всего 2022 года, что оставит дефицит в размере 60-70 миллиардов кубометров.

Если в 2023 году Россия вообще ничего не поставит, Европе придется искать дополнительные 140 млрд кубометров в следующем году — дыру, эквивалентную 14% мировых объемов газа и 27% рынка СПГ.

И именно к рынку СПГ Европе в основном придется обратиться.

В этом году можно будет заменить около 30 миллиардов кубометров потерянных российских объемов за счет увеличения добычи в Северном море.

Но в следующем году Норвегия, которая откладывает техническое обслуживание буровых установок, чтобы избежать остановок, может обнаружить, что добывает меньше.

Есть трубопроводы из Азербайджана и Алжира.

Но импорт из Алжира сократился из-за закрытия одного из двух трубопроводов через Средиземное море.

Когда он снова откроется, экспорт вряд ли сильно увеличится.

Газовые месторождения Алжира сокращаются, а собственное потребление растет.

Один производитель газа, который недавно разговаривал с министром энергетики Германии, описывает ситуацию как «шизофреническую»:

Германии отчаянно нужен газ, но он не может взять на себя обязательство покупать его после следующей зимы.

Аль-Кааби говорит, что настойчивое требование Европы платить спотовую цену мешает ему соглашаться на долгосрочные сделки с обеспечением безопасности поставок.

Отсутствие трубопроводов означает, что большая часть дефицита должна быть восполнена за счет СПГ или обходиться без него.

Теперь, ЕС сталкивается с двумя проблемами.

во-первых, нехватка инфраструктуры регазификации.

Германия вообще не имеет импортных терминалов, а треть мощностей приходится на Великобританию и Испанию, откуда пропускной способности трубопровода составляет ничтожными 35 млрд кубометров в год.

Чтобы исправить это, европейские страны щедро платят за привлечение передвижных заводов на гигантских баржах.

К концу 2023 года десять из них — пятая часть мирового флота — будут стоять в доках европейских портов.

ЕС также строит пять наземных терминалов стоимостью до 1 млрд долларов каждый, но их ввод в эксплуатацию займет больше времени.

Откуда будет поступать топливо для этих новых терминалов?

Только 37% мировых объемов СПГ торгуются на спот или по краткосрочным контрактам.

Остальное заблокировано на длительный срок, обычно на десятилетие и более.

На данный момент Европа получает столько, сколько может, в основном за счет перекупки грузов, которые в противном случае отправились бы в Азию.

Лучший показатель количества СПГ, перенаправляемого по морю — это то, куда в конечном итоге попадают танкеры в Атлантике.

В августе 2022 года 70% отправились в Европу, по сравнению с 38% годом ранее.

Азиатские страны также перепродают часть своих запасов.

Но вскоре война торгов может стать более ожесточенной, поскольку азиатские покупатели делают запасы на зиму, а спрос на газ в Китае восстанавливается после низкого уровня, вызванного его политикой нулевого коронавируса.

Все это, вероятно, будет неприятно для России.

На Европу пришлось 76% из 240 млрд кубометров газа, экспортированных в прошлом году. Отрезая его, таким образом, он оставляет огромный непроданный излишек.

Существует трубопровод, соединяющий газовые месторождения России (почти все на западе страны) с Китаем, но он не очень мощный.

Китай, Монголия и Россия недавно встретились, чтобы обсудить трубопровод, по которому к 2030 году в Китай можно будет поставлять еще 50 миллиардов кубометров газа, что более чем удвоит пропускную способность.

Китай, вероятно, одобрит эту идею, если только ему не удастся получить огромную скидку, что сделает проект невыгодным.

Все это должно сделать увеличение производства СПГ чрезвычайно привлекательным для российского правительства.

Поддержать канал: https://boosty.to/kolesnikov

P.S. Telegram https://t.me/kudaidem2

Zen https://zen.yandex.ru/id/6228a9bdb2ff024222e4cab2

Youtube https://www.youtube.com/channel/UCrTyPO-n1ccPnf2mjMsUaJA

кмк, самое важное сейчас — деление мира на кластеры.

вот от этого и будет зависеть всё остальное.

но, я не экономист и не политолог.

просто размышления.

повторюсь, слишком много переменных