Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инфляция в США вновь ударила по фондовым рынкам

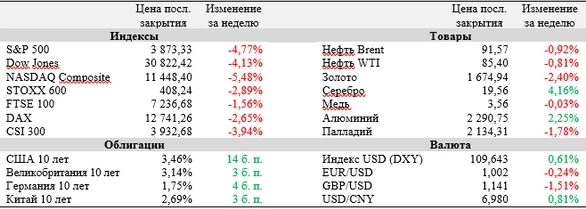

Минувшая среда стала наихудшим днем для широкого американского рынка с июня 2020 года и предопределила отрицательную динамику ведущих мировых индексов по итогам прошедшей недели. Причиной этому оказалась статистика по инфляции в США, которая вновь выросла в августе, несмотря на то, что рынки ожидали снижения ИПЦ относительно июля. Теперь инвесторы небезосновательно опасаются нового агрессивного витка роста процентных ставок в США и других регионах. Между тем инфляция в Великобритании несколько замедлилась, до 9,9%, но по-прежнему остается на самом высоком уровне среди стран G7. Ближайшая неделя будет держать фокус инвесторов на заседаниях центробанков: помимо ФРС и Банка Англии, решения по вопросам денежно-кредитной политики также примут ЦБ Японии, Китая и Швейцарии.

Индекс потребительских цен (ИПЦ) в США по итогам августа показал рост на 0,1% (м/м), что соответствует повышению на 8,3% в годовом выражении. Аналитики при этом ожидали увеличения на 8,1% (г/г). Падение цен на энергоносители не смягчило общее инфляционное давление, и базовый ИПЦ поднялся на 6,3% (г/г) при прогнозируемых 6,1% (г/г). Цифры обусловили крайне негативную реакцию фондового рынка, поскольку ФРС в таких условиях будет вынуждена продолжить цикл ужесточения денежно-кредитной политики, что снижает вероятность «мягкой посадки» в американской экономике. В день публикации статистики широкий американский рынок потерял 4,32%, что стало наихудшим результатом с 11 июня 2020 года.

Тем временем ИПЦ в Великобритании показал рост на 9,9% (г/г) по итогам августа, что оказалось лучше ожидаемых 10,2% (г/г). Основной причиной снижения общего уровня инфляции было падение цен на бензин и дизельное топливо. Средняя цена литра бензина упала с £1,90 в июле до £1,75, что снизило годовую инфляцию в этой категории с 43,7% до 32,1%. Тем не менее базовый ИПЦ, не учитывающий динамику цен на энергоносители и продукты питания, увеличился на 6,3% (г/г) после подъема на 6,2% (г/г) в июле.

Одним из главных разочарований среди американских голубых фишек на неделе стали акции FedEx, обвалившиеся в пятницу на 21,4% после публикации предварительных квартальных результатов. Компания отозвала прогноз по годовой прибыли на 2023 финансовый год, а скорректированная чистая прибыль на акцию за I квартал упала на 21% (г/г) до $3,44, хотя аналитики ожидали $5,14 на акцию. Исполнительный директор FedEx Радж Субраманиам отметил, что результаты компании оказались сильно хуже прогнозов в связи со «значительным ухудшением макроэкономического климата в конце квартала как в США, так и на других рынках».

Экономика Китая в августе показала опережающий прогнозы рост по ряду макроэкономических показателей. За счет хорошей динамики спроса на автомобили (+15,7%) и нефтепродукты (+17,1%) розничные продажи выросли на 5,4% (г/г), а промышленное производство увеличилось на 4,2% (г/г) против ожидаемых аналитиками 3,8% (г/г).

Блокчейн-платформа Эфириум завершила обновление системы («Слияние»), которое изменит процесс верификации сделок и сократит потребление электроэнергии более чем на 95%, что в перспективе должно простимулировать более широкое использование криптотехнологий на финансовых рынках.

Важные события предстоящей недели:

· Свои финансовые результаты опубликуют Costco Wholesale, Accenture, FedEx, General Mills, Autozone, Lennar и Factset Research Systems.

· Во вторник и среду, 20-21 сентября, состоится двухдневное заседание Федерального комитета по операциям на открытом рынке, по итогам которого рынки ждут очередного значимого увеличения ставок в США. Консенсус аналитиков Refinitiv предполагает рост ставки по федеральным фондам на 75 б. п. до 3,00-3,25%. При этом, согласно рынку фьючерсов, трейдеры закладывают 18%-ю вероятность того, что показатель будет увеличен сразу на 100 б. п. до 3,25-3,50%. Помимо традиционной пресс-конференции по итогам встречи в среду, внимание рынков также привлекут выступления функционеров ЦБ в рамках форума ФРС в Вашингтоне, который пройдет в пятницу, 23 сентября.

· На четверг, 22 сентября, запланировано заседание Банка Англии по монетарной политике. Несмотря на фактическое снижение инфляции в августе, аналитики Refinitiv в своем большинстве ждут второго подряд повышения ключевой ставки на 50 б. п., однако часть из них не исключает шага в 75 б. п. Особым поводом для беспокойства членов комитета по ставкам с высокой вероятностью станет рост базового ИПЦ в стране по итогам прошедшего месяца.

· Центральные банки Японии, Китая, Швейцарии, Бразилии, Норвегии и ЮАР на неделе также примут решения по ключевым процентным ставкам.

· Фондовые рынки Великобритании и Японии будут закрыты в понедельник, 19 сентября. Токийская фондовая биржа также будет закрыта в пятницу, 23 сентября.

· В пятницу, 23 сентября, выйдут предварительные сентябрьские индексы деловой активности в производственных секторах Франции (консенсус 49,9 п.), Германии (консенсус 48,3 п.), ЕС (консенсус 48,8 п.), Великобритании (консенсус 48,0 п.) и США (консенсус 51,2 п.).

· Среди прочих наиболее важных макроэкономических публикаций текущей недели – число выданных разрешений на строительство (вторник), а также продажи на вторичном рынке жилья (среда) в США за август.

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 сохраняет шанс вернуться к 4030 после того, как индекс отскочил от нижней полосы Боллинджера на 3820. В случае дальнейшего снижения поддержка будет найдена на отметках 3660 и 3750.

DAX

На дневном графике DAX сохраняется долгосрочный снижающийся тренд, который ограничит потенциал возможного отскока индекса на текущей неделе уровнем 13 400. В то же самое время диапазон 12 400-12 600 дает сильную поддержку индексу, в связи с чем консолидация внутри коридора 12 600-13 400 выглядит вероятным сценарием торгов в ближайшие сессии.

CSI 300

С точки зрения теханализа на дневном графике CSI 300 не удалось вернуться в пределы канала Боллинджера в понедельник, что является «медвежьим» сигналом. Ближайшие сильные уровни поддержки расположены на отметках 3820 и 3760.