История проверенная временем: великая американская машина по надуванию пузырей

Первое, что вы должны знать о Goldman Sachs — это то, что он вездесущ. Самый мощный в мире инвестиционный банк — это огромный кальмар-вампир, обернутый вокруг лица человечества, беспощадно втискивающий свою кровавую воронку во всё, что пахнет деньгами.

Фактически, история недавнего финансового кризиса (прим. Пестов: речь про кризис 2008 года), которая одновременно является историей быстрого упадка и падения внезапно обанкротившейся американской империи, читается как мемуары выпускников Goldman Sachs. Главные действующие лица всем знакомы:

- Последний министр финансов при Буше, бывший директор Goldman Sachs Генри Полсон придумал «бэилаут» — антикризисный план выкачивания триллионов ваших долларов в руки его друзей с Уолл-стрит.

- Роберт Рубин — бывший министр финансов при Клинтоне, 26 лет проработавший на Гольдманов, перед тем как возглавить Citigroup, которая получила от Полсона $300 миллиардов налогоплательщиков.

- Джон Тэйн — мудаковатый шеф Merrill Lynch, купивший ковёр в офис за $87,000 в аккурат когда компания лопалась.Тэйн выхватил многомиллиардную подачку от Полсона, который использовал средства налогоплательщиков, чтобы помочь Bank of America спасти горе-компанию Тейна.

- Роберт Стил — бывший гольдмановец, глава Wachovia (прим. Пестов: до кризиса это был пятый по капитализации банк в США, впоследствии поглощённый Wells Fargo), выдавший себе и коллегам $225 миллионов «золотого парашюта», когда их банк рушился.

- Джошуа Болтон, Марк Паттерсон, Эд Лидди — все они приближены к администрации президента и работали в Goldman Sachs. Бывшие сотрудники компании возглавляют нацбанки Италии и Канады, Всемирный Банк, Нью-Йоркскую биржу и последние два срока Федеральный резервный банк Нью-Йорка, который, кстати, сейчас отвечает за надзор над Goldman Sachs.

Прим. Пестов: Рекомендую посмотреть фрагмент из передачи 2012 года на втором федеральном телеканале Германии ZDF с русской озвучкой. Расследование немецких журналистов отличается от статьи Тайбби акцентом на европейской сети Гольдманов. Они восседают в Трилатеральной комиссии, ассоциации Атлантический Мост, Совете по международным отношениям и множестве других мест. Инвестбанк конвейерным методом поставляет своих экс-сотрудников на высокие должности во властные структуры разных стран. Куда не ткни, там будет выпускник Goldman Sachs. Например, в видео упоминается мало кому знакомый на тот момент Марио Драги, который сейчас всем известен как премьер-министр Италии.

В общем, попытка перечислить Гольдманов на влиятельных позициях так же бессмысленна, как попытка создать «полный список всего». Что вам нужно знать, так это общую картину: если Америку сливают, то Goldman Sachs и есть этот слив, куда она устремлена — дырка в системе западного капитализма, никогда не предполагавшего, что в обществе, пассивно управляемого свободными рынками и свободными выборами, организованная жадность всегда побеждает неорганизованную демократию.

Беспрецедентное могущество банка превратило Америку в гигантскую мошенническую пирамиду. Многолетние манипуляции целыми секторами экономики, ставки на крах того или иного рынка приводили к издержкам для всего общества в виде высоких цен на топливо, повышающихся кредитных ставок, массовых увольнений и обеднения пенсионных фондов.

Теряемые вами деньги кто-то находил в прямом и переносном смысле. Goldman Sachs стал огромным механизмом по превращению общественно ценного богатства в самую ненужную, ядовитую и вредную гадость на Земле — в чистую прибыль для горстки богатых.

Это повторялось вновь и вновь по одному и тому же сценарию. Гольдманы удобно располагались в центре очередного спекулятивного пузыря, продавая мусорные активы. Они выкачивали огромные суммы из среднего и низшего слоёв общества с помощью коррумпированного государства, позволяющего переписывать правила игры в обмен на относительные гроши, которые банк бросает на политическое покровительство.

А когда всё рушилось и миллионы простых граждан оставались в нищите, Гольдманы начинали весь процесс заново. Причём они всегда объявляются в роли спасителей, одалживая нам некогда наши же деньги под проценты. Goldman Sachs использовал данную схему не раз с 1920-х годов и сейчас готовится сделать это снова.

Если вы хотите понять, как мы очутились в экономическом кризисе, нам сначала нужно разобраться, куда ушли все деньги, а для того, чтобы понять это, мы должны увидеть, какие деяния уже сходили с рук Гольдманов. Эта история длиной ровно в пять пузырей, включая прошлогодний загадочный скачок цен на нефть. После прокола каждого пузыря следовала целая череда банкротств, но Goldman Sachs всегда выходил победителем.

Пузырь первый: Великая депрессия

Goldman Sachs не всегда был «too-big-to-fail» мастодонтом, безжалостным монстром капитализма на стероидах, существующим по принципу «убивай или умри». Не всегда, но почти всегда. Банк был основан в 1869 году эмигрантом из Германии Маркусом Гольдманом и его зятем Сэмюэлем Саксом. Они были пионерами в использовании ценных бумаг и зарабатывали деньги, выдавая краткосрочные долговые расписки мелким продавцам в центре Манхэттена.

Вы, вероятно, можете догадаться об основной сюжетной линии первых 100 лет развития бизнеса Goldman Sachs: отважный инвестиционный банк, возглавляемый иммигрантами, преодолевает все трудности и зарабатывает кучу денег. В этой давней истории есть лишь один эпизод, который в свете недавних событий заслуживает пристального внимания: разрушительный набег Гольдманов на спекулятивную манию предкризисного Уолл-стрит в конце 1920-х годов.

В то время основным финансовым инструментом, используемым для обмана инвесторов, являлся инвестиционный траст. Подобно современным взаимным фондам, трасты брали наличные деньги крупных и мелких инвесторов и (по крайней мере в теории) вкладивали их в ценные бумаги Уолл-стрит, при этом особо не распространяясь, в какие именно.

Обычный парень мог вложить свою десятку или сотню долларов и чувствовать себя при этом серьёзным игроком. Так же, как в 1990-е годы электронная торговля и дэйтрейдинг втащили на рынок легионы новых лохов, инвестиционные трасты в начале прошлого века вовлекли целое поколение простых людей в спекуляции.

Устанавливая схему, которая впоследствии будет повторяться вновь и вновь, Гольдманы позднее других влезли в инвестиционно-трастовое дело, но по итогу всех превзлошли. Первым этапом стало создание траста Goldman Sachs Trading Corporation — банк выпустил миллион акций по 100 долларов за штуку, купил все эти акции за свои собственные деньги, а затем продал 90 процентов из них голодной публике по 104 доллара.

Далее торговая корпорация неустанно скупала акции самой себя, задирая цену всё выше и выше. А в подходяший момент она сбросила часть своих акций и проспонсировала новый траст Shenandoah Corporation, выпустив миллионы акций в этом фонде, который, в свою очередь, спонсировал ещё один траст под названием Blue Ridge Corporation.

Таким образом, каждый инвестиционный траст служил прикрытием для бесконечной инвестиционной пирамиды: Goldman, скрывающийся за Goldman, скрывающийся за Goldman. Из 7 250 000 первоначальных акций Blue Ridge 6 250 000 фактически принадлежали Shenandoah, которая, конечно же, в значительной степени принадлежала Goldman Trading.

В итоге получилась целая цепочка займов, в которой каждый последующий зависел от предыдущего. Основная идея проста: вы берёте доллар и занимаете девять, потом создаёте фонд с этими десятью долларами и занимаете 90, а потом к этим ста долларам занимаете и инвестируете ещё 900. Если последний фонд в цепочке начинает терять стоимость, то у вас больше не будет денег, чтобы расплатиться со своими инвесторами и вся система рушится.

В главе из книги 1929 года «Великий крах» под названием «Мы верим в Goldman Sachs» известный экономист Джон Гэлбрейт упоминает Гольдмановские трасты в качестве классического примера заёмного безумия. По его словам трасты стали главной причиной исторического краха. В сегодняшних деньгах потери банков составили $475 миллиардов. «Трудно не восхищаться воображением, которое было скрыто в этом гигантском безумии» — пишет Гэлбрейт.

Перенесёмся на 65 лет вперёд. Goldman Sachs не только пережил крах, уничтоживший многих обманутых инвесторов, но и стал главным андеррайтером (прим. Пестов: читай «специалист по выводу ценных бумаг на биржу») самых богатых и влиятельных корпораций страны.

Благодаря Сидни Вайнбергу, который поднялся с должности помощника дворника до главы фирмы, банк стал пионером IPO, одного из основных и наиболее прибыльных способов привлечения денег компаниями. В 1970-х и 1980-х годах Goldman Sachs, возможно, не был пожирающей планету Звездой Смерти с политическим влиянием, как сегодня, но это была первоклассная фирма, имевшая высокую репутацию и привлекающая самых талантливых с Уолл-стрит.

Прим. Пестов: Мэтт Тайбби немного путается в хронологии и почему-то упускает одну интересную деталь. Раньше в основе оценки компаний использовался объём активов, а сын Маркуса Генри Гольдман привнёс понятие earning-based valuation и радикальным образом поменял приниципы андеррайтинга.

Он убедил рынок в целосообразности оценки по будущих доходам и в 1906 году в партнёрстве с его другом Филипом Леманом из Lehman Brothers (которых Гольдманы через сто лет загубят) проводит первое публичное размещение United Cigars, подняв $4.5 млн, что сегодня эквивалентно $2.9 млрд.

То есть пионерами в IPO Гольдманы были уже в начале века, но ещё важнее упомянуть то, что их трасты скупали бумаги на проводимых ими же IPO. По этому поводу на сайте банка в честь его 150-летия есть интересная заметка «Goldman Sachs Trading Corporation Bears Full Brunt of 1929 Crash».

И ещё хочется отметить, что Мэтт Тайби как-то слишком мало сказал про Сидни Вайнберга, хотя его биография заслуживает отдельного внимания. У человека было прозвище «Мистер-Уолл-стрит». Долгая дружба с демократом Франклином Рузвельтом привела его в War Production Board (комитет военных промышленников), благодаря чему он тесно сдружился с корпоративной элитой США.

После Второй мировой войны Сидни входил в советы директоров множества ведущих американских компаний. Он физически присутствовал почти во всех «голубых фишках» того времени. Именно он сильно повлиял на победу республиканца Дуайта Эйзенхауэра, хотя всю жизнь поддерживал демократов. И после выборов 1952 года друзья Вайнберга стали министрами финансов, обороны и торговли, а Гольдманы плотно просочились во власть.

Как ни странно, за банком закрепился имидж относительно этичного и терпеливого игрока, не гонящегося за быстрыми деньгами. Менеджеров обучали фирменной мантре про «долгосрочную жадность». Один из бывших сотрудников, покинувший компанию в 90-х, вспоминает, как руководство отказалось от очень выгодной сделки на том основании, что в долгосрочной перспективе возникли бы потери. «Мы вернули деньги «взрослым» корпоративным клиентам, которые заключили с нами невыгодные сделки», — говорит он.

Но потом что-то случилось. Трудно сказать, что именно. Это могло быть связано с тем, что Роберт Рубин, сопредседатель Goldman Sachs в начале девяностых, последовал за Биллом Клинтоном в Белый дом, где руководил Национальным экономическим советом и в конце концов стал министром финансов. В то время американские СМИ влюбились в сюжетную линию о паре бэби-бумеров, детей шестидесятников, Fleetwood Mac яппи, гнездящихся в Белом доме. А конкретно Рубина толпа просто обожала. Он был распиарен как самый умный человек когда-либо вступивший на Землю, за которым где-то далеко позади плетутся Ньютон, Эйнштейн, Моцарт и Кант.

Роберт Рубин и Билл Клинтон

Рубин был типичным гольдманитом. Казалось, что он родился в костюме за $4,000, а на его лице застыло выражение сожаления о том, что он чуточку умнее вас. Нация была убеждена в том, что всё, о чём думает Рубин является лучшим для экономики. Данный феномен достиг своего апогея в 1999 году, когда Рубин появился на обложке Time вместе со своим заместителем Ларри Саммерсом и главой ФРС Аланом Гринспеном под заголовком «Комитет по спасению мира».

Однако думал Рубин в основном о том, что американская экономика и в особенности финансовые рынки чрезмерно зарегулированы и нуждаются в высвобождении. Во время его пребывания в Министерстве финансов Белый дом предпринял ряд шагов, которые имели серьёзные последствия для всей мировой экономики, начиная с полной неспособности Рубина контролировать свою старую фирму во время её первого безумного рывка к непристойным краткосрочным прибылям.

Основное мошенничество в эпоху Интернета довольно легко понять даже финансово неграмотным. Компании, которые были не чем иным, как идеями, нацарапанными на салфетках опытными курильщиками бонга, выходили на IPO, рекламировались в СМИ и продавались населению за мегамиллионы. Это было похоже на то, как если бы банки вроде Goldman Sachs обматывали арбузы ленточками, выбрасывали их из окон 50-этажных домов и открывали телефоны для предложений. В этой игре вы становились победителем только в том случае, если забирали деньги до того, как арбуз упадёт на тротуар.

Сейчас это кажется очевидным, но в то время средний инвестор не знал, что банки изменили правила игры, изображая сделки лучше, чем они были на самом деле. Они создали двухуровневую систему инвестиций: для инсайдеров, которые знали реальные цифры и для непрофессиональных инвесторов, которых пригласили в погоню за иррациональным ростом цен. Позднее модель развития Goldman Sachs будет основываться на капитализации изменений в нормативно-правовой среде, но его ключевое новшество в период созревания пузыря доткомов заключалось в отказе от собственных отраслевых стандартов контроля качества.

«Со времён Депрессии существовали строгие правила андеррайтинга, которых Уолл-стрит придерживалась при выводе компании на биржу», — говорит один видный менеджер хедж-фонда. «Компания должна была работать не менее пяти лет и показывать прибыльность три года подряд. Но Уолл-стрит взяла эти рекомендации и выбросила их на помойку, а Goldman Sachs залил рынок фиктивными акциями: «Их аналитики уверяли, что Туфта.com стоит 100 долларов за бумагу». И проблема заключалась в том, что розничным инвесторам никто не сказал об изменении правил. «В отрасли все были в теме» — продолжает менеджер. «Боб Рубин прекрасно знал о стандартах. Они действовали с 1930-х».

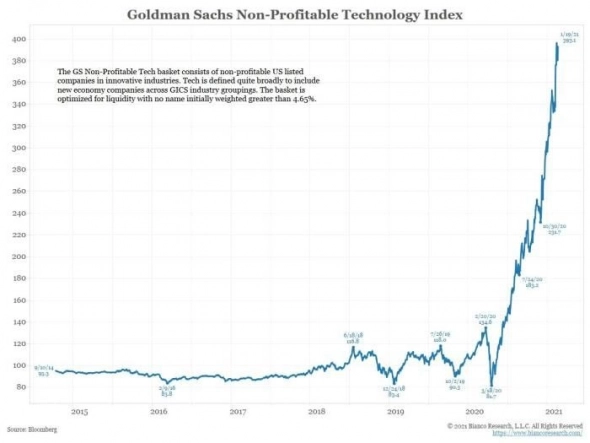

Прим. Пестов: хочу подчеркнуть, что до 90х годов убыточные компании не могли даже претендовать на IPO. Вы только вдумайтесь в это! И сравните с тем, что происходило в последние пару лет, когда венчурный период с выходом на биржу не заканчивался, ибо более ⅔ дебютантов на фондовом рынке не имели прибыли. А сколько откровенно мусорных эмитентов просочилось в период SPAC лихорадки? У многих ни то, что прибыли не было, у них буквально не было выручки и эти компании оценивались в миллиарды долларов! Не меньшее безумие творилось на SPO рынке.

Запись из Грокса от 28.06.2021: «Очередной антирекорд. С конца марта почти 100 убыточных компаний привлекли капитал посредством дополнительного размещения и это в 2 раза больше количества прибыльных предприятий, которые сделали тоже самое. А за последние 12 месяцев допэмиссию провели 750 убыточных компаний.

Вот есть например сеть кинотеатров AMC, чья выручка упала в 11 раз с 2019 года до $450 миллионов, а чистый убыток вырос в 15 раз за тот же период до $3 миллиардов. Всё было на грани банкротства, но толпа розничных инвесторов разгоняет капитализацию AMC многократно.

Руководство смотрит на это и решает выпустить ещё кучу бумаг на $1.25 ярда. Мне кажется, совет директоров принимал решение об SPO под предлогом «а прикинь реально купят?». И вы прикиньте — они покупают!»

Деградировали стандарты всей финансовой системы. Венчурные риски переложились на фондовый рынок, а венчур буквально превратился в казино. Если раньше венчурный капитал предназначался исключительно для масштабирования роста, то сейчас, зачастую, для сведения юнит-экономики. Многие инвесторы фактически выдают субсидии для стимулирования спроса, о чём подробнее я писал в статье про декаданс. Самое фееричное то, что в эту игру по-крупному вписались консервативные хедж-фонды и даже пенсионные, хотя это всегда был удел профессионалов, обладающих глубокой технологической экспертизой и совершенно иной толерантностью к риску.

Джей Риттер, профессор финансов Университета Флориды, специализирующийся на IPO, говорит, что такие банки, как Goldman, прекрасно знали, что многие публичные предложения, которые они рекламировали, никогда не принесут ни цента. «В начале восьмидесятых годов крупные андеррайтеры настаивали на трёхлетней прибыльности. Потом требование сократилось до года, а потом до квартала. К периоду интернет-бума прибыльность не требовалась даже в обозримом будущем».

Goldman Sachs отрицает, что он изменил свои стандарты андеррайтинга в годы пузыря доткомов, но его собственная статистика опровергает это. Так же, как и с инвестиционными трастами в 1920-х, Гольдманы медленно запрягали, но быстро поехали. После того, как инвестбанк вывел на фондовый рынок малоизвестную и малоприбыльную компанию Yahoo! в 1996 году, ознаменовав тем самым интернет-бум, он стал королём IPO среди дотком-компаний.

Из 24 предприятий, которые Goldman Sachs сделал публичными в 1997 году, треть были убыточными на момент IPO. В 1999 году, на пике, Гольдманы вывели на биржу 47 компаний, включая такие мертворождённые недоразумения, как Webvan и eToys, которые во многих отношениях были современными эквивалентами Blue Ridge и Shenandoah. А за 4 месяца следующего года на биржу вышло 18 компаний и 14 из них не имели прибыли. Будучи лидером в андеррайтинге доткомов Goldman Sachs значительно превосходил своих конкурентов: акции выведенных им на IPO компаний в среднем выростали на 281% от цены размещения, в то время как средний уровень для Уолл-стрит составлял 181%.

Прим. Пестов: в 2018 году я делился интересным исследованием от того самого Джея Риттера, показывающего, что 83% эмитентов в 2018 году не имели прибыли и, что на дистанции в 3 года после листинга их акции росли даже быстрее прибыльных дебютантов на бирже.

Как им удавалось достичь этого? С помощью практики под названием «лэддеринг», что по своей сути является способом манипуляции ценой акций. Вот как это работает: допустим, вы из Goldman Sachs и представители Туфта.com приходят к вам и просят сделать их компанию публичной. Вы определяете цену акций, сколько их должно быть выпущено и помогаете CEO Туфта.com организовать «роуд-шоу» с инвесторами взамен на солидный гонорар (обычно 6-7% от собранной суммы).

Затем вы обещаете своим лучшим клиентам право покупать большие доли на IPO Туфта.com по цене в нижнем диапазоне в обмен на обещание, что они позже купят больше акций на открытом рынке. Это, казалось бы, простое требование даёт вам внутреннее знание о будущем IPO. Знание, которое не было раскрыто тупицам дейтрейдерам, имеющих перед глазами только проспект IPO.

Вы знаете, что некоторые из ваших клиентов, которые приобрели X акций по $15, обязательно докупят ещё Y акций по $20 или $25, гарантируя, что цена поднимется до указанного уровня или даже выше. Именно таким образом, Goldman Sachs может задирать курс акций новой компании, что, конечно, выгодно банку — шестипроцентная комиссия за IPO в $500 млн — это серьезные деньги.

Акционеры неоднократно предъявляли Гольдманам иски за использование лэддеринга в различных IPO, включая Webvan и NetZero. В частности, на данную схему обратил внимание Николас Майер. Это был один из менеджеров Cramer & Co — хедж-фонда, которым руководил ныне всемизвестный телевизионный мудак Джим Крамер, бывший выпускник Goldman Sachs. Майер сообщил Комиссии по ценным бумагам США, что, работая на Крамера в период с 1996 по 1998 год, его неоднократно принуждали заниматься лэддерингом во время сделок IPO с Goldman.

«Судя по тому, что я видел, Гольдманы были главными виновниками» — говорит Майер. «Они раздули этот пузырь. И именно такое поведение привело к краху рынка. Они построили эти капитализации на незаконном фундаменте и в конечном счёте акции скупал «маленький человек» с рынка». В 2005 году Goldman Sachs согласился заплатить $40 млн за нарушения, связанные с лэддерингом, но это был ничтожный штраф по сравнению с той огромной прибылью, которую он получил. (Банк отказался отвечать на вопросы для этой статьи и отрицал нарушения во всех делах, которые он урегулировал).

Ещё одной неблагочествой практикой, которую Goldman использовал во время интернет-бума, был «спининг» — иными словами взяточничество. Банк предлагал руководителям потенциальной публичной компании акции по заниженной цене размещения в обмен на будущий андеррайтинг. То есть, вместо того, чтобы Туфта.com открылся по цене в $20, банк обращался к генеральному директору Туфта.com и предлагал ему миллион акций его собственной компании по $18 в обмен на саму услугу по выходу на IPO. Фактически это ограбление всех акционеров Туфта.com с перенаправлением наличных денег, которые должны были отразиться в чистой прибыли компании, на частный банковский счёт генерального директора.

Сообщается, что Goldman Sachs сделал многомиллионное предложение CEO eBay Мэг Уитмен, которая позже вошла в совет директоров инвестбанка, в обмен на будущий доход с андеррейтинга. А согласно отчёту Комитета по финансовым услугам Палаты представителей в 2002 году, Goldman Sachs предлагал такие сделки руководителям 21 компании, которые он выводил на IPO, включая сооснователя Yahoo! Джерри Янга и двух главных злодеев той эпохи финансовых скандалов — Денниса Козловски из Tyco и Кена Лэйя из Enron.

Прим. Пестов: в середине нулевых Мэг Уитмен умело заглушила скандал, прикидывалась дурочкой, которая не понимает за что её с поддельниками (топами eBay Пьером Омидьяром и Джефри Сколлом) оштрафовали на $3 млн. Но когда она решила стать губернатором Калифорнии в 2010 году от Республиканской партии, то демократы, конечно же, начали мочить её по полной за спиннинг. «Meg Whitman's Shady Goldman Sachs Past — Is It California's Future?» — просто один пример заголовка из левацкого Huffington Post. На предвыборную гонку она потратила $144 млн собственных денег, больше чем кто-либо в Американской истории, но это ей не помогло. По сей день Уитмен остаётся миллиардером, а в 2021 Джо Байден назначил её послом США в Кении (да, она поддерживала его на выборах).

Гольдманы гневно осудили отчёт как «вопиющее искажение фактов» незадолго до того, как заплатили $110 млн за урегулирование расследования о cпининге и прочих манипуляциях, начатого регулирующими органами штата Нью-Йорк. «Спининг акций на крупных IPO не был безобидной корпоративной привилегией», — сказал тогдашний генеральный прокурор Элиот Спитцер (прим. Пестов: советую тоже заглянуть в его биографию). «Это было неотъемлемой частью мошеннической схемы, направленной на завоевание нового инвестиционно-банковского бизнеса».

Такие схемы привели к тому, что пузырь доткомов превратился в одну из величайших финансовых катастроф в мировой истории: только на NASDAQ было уничтожено около 5 триллионов долларов богатства. Но настоящая проблема заключалась не в деньгах, которые были потеряны акционерами, а в деньгах, заработанных инвестиционными банкирами, получивших огромные бонусы за вмешательство в рынок.

Вместо того, чтобы преподать Уолл-стрит урок о том, что пузыри всегда сдуваются, годы интернет-бума продемонстрировали банкирам, что в наше время надуть пузырь легче чем когда либо. А чем иррациональнее мания, тем больше бонусы. И ни для кого это так не актуально как для Гольдманов. Между 1999 и 2002 компания выплатила $28.5 миллиардов зарплат и премий — в среднем по $350,000 в год на одного сотрудника.

Прим. Пестов: стоит упомянуть, что после двух десятилететий инфляции $350,000 сегодня эквивалентны примерно $620,000. И ещё добавлю, что медианная зарплата в Google, который считается самым или одним из самых щедрых работодателей, в 2020 году составила $273,000.

Эти цифры важны, поскольку главным наследием интернет-бума стало понимание, что экономикой движет стремление к большим бонусам, возможным благодаря пузырям. Гольдмановская мантра о «долговременной жадности» растворилась в воздухе. Цель игры превратилась в то, чтобы получить свой чек до того, как арбуз упадет на тротуар.

Рынок перестал быть рационально управляемым местом для развития реального и прибыльного бизнеса. Он превратился в океан Чужих денег, куда банкиры привлекали огромные суммы любыми необходимыми способами и пытались конвертировать эти деньги в бонусы как можно быстрее.

Если вы провели и раскрутили 50 IPO, которые обанкротились в течение года, то что с того? К тому времени, когда Комиссия по ценным бумагам США оштрафует вашу фирму на $110 млн, яхте, которую вы купили на свои бонусы от IPO, будет уже шесть лет. Кроме того, к тому времени вы, вероятно, уже уйдёте из Goldman Sachs и будете руководить Казначейством США или штатом Нью-Джерси.

(Один из по-настоящему комичных моментов в истории недавнего финансового краха Америки произошёл, когда губернатор Нью-Джерси Джон Корзин, руководивший Goldman с 1994 по 1999 год и ушедший с $320 млн, настаивал в 2002 году, что он даже никогда не слышал про термин «лэддеринг».)

Прим. Пестов: после недавней коррекции сильнее всего пострадали убыточные технологические компании, а запечатлённый график выше из 2021 года есть лучшее доказательство того, что толпу история не учит ничему.

Для банка, у которого годовые расходы на зарплатный фонд превышали $7 млрд, штрафы в размере $110 млн, выписанные с опозданием на полдесятилетия, были чем-то гораздо меньшим, чем сдерживающим фактором — они были шуткой. Как только интернет-пузырь лопнул, у Goldman не было стимула пересматривать свою новую стратегию, ориентированную на получение прибыли. Он просто искал ещё один пузырь, чтобы надуть его. И как оказалось, он был готов, во многом благодаря Рубину.

Пузырь третий: Жилищное безумие

Роль Goldman Sachs в масштабной глобальной катастрофе, которой стал пузырь на рынке жилья, проследить нетрудно. И здесь основной трюк заключался в снижении стандартов андеррайтинга, только в данном случае стандарты касались не IPO, а ипотечных кредитов.

К настоящему времени почти все знают, что на протяжении десятилетий ипотечные дилеры настаивали на том, чтобы покупатели жилья вносили первоначальный взнос в размере 10% или более, имели стабильный доход и хороший кредитный рейтинг, а также указывали настоящее имя и фамилию. Но на заре нового тысячелетия, они вдруг выбросили все эти стандарты в окно и начали выписывать ипотечные кредиты на обратной стороне салфеток официанткам и бывшим зекам с пятью баксами и батончиком «Сникерс».

Всё это было бы невозможно без таких инвестиционных банкиров, вроде Гольдманов, которые изобрели механизмы для упаковки этих дерьмовых ипотечных кредитов и их массовой продажи ничего не подозревающим страховым компаниям вместе с пенсионными фондами. Это породило массовый рынок токсичных долгов, которого раньше никогда не существовало. В прежние времена ни один банк не захотел бы держать у себя на балансе закладную какого-нибудь наркомана, зная, насколько велика вероятность его банкротства. И вы бы не стали выдавать такие ипотечные кредиты, если бы вы не могли продать их кому-то, кто не знает, что это такое.

Гольдманы использовали два метода, чтобы завуалировать тот шлак, который они продавали. Во-первых, они объединили сотни различных ипотечных кредитов в инструменты, называемые «collateralized debt obligation», а затем они убедили инвесторов в том, что, если куча ипотечных кредитов в составе CDO являются хорошими, то нет причин так сильно беспокоиться о плохих. То есть CDO, в целом, считался надежным инструментом и таким образом ипотечные кредиты с мусорным рейтингом были превращены в инвестиции с рейтингом ААА.

Прим. Пестов: дабы никто не запутался в терминалогии, считаю нужным проговорить понятия ещё раз. CDO (Collateralized debt obligation) — облигация, обеспеченная долговыми обязательствами. Основной фокус этих структурированных долговых инструментов заключается в том, что банк упаковывал в CDO активы (ипотечные пулы) с разной степенью риска.

За счёт смешивания плохих (высокорискованных) активов с хорошими, общий котёл получал наивысший кредитный рейтинг ААА. При этом, за счёт более высоких платежей по рискованным долям, данный актив обладал большей доходностью (на пару процентов), чем другие долговые инструменты с таким же кредитным рейтингом.

Подчёркиваю, что рейтинг — это нечто номинальное, а фактический риск дефолта был значительно выше. Однако получение высокого рейтинга открывало инструментам CDO дорогу в портфели крупнейших институциональных инвесторов (например, пенсионных фондов), которые могут инвестировать только в инструменты с рейтингом AAA (да, именно по такому банальному алгоритму всё и работает).

Примечательно, что первые CDO были выпущены в 1987 году инвестбанком Drexel Burnham Lambert, который через несколько лет был истощён судебными тяжбами и заявил о банкротстве. Если быть точнее, то рынок мусорных бондов создал сотрудник банка Майкл Милкен, заработавший на бонусах за один 1987 год свыше $500 мультов.

В 1990 году Милкену выписали крупный штраф и приговорили к 10 годам лишения свободы, но он вышел через 2 года и по сей день остаётся миллиардером. Урока из этой истории никто не извлёк и через пару десятилетий рынок CDO заиграет новым красками.

Во-вторых, чтобы захеджировать свои собственные ставки, Goldman Sachs привлёк такие компании как AIG для предоставления страховки, коей стали кредитные дефолтные свопы на CDO. По своей сути свопы были пари между AIG и Goldman: Goldman делает ставку на то, что бывшие заключенные не оплатят ипотеку и объявят себя банкротами, а AIG делает ставку на то, что они этого не сделают.

Была только одна проблема: все эти махинации представляли собой именно тот вид опасных спекуляций, которые федеральные регулирующие органы должны пресекать. Производные инструменты, такие как CDO и кредитные свопы, уже вызвали ряд серьёзных финансовых катастроф: Procter & Gamble и Gibson Greetings потеряли огромные состояния, а округ Ориндж, штат Калифорния, был вынужден объявить дефолт в 1994 году.

В том же году, Счётная палата США рекомендовала жестко регулировать такие финансовые инструменты и в 1998 году глава Комиссии по торговле товарными фьючерсами США (СTFC) Бруксли Борн согласилась изменить правила. Она распространила письмо лидерам бизнеса и администрации Клинтона, в котором предлагалось обязать банки предоставлять более полную информацию о сделках с деривативами и поддерживать резервы на случай убытков.

Прим. Пестов: CDS (credit default swaps) представляет из себя кредитный дериватив или соглашение между двумя сторонами: одна делает регулярные взносы другой, которая берёт на себя обязательство погасить выданный кредит в случае дефолта третьей стороны (должника). То есть, грубо говоря, это страховой договор торгуемый на бирже.

Важная особенность CDS заключается в том, что для создания CDS с другой стороной не обязательно владеть определёнными активами. Скажем, вы не можете приобрести страховку от пожара в доме вашего приятеля. Но рынок CDS не регулируется как страховой и поэтому каждый может купить CDS на CDO, если он верит, что они (CDO) потерпят крах. То есть это не однофункциональный инструмент для хеджирования, а ещё и способ сыграть против страховщика [который предоставили регуляторы].

Ещё одна важная особенность дефолтных свопов заключается в том, что они позволяют улучшать кредитные рейтинги. Скажем, ты купил облигацию с B-рейтингом, а потом приобрёл на неё CDS и уже сообщаешь регуляторому, что у тебя на балансе актив с АА-рейтингом и требования по обеспечению сокращаются. А в 2004 году с подачи Генри Полсона банки могли иметь плечо 33 к 1 (при таком левирдже просадка активов на 3% превращает вас в банкрота).

Новые требования от регуляторов были совсем не тем, чего желали Гольдманы. «Банки сходят с ума — они хотят, чтобы регулирование прекратилось», — говорит Майкл Гринбергер, который работал на Борн директором по торговле и рынкам в CFTC, а сейчас является профессором права в Университете Мэриленда. «Гринспен, Саммерс, Рубин и [глава SEC Артур] Левитт хотели остановить эту инициату».

Правящая экономическая четверка Клинтона и «особенно Рубин», по словам Гринбергера, вызвали Бруксли Борн на встречу и изложили свою точку зрения. Однако она отказалась отступать и продолжала настаивать на усилении регулирования деривативов. Затем, в июне 1998 года, Рубин публично осудил её позицию и рекомендовал Конгрессу лишить CFTC регулирующих полномочий. В 2000 году, в последний день своей сессии, Конгресс принял ныне печально известный Закон о модернизации товарных фьючерсов, который был включен в законопроект о расходах на 11 000 страниц в последнюю минуту, почти без обсуждения в зале Сената. Банки теперь могли свободно торговать дефолтными свопами безнаказанно.

Однако на этом история не закончилась. AIG, крупный поставщик дефолтных свопов, обратилась в Департамент страхования штата Нью-Йорк в 2000 году и спросил, будут ли дефолтные свопы регулироваться как страхование. В то время офисом руководил Нил Левин, бывший вице-президент Goldman Sachs, который отказался от регулирования свопов. Теперь, имея возможность андеррировать столько ценных бумаг, связанных с жильем, и покупать столько защиты от дефолта по кредитам, сколько он хотел, Goldman Sachs обезумел от жажды кредитования.

Прим. Пестов: CDS в привычном понимании появились в 1994 году в недрах J.P. Morgan, который решил таким образом сбагрить кредитные риски по Exxon Mobil для того, чтобы сократить резервы, которые банк должен был удерживать по требованю регулятора на случай дефолта заёмщика. Продав их в ЕБРР, J.P. Morgan улучшил свой собственный баланс.

Дефолтные свопы пришлись по вкусу и многим другим. К 2002 году номинальная стоимость всех CDS уже оценивалась в $2 трлн, а через 5 лет — в $62 трлн. Такая бесконтрольная эмиссия CDS усиливала ажиотаж на ипотечном рынке. Благодаря этим деривативам, банкиры распространяли свои риски по всему миру и, что не менее важно — высвобождали регуляторный капитал.

Раньше, выдав ипотеку, ты должен был иметь определённое гарантийное обеспечение на балансе и нести риск дефолта по кредиту, но продав CDS более тупым банкирам (например, из Lehman Brothers) ты просто делал деньги из воздуха, зарабатывая их на процентах по ипотеке без риска дефолта. Логическим завершением этого периода стал кризис, после которого объём CDS сократится почти на $32 трлн.

К пику жилищного бума в 2006 году Гольдманы проандеррировали обеспеченных ипотекой ценных бумаг на сумму $76.5 миллиардов, треть из которых были субстандартными (прим. Пестов: читай «мусорными и высокорискованными»), в основном институциональным инвесторам, таким как пенсионные фонды и страховые компании. И в этих массовых выпусках недвижимости были огромные болота дерьма.

Возьмём например один выпуск на $494 миллиона, GSAMP TRUST 2006-S3. Множество кредитов было взято заёмщиками, уже имевшими на тот момент кредит, и средняя доля их собственности в домах составляла 0,71%. Более того, 58% займов не были документированы как положено — ни имён заемщиков, ни адресов домов, только почтовые индексы. Тем не менее такие ведущие рейтинговые агенства как Moody′s и S&P, присвоили 93% выпуска инвестиционный рейтинг. Moody's прогнозировал, что наступление дефолта возможно по менее, чем 10% займов. В реальности уровень дефолтов достиг 18% в первые 18 месяцев!

Прим. Пестов: в своей статье Мэтт Тайбби почему-то упускает факт того, что бесконтрольная эмиссия «обычных» CDO и CDS — это лишь корешки того финансового безумия, которое творилось в середине нулевых. Настало время рассказать вам про квадратные и синтетические CDO.

Название сих деривативов могут показаться сложными, но на самом деле всё очень просто: в определённый момент банкиры тупо решили упаковывать CDO в CDO. То есть в высокорейтинговых CDO прятались низкорейтинговые облигации, а потом появились CDO, в которых скрыливась другие CDO.

Именно так образовались квадратные CDO. Думаете это предел фантазии авторов? Перестаньте быть наивными, это Уолл-стрит детка! Поэтому вскоре на рынке появились обеспеченные долговые обязательства в кубе — производные ценные бумаги, обеспеченные траншами с обеспеченными долговыми обязательствами в квадрате.

Ну а вишенкой на торте стали синтетические CDO, в которых упаковывались CDS. Представьте, что банк выдающий ипотеку — это игрок в покер с потенциальным выигрышем в $100 тыс. Теперь представьте, что наблюдающие за игрой начали делать миллионые ставки на победу этого игрока. А потом появились ещё те, кто начал делать ставки на этих наблюдающих.

Представили? Если да, то вы поняли состояние рынка ипотечного долга США в 2007 году. Игра на одну сумму приводила в движение капитал гораздо большего размера. Рынок CDO с $69 млрд в 2000 году вырос до $1.5 трлн к 2007 году. А объём синтетических CDO на пике составлял около $5 трлн, при том, что они только начали появляться в 2005.

Эта чехордка с переупаковкой активов кажется очень знакомой, не так ли? Вспоминайте Shenandoah, Blue Ridge и трастовое ремесло в 1920х годах, описанное в первом пузыре. Так вот главным творцом этого деривативного мракобесия был Goldman Sachs вместе с Morgan Stanley и Deutsche Bank.

При этом сами Гольдманы риску не подвергались. Банк мог брать все эти совершенно отвратительные ипотечные кредиты у фирм со статусом благородного гангстера, по типу Countrywide, и продавать их муниципалитетам с пенсионерами, всё время притворяясь, что это не мусор класса D. И когда банк занимался этим, он ещё открывал короткие позиции на том же рынке, по сути делая ставку против той хрени, которую он же и продавал.

Хуже того, Goldman хвастался этим публично. «Ипотечный сектор по-прежнему сталкивается с проблемами» — сообщал финансовый директор банка Дэвид Виниар в 2007 году. «В результате мы значительно уценили наши длинные позиции… Однако наша предвзятость к риску на этом рынке заключалась в том, чтобы быть короткими, и эта чистая короткая позиция была прибыльной». Другими словами, ипотечные кредиты, которые Гольдманы продавали, предназначались для лохов. Настоящие деньги были в ставках против этих самых закладных.

«Вот насколько дерзкие были эти ублюдки», — говорит один менеджер хедж-фонда. «По крайней мере, о других банках можно сказать, что они просто были тупыми — они верили тому, что продавали, это их и разрушило. А Гольдманы знали, что делают».

Прим. Пестов: считаю нужным пояснять, что подразумевается под «короткой позицией». Опционы PUT никто не покупал. Гольдманы приобретали CDS у страховщика AIG, оплачивая комиссию по этим свопам (читай «страховке»), подобно плате по короткой позиции, и ждали когда CDO рухнут.

На многочисленных судебных заседаниях после прокола ипотечного пузыря Гольдманы заверяли, что ничего против кого-либо не ставили, а просто хеджировались. Многие приняли эту точку зрения и в 2009 году даже критиковали статью Мэтта Тайбби за однозначность интерпретации происходящего.

Но я напоминаю вам, что в случе с CDS для страхования актива, не требовался сам актив. Инвестбанкиры покупали гораздо больше дефолтных свопов на CDO, чем у них было CDO на руках с одной единственной целью — заработать на крахе рынка CDO. И это очевидно, глядя на их рекордные доходы.

Я спрашиваю менеджера, как может быть так, что продажа чего-то клиентам, против которых вы на самом деле делаете ставку — особенно когда вы знаете больше о недостатках этих продуктов, чем клиент — не является мошенничеством с ценными бумагами. «Это точно мошенничество с ценными бумагами», — говорит он. «Это основа мошенничества с ценными бумагами».

В конце концов толпы обиженных инвесторов тоже осознали это. Практически повторив увлечение IPO в Интернете, Goldman Sachs столкнулся с волной судебных исков после краха жилищного пузыря. Многие обвиняли банк в сокрытии важной информации о качестве выданных им ипотечных кредитов.

Регуляторы штата Нью-Йорк подали в суд на Goldman и 25 других андеррайтеров за продажу пачек некачественных ипотечных кредитов Countrywide пенсионным фондам города и штата, которые потеряли на этих инвестициях до 100 миллионов долларов. Массачусетс также расследовал деятельность Goldman за аналогичные проступки, действуя от имени 714 держателей ипотечных кредитов, которые застряли с хищническими займами.

Однако Goldman снова остался практически безнаказанным и избежал судебного преследования, согласившись выплатить мизерную сумму в $60 млн — примерно столько же, сколько подразделение банка по выпуску CDO зарабатывало за полтора дня во время бума на рынке недвижимости.

Прим. Пестов: Мэтт Тайбби несколько заблуждается. Предписание выплатить $60 млн штату Массачусетс — это результат лишь одного из судебных разбирательств на тот момент. Однако дел было заведено множество. Например, в 2010 году SEC оштрафовала Goldman Sachs на $550 млн в пользу пострадавших по схеме ABACUS 2007-AC1 и это отдельная история.

Вы могли слышать про Джона Полсона (не является родственником Генри Полсона), как про одного из тех гениальных чуваков, которые предвидели крах ипотечного рынка и заработали на этом миллиарды долларов. Только если Майкл Бьюрри (главный герой фильма Игра на понижение) заработал их честно, то Джон Полсон действовал в сговоре с Goldman Sachs.

Джон, который, кстати говоря, учился в Гарвардской школе бизнеса по стипендии Сидни Вайнберга (того самого Мистера Уолл-Стрит), захотел сыграть против ипотечных облигаций и обратился с этой инициативой к Гольдманам. Инструментом для заработка стали синтетические CDO, которые выпускались через разрешённые Департаментом страхования штата Нью-Йорк специальные проектные компании (SPV).

Goldman Sachs, зная, против каких ипотечных пулов Полсон хочет поставить на дефолт, при участии посредников (SPV) проандеррировал синтетические CDO для немецкого банка IKB и Королевского банка Шотландии. Те взяли на себя риски дефолта и понесли огромные убытки, когда рынок рухнул. Хедж-фонд Полсона, купивший страховку, заработал миллиард, а Гольдманы заработали миллионы на комиссии за услугу.

По схеме ABACUS Goldman произвёл более 20 выпусков синтетических CDO на сумму в $10.9 млрд, а всего банк упаковал, продал и зашортил в общей сложности 47 синтетических CDO с общей номинальной стоимостью $66 млрд. Однако помимо штрафа от SEC и штата Массачусетс, мне удалось найти лишь ещё одно взыскание на $100 млн от FINRA в 2015 году в пользу Национального банка Австралии по выпуску CDO 2006 года, не считая ряда персональных штрафов для трейдеров.

Поэтому, несмотря на неточность, Тайбби полностью прав, говоря о том, что Goldman снова остался практически безнаказанным. И обратите внимание на то великое американское прецедентное право, когда компенсацию по мошенническое схеме получили только избранные. Показано это было как публичная порка, но её следов на выручке, прибыли и бонусах инвестбанка вы не увидите.

Последствия жилищного пузыря хорошо известны. Он привёл к краху Bear Stearns, Lehman Brothers и AIG, чей токсичный портфель кредитных свопов в значительной степени состоял из страховки, которую банки, подобные Goldman, купили под свои собственные ипотечные портфели (прим. Пестов: не только «под», но ещё и «сверх»). Фактически, по меньшей мере $13 млрд из денег налогоплательщиков, выделенных AIG в рамках программы спасения, в конечном итоге достались Goldman.

То есть банк дважды нажился на жилищном пузыре: он надул инвесторов, купивших их CDO, и сделав ставки против своего же дерьмового продукта, а затем развернулся и надул налогоплательщиков, заставив их оплатить эти самые ставки.

Прим. Пестов: фрагмент записи с показаниями боссов Goldman Sachs в Сенате в 2010 году.

И пока мир рушился вокруг банка, Goldman Sachs позаботился о том, чтобы в отделе компенсаций всё было в порядке. В 2006 году фонд заработной платы компании подскочил до $16.5 млрд — в среднем по $622,000 на сотрудника. Как объяснил представитель Гольдманов, «мы здесь очень много работаем».

Но лучшее было ещё впереди. В то время как крах жилищного пузыря заставил большую часть финансового мира бежать к окно или в тюрьму, Goldman смело удвоил свои усилия и почти в одиночку создал ещё один пузырь, о причастности которого мир до сих пор почти не знает.

SmartLab не позволяет публикиовать текст длиной более 40 000 символов, поэтому статья разбита на две публикации.

Читать продолжение.

Очень интересные подробности)) ушла в продолжение..

Автор, спасибо! И вкусно и полезно