06 июля 2022, 13:53

Как легко и просто обыграть рынок. Momentum and Portfolio Optimization.

И так, в прошлом посте был представлен небольшой фреймворк на питоне для тестирования портфелей, а в этом посмотрим как же простейшая стратегия на базе импульса может сохранить нам нервы и деньги.

И так,

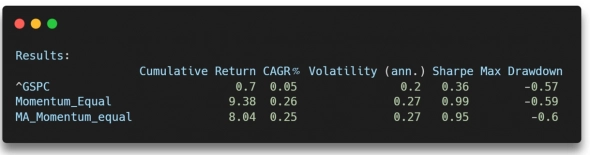

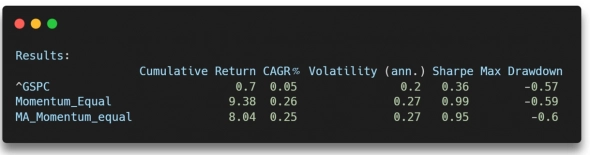

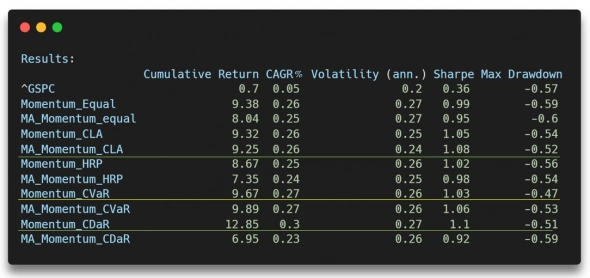

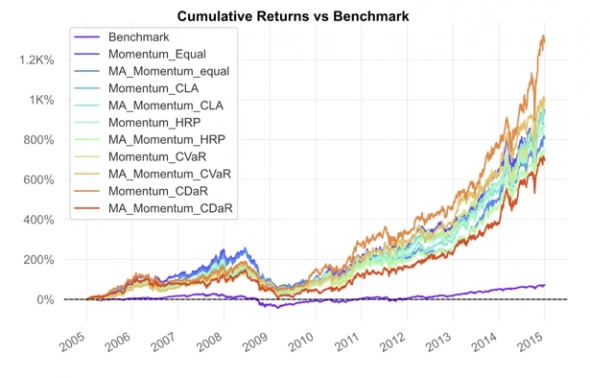

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

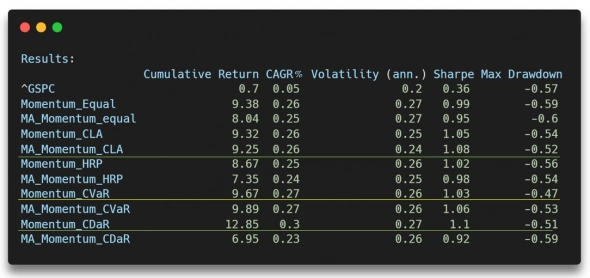

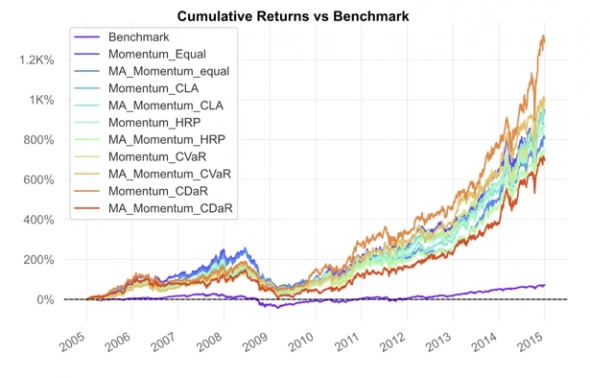

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

И посмотрим на результат:

Тада!!! Мы видим что некоторые методы оптимизации сработали довольно хорошо, и теперь наша просадка ниже чем если бы мы инвестировали в индекс.

Интересно что такого рода стратегии работали всегда и продолжают работать, а последнии два года так вообще взлет доходности.

Ну и по традиции видюшка...

ссылка на код.

github.com/CloseToAlgoTrading/CodeFromVideo/tree/master/Portfolio_Testing_Framework

И так,

- Возмем 500 бумаг которые на данный момент находятся в индексе snp500.

- Каждый месяц будем отбирать 10 бумаг по принципу силы импульса за последний год. Имеется ввиду процентное изменение.

- Вторая стратегия будем отбирать 10 бумаг, но импульс будем считать как разницу цены и скользящей стредней с периодом 252.

- Ребалансировка портфеля через каждые 22 дня.

- Только лонг.

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

И посмотрим на результат:

Тада!!! Мы видим что некоторые методы оптимизации сработали довольно хорошо, и теперь наша просадка ниже чем если бы мы инвестировали в индекс.

Интересно что такого рода стратегии работали всегда и продолжают работать, а последнии два года так вообще взлет доходности.

Ну и по традиции видюшка...

ссылка на код.

github.com/CloseToAlgoTrading/CodeFromVideo/tree/master/Portfolio_Testing_Framework

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ» и отвечал за продуктовое направление компании,...

02.03.2026

по снп 500 явно ложные данные

Вместо индекса сравнивайте результат такого портфеля с портфелем всех акций (типа удерживать в равных долях все бумаги на которых тестируете и ребалансируйте такой портфель раз в год (для выравнения долей)). Думаю что результаты немного расстроят.