Выгребет ли Ашинский метзавод из кризиса?

Одно дело, когда компания кричит в рупор о своём лидерстве и совсем другое дело, когда мелким шрифтом пишет о своих достижениях и подтверждает эти слова ростом финансовых показателей не в пресс-релизах, а в бухгалтерской отчётности. По крайней мере так было раньше. С ПАО «Ашинский метзавод» я познакомился в прошлом разборе, по итогам которого я и решил прикупиться. С тех пор прошло 5 месяцев и самое время посмотреть чем дышит компания, и что она делает, чтобы оправдать своё заявление о том, что компания: «одно из наиболее динамично развивающихся металлургических предприятий России». Хочется верить, хочется верить.

Общие сведения

ИНН: 7401000473

Полное наименование юридического лица: Публичное акционерное общество «Ашинский металлургический завод»

ОКВЭД: 24.10.3 — Производство листового горячекатаного стального проката

Сектор рынка по ОКВЭД: Производство металлургическое

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

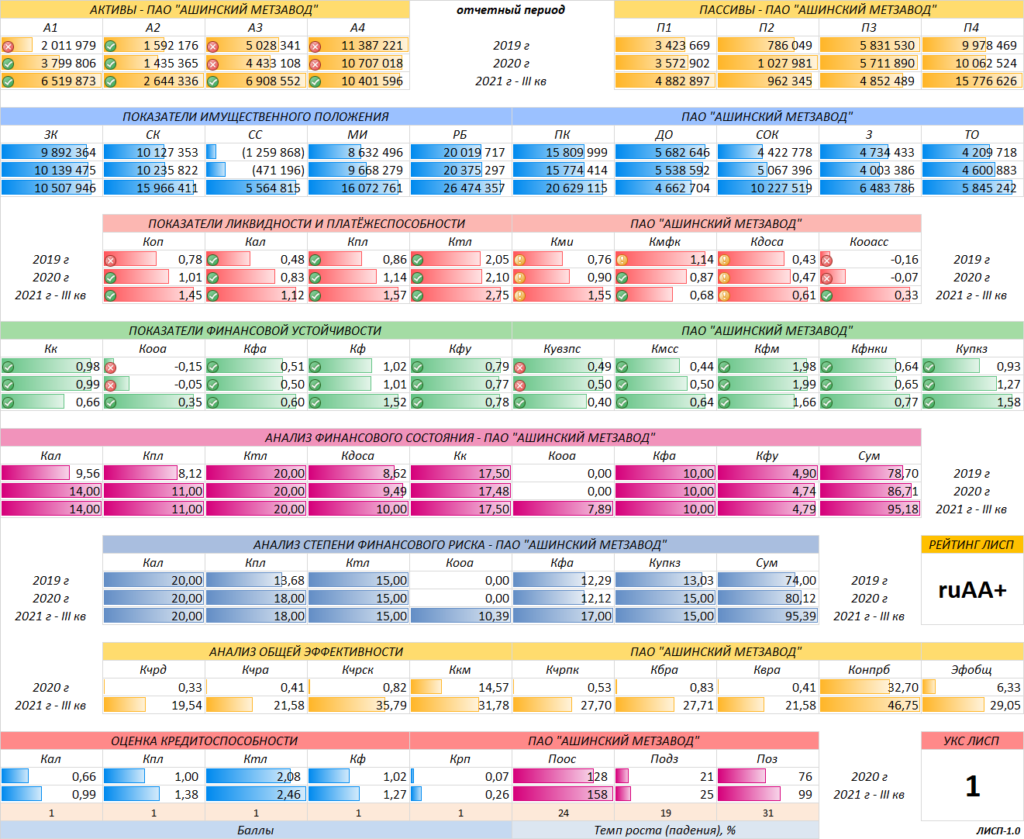

Финансовое состояние ПАО «Ашинский метзавод»

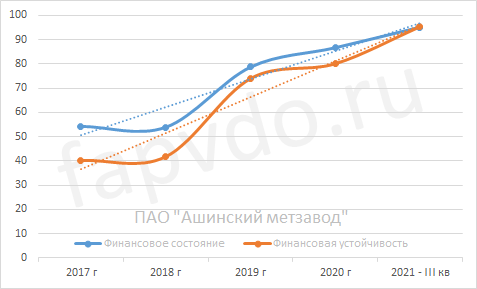

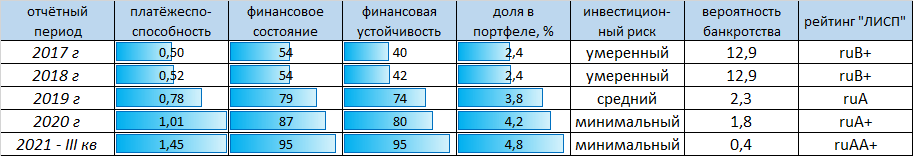

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Финансовое состояние к концу отчётного периода осталось на прежнем уровне, рост уровня финансовой устойчивости — 19%. Сбалансированность финансовых показателей улучшилась.

Финансовое состояние — 95 баллов, абсолютного уровня.

Финансовая устойчивость — 95 баллов. Минимальный риск банкротства.

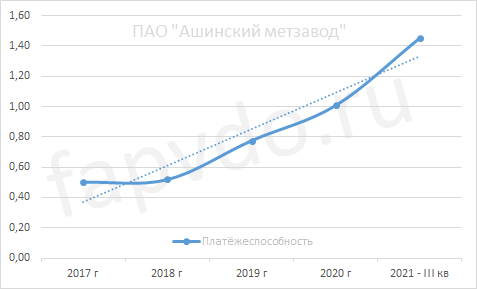

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.45.

Стабильный рост платёжеспособности с 2018 года. Рост платёжеспособности за отчётный период — 44%.

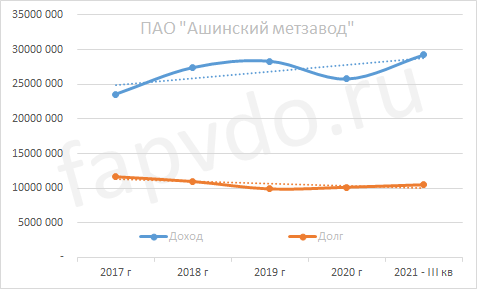

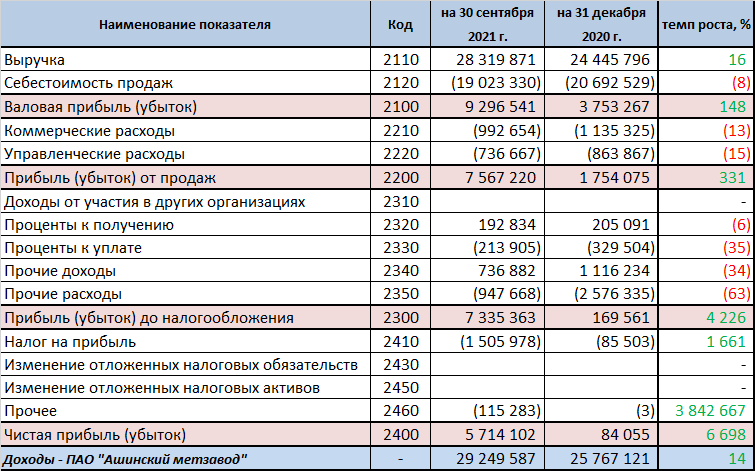

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 29 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 33-35 млрд рублей

Заёмный капитал к концу периода вырос на 3% и составил 10.5 млрд рублей.

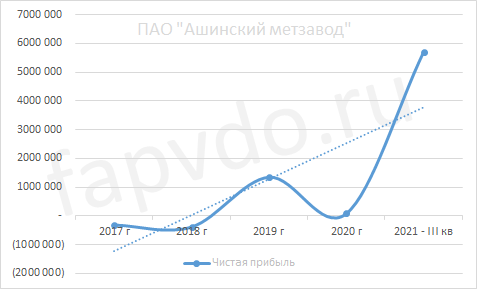

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 6698%. Прогноз чистой прибыли к концу финансового года — 6.5-7 млрд рублей

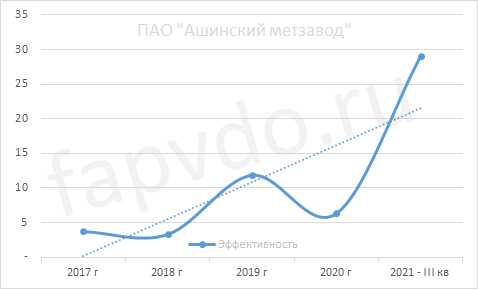

Эффективность

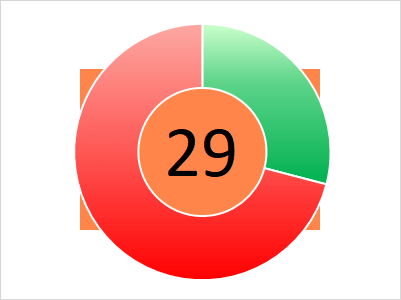

Общая эффективность предприятия — хорошая. Рост общей эффективности предприятия в отчётном периоде составил — 359%.

Общая оценка эффективности предприятия — 29 баллов. Предприятие эффективное.

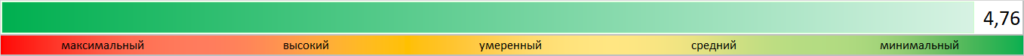

Инвестиционный риск

Уровень инвестиционного риска — минимальный. Доля облигаций ПАО «Ашинский метзавод», от общей доли активов инвестиционного портфеля, может достигать4.76%

Облигации ПАО «Ашинский метзавод»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Ашинский метзавод-1-боб — 13.04/9

Общий облигационный долг: 1 млрд рублей

Средняя доходность эф./купон., %: 13.04/9

Выпуск зарегистрирован по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

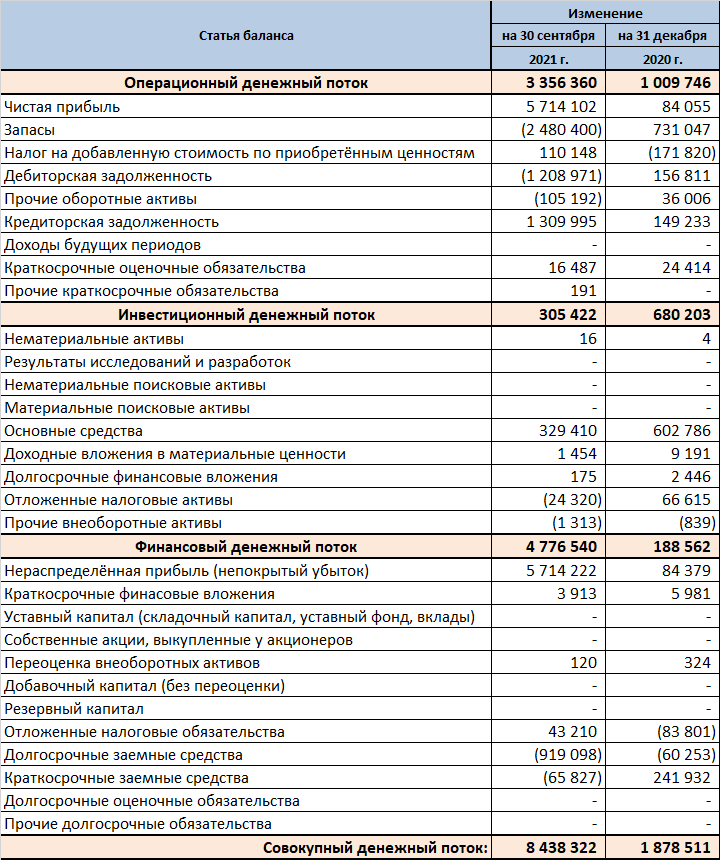

Денежные потоки ПАО «Ашинский метзавод»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 3.3 млрд рублей

- Инвестиционный — положительный — 0.3 млрд рублей

- Финансовый — положительный — 4.8 млрд рублей

- Совокупный: — положительный — 8.4 млрд рублей

Кредитоспособность ПАО «Ашинский метзавод»

Уровень кредитоспособности (УКС) компании определяется её классом.

- ✔ 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ПАО «Ашинский метзавод»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ПАО «Ашинский метзавод» был присвоен рейтинг ЛИСП на уровне ruАА+ по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB{ru}

Индекс Финансового Риска RusBonds:17

Индекс Платежной Дисциплины RusBonds: 77

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ПАО «Ашинский метзавод» — финансово устойчивое, незакредитованное, платёжеспособное, абсолютно ликвидное, эффективное, стабильно растущее предприятие.

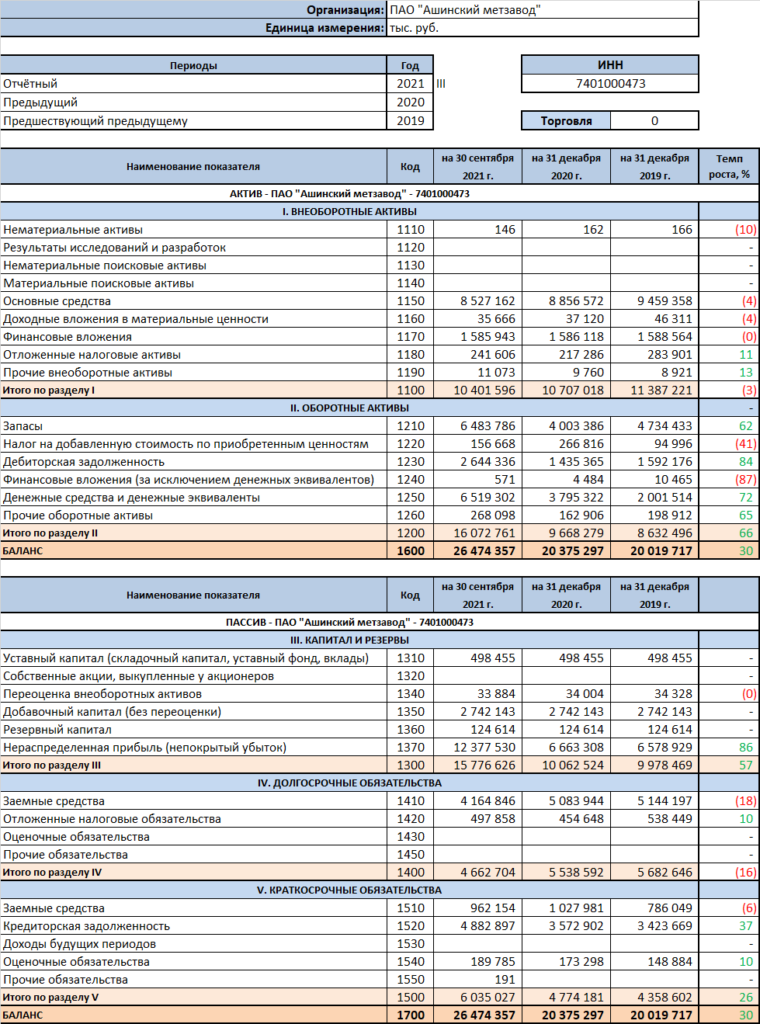

По всем четырём группам пассивов (обязательств), у предприятия имеется достаточно активов, чтобы вовремя выполнять взятые на себя обязательства.

Заёмный капитал меньше собственного в 1.5 раза. Собственный капитал вырос за отчётный период на 56%, собственный оборотный капитал удвоился. Собственных средств в обороте — 5.5 млрд. Текущие обязательства увеличились на 1.2 млрд, но учитывая 2-х миллиардный запас прочности по наиболее ликвидным активам, данное обстоятельство не сильно напрягает. Так же как и не напрягает рост запасов и рост дебиторской задолженности. Однако темпы роста следует отслеживать, чтобы понять, что компания не занимается накопительством, а развивает бизнес.

Все показатели платёжеспособности и финансовой устойчивости в оптимальных пределах.

Рост финансового состояния связан с уменьшением себестоимости продаж на 8%, увеличением выручки на 16% и сокращением прочих расходов на 63%. Принятые меры по улучшению финансового состояния (если они конечно принимались) привели к росту чистой прибыли с 0.087 до 5.7 млрд рублей и повышению кредитного рейтинга.

Операционная прибыль компании положительная, несмотря на то, что в отчётном периоде предприятие недополучило 3.6 млрд рублей «зависших» в запасах и дебиторской задолженности. Тем не менее, заработанных денег хватило чтобы погасить 919 млн долгосрочных заёмных денег и 66 млн краткосрочных.

В основные средства компания вложила 330 млн своих кровных, остальная часть заработанных в отчётном периоде денег сформировала подушку безопасности. Стоить отметить, что прошлый, 2020-й, отчётный период был также положительным по всем денежным потокам, правда результат был скромнее на 6.6 млрд рублей.

Инвестиционная вероятность банкротства: 0.4%

Статистическая вероятность банкротства: 0.3%

Целесообразность инвестирования: +8.6

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

✔ надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ПАО «Ашинский метзавод» значительно выше риска потери инвестиций.

По итогам проведённого финансового анализа, мной было принято решение оставаться в бумагах завода до следующего выхода финансовой отчётности.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Баланс ПАО «Ашинский метзавод»

Финансовые коэффициенты ПАО «Ашинский метзавод»

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ ПАО «Ашинский метзавод»

Другие эмитенты ВДО

- ООО «Айди Коллект» — 2021 — III кв — П

- АО «Синара ТМ» — 2021 — III кв

- ООО «Бифорком Текнолоджиз» — 2021 — III кв — П

49-ый этаж13 марта 2022, 08:16Непонятно, как кризис на деятельности предприятия может отразиться… Тревожные времена сейчас.+1

49-ый этаж13 марта 2022, 08:16Непонятно, как кризис на деятельности предприятия может отразиться… Тревожные времена сейчас.+1 3way_banana_split19 мая 2022, 17:04Отчетность — это хорошо, но у Аши плавающий купон, зависящий от ставки рефинансирования. При допущении, что купон останется 9% до 2024 года я посчитал YTM=16,8% минус налог. Не, не интересно.0

3way_banana_split19 мая 2022, 17:04Отчетность — это хорошо, но у Аши плавающий купон, зависящий от ставки рефинансирования. При допущении, что купон останется 9% до 2024 года я посчитал YTM=16,8% минус налог. Не, не интересно.0