Updata программы "Расчет справедливой цены акции"

Примерно 2 месяца назад я написал пост на смартлабе о расчете справедливой цены акции через показатель P/S. В нем я привел свои мысли почему возможен и нужен расчет справедливой цены акций, а также показал программку, которая выполняет этот расчет. Повторяться не буду, суть теории не изменилась, кому интересно, можно почитать в прошлом посте или под программой есть этот же текст, почти слово в слово.

Кратко напомню, что программа считает «нормальный» P/S на основе фундаментальных параметров и прогнозов изменения выручки и прибыли на акцию. Затем через соотношение рассчитывает справедливую стоимость акции.

За 2 месяца я серьезно улучшил программу и хочу показать, что изменилось.

К тому же, пришло время считать. Если на момент публикации прошлого поста был общий почти безостановочный рост рынков и по ощущениям было «покупай хоть что, оно вырастет», то сейчас ситуация изменилась. Если вы, как и я, не знаете где дно и собираетесь что-то из акций покупать, то как раз пригодится программа.

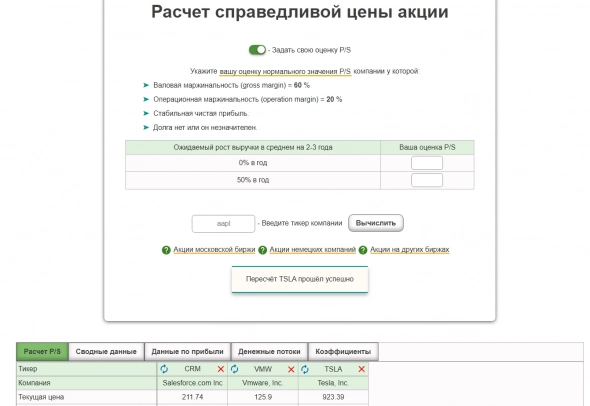

1) Теперь вы можете задать собственные ориентиры по оценке P/S для абстрактной хорошей компании (бизнеса), чтобы потом переложить эту оценку на реальные показатели компаний.

При этом осталась возможность ориентироваться на оценку P/S от stodnes.ru

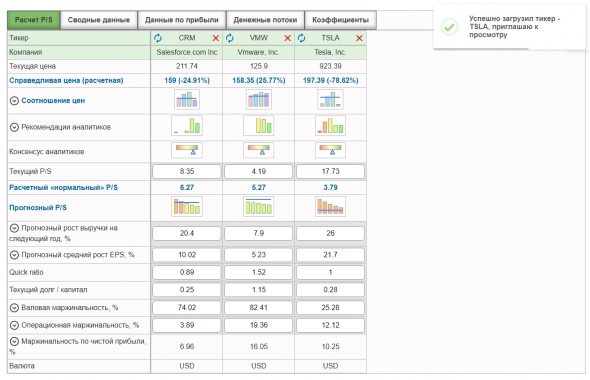

2) На вкладке «Расчет P/S» у изменяемых параметров есть доп. информация по изменениям характеристик за прошлые периоды и средние значения. Такие данные помогают заметить разовые колебания и добавляют ориентир, что для компании норма.

Также сохранение или изменения маржинальности период 4 года может быть весьма «говорящей» характеристикой бизнеса и конкурентного поля.

У расчетной цены сразу есть ее отклонение от текущей, что удобно для быстрого анализа.

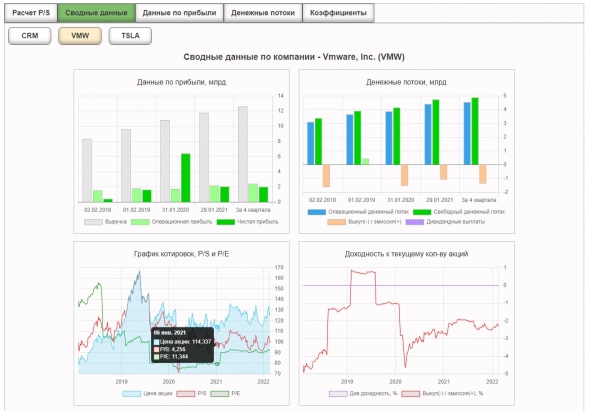

3) Вкладка «Сводные данные» — это отдельный блок по выбранной компании, в котором есть:

- Сводный данные по прибыли. (Вот буквально сейчас подумал, что можно прогноз по годовой выручке и ЧП еще добавить).

- Сводный данные денежных потоков.

- График котировок (недельный) и приблизительная историческая динамика коэффициентов P/S и P/E (с учетом текущего кол-ва акций в обращении).

- График доходности. Процент от котировок дивидендной доходности и байбэков с эмиссией акций (с учетом текущего кол-ва акций в обращении).

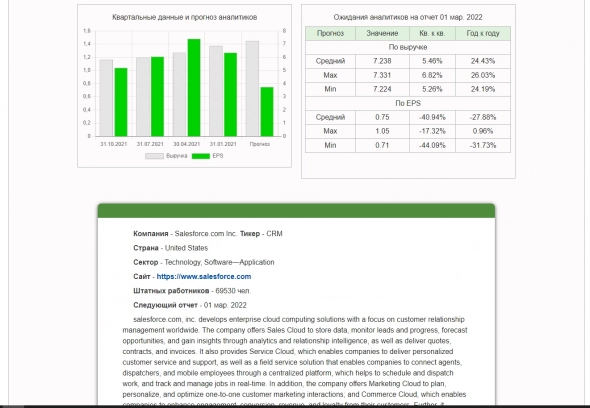

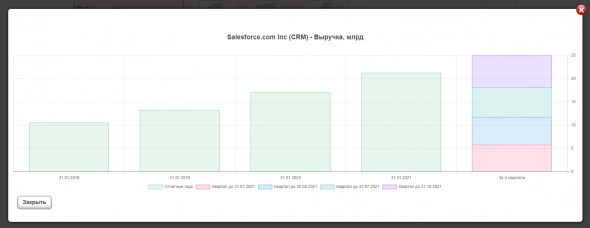

- Квартальные данные и прогноз аналитиков по выручке и EPS .

- Таблица ожиданий аналитиков на ближайший квартальный отчет по выручке и EPS с сравнением значений год к году и к предыдущему кварталу. (Подумал, что ее нужно расширить и сделать аналогичные данные для прогнозных годовых значений).

- Профиль компании, правда на английском, так как я не нашел бесплатного API переводчика.

Добавлю еще прогнозы.

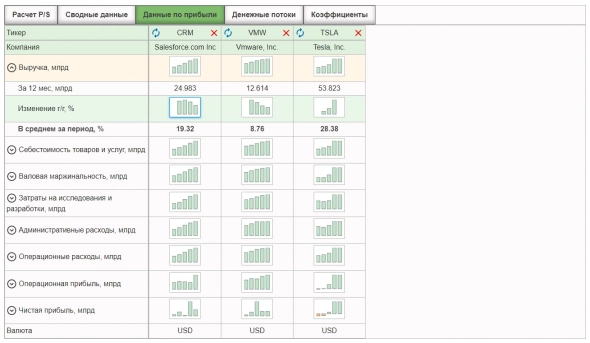

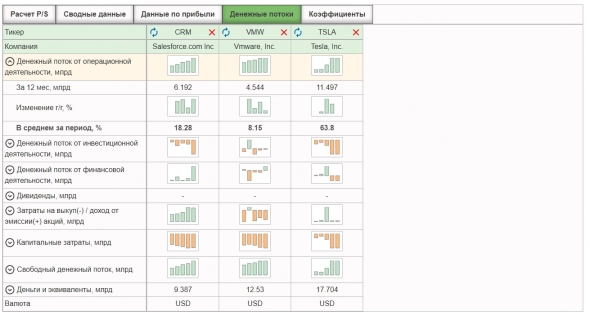

4) Вкладки «Данные по прибыли» и «Денежные потоки» — это подгруженные данные из 4 годовых и 4 квартальных отчетов. Почти для всех характеристик есть изменения значений год к году, изменение в среднем за период и суммарное значение за 4 квартала.

Миниатюры графиков отражают динамику показателей, а если на нее нажать, то будет открыт большой интерактивный график.

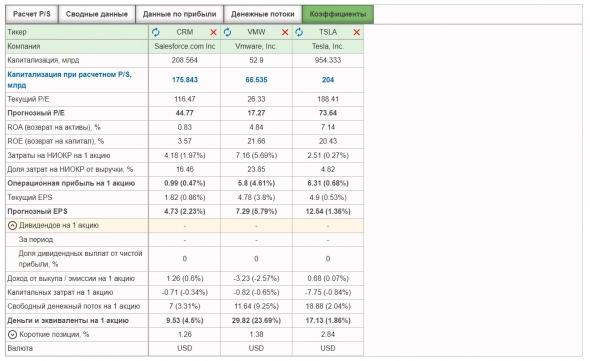

5) Вкладка «Коэффициенты» — показывает оставшиеся значение, которые могут быть полезными и еще не встречались на других вкладках. Значение в скобках в процентах — это доля от цены акции.

На этом этапе нововведений больше нет, но я еще не выполнил весь перечень задач.

На текущий момент, программа показывает достаточное количество информации (для меня), чтобы быстро посмотреть все важные параметры и понять:

- Стоит ли изучать бизнес компании (если она мне не знакома).

- Стоит ли покупать / продавать уже изученную компанию.

Ссылка на программу

https://stodnes.ru/estimates/estimates.phpНа мой взгляд, это полезный сервис, по крайней мере, я таким постоянно пользуюсь.

Напишите мне, например на почту — stodnes@gmail.com или через сайт, если есть мысли по поводу улучшений ПО, что-то исправить / добавить / изменить.

Скажите нужны ли балансовые данные из отчетов (по долгам и активам)? Лично я, пока что смотрю только на Quick ratio и Debt / equity.

Можно идею подкину? Если посчитать справедливую стоимость, за длительный период времени, например точками по годам, потом наложить на график, и в этом же графике совместить график стоимости актива на бирже, получим не просто справедливую стоимость, а данные которые возможно анализировать сами по себе.