Тейперинг - экипажам приготовиться

Весь последний год ситуация вокруг инфляции в США и повышения ключевой ставки достигла апогея. Волатильность на рынках зашкаливает. Даже на небольшие отклонения от прогнозов по выручке/прибыли, американские компании бурно реагируют. Не буду показывать пальцем на Meta. Сегодня я хочу разобраться, чего же опасаются инвесторы и так ли страшно сворачивание QE. Присаживайтесь поудобнее, давайте погрузимся немного в макроэкономику.

Итак, в риторике всех аналитиков, инвесторов, фондов вы могли заметить нотки озабоченности по поводу повышения ставки ФРС США. По факту не сам подъем ставки вызывает опасения, а сокращение ЦБ США стимулирования экономики. Именно это и называется тейперингом.

Сокращение уже происходит. Так называемых «вертолетных денег», которые направлялись в рынок, становится меньше. С февраля на $20 млрд и к апрелю 2022 года программа QE будет полностью свернута. Обычно сворачивание стимулов предшествует повышению ставок, что в свою очередь может вызвать точечную коррекцию рынка США и всех прочих, как следствие.

Как я люблю говорить, отдалите график и такие коррекции станут незаметными. Но тут еще накладывается пандемия, повышенная инфляция и перегретые рынки. Коррекция может быть довольно глубокой, а выкупать рынок придется инвесторам и фондам. Денег то на это государство не планирует давать. Не хочу армагедонить, ведь именно в коррекциях рождаются лучшие точки входа, однако этот макроэкономический фактор нужно учитывать.

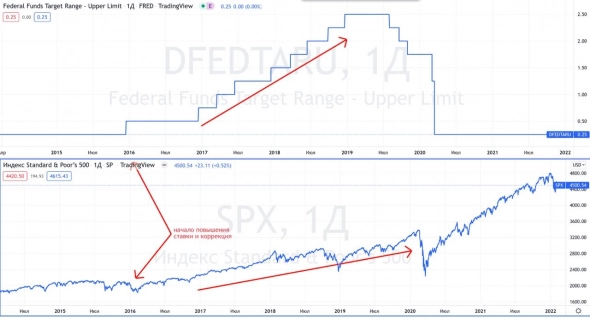

Тень будущих изменений вы можете увидеть уже сейчас. Даже на хороших отчетах рынок США лихорадит. Большинство высокотехнологических (перекупленных) активов уже ушли в коррекцию. Про наш рынок я сознательно умалчиваю, так как у нас драйверы совершенно другие. Тут и без ФРС забот хватает. Ниже представлен индекс S&P500 (нижний график) в период повышения ставок ФРС (верхний график)

Актуальная статья о Русал уже у меня в Telegram. Подписывайтесь!

Артур16 февраля 2022, 20:56Владимир, спасибо за обзор. Если найдёте время осветите пожалуйста про наш рынок и драйвера.+1

Артур16 февраля 2022, 20:56Владимир, спасибо за обзор. Если найдёте время осветите пожалуйста про наш рынок и драйвера.+1 aroundmoney16 февраля 2022, 21:47но в любом случае всё оплачивает конечный потребитель, но изъятие ликвидности не приятный случай… придётся как то пережить+1

aroundmoney16 февраля 2022, 21:47но в любом случае всё оплачивает конечный потребитель, но изъятие ликвидности не приятный случай… придётся как то пережить+1 Станислав Алексеев17 февраля 2022, 04:22То есть Вы показали графиком, что во время повышений ставок рынок США все равно ползет вверх, если не обращать внимания на первоначальную просадку. Или я чего то не уловил из статьи еще?0

Станислав Алексеев17 февраля 2022, 04:22То есть Вы показали графиком, что во время повышений ставок рынок США все равно ползет вверх, если не обращать внимания на первоначальную просадку. Или я чего то не уловил из статьи еще?0