За сколько «можно» брать Сбер (большой псто)

Всем доброго дня!

Пишу свою оценку Сбера в продолжение вот этого поста:

smart-lab.ru/blog/758555.php

Пока писАл позавчера про PE ratio вспомнил как считал цену Сбера, года 2 назад, дисконтировав его дивиденды. Но сегодня хочу рассказать о еще одной методе. В общем, для тех, кто не хочет читать первый пост: коэффициент PE (соотношение цены к прибыли) — это финансовый коэффициент, используемый также для сравнения рыночной цены компании с ее прибылью на акцию. На сегодняшний день (21.01.2022) цена обычной акций ПАО «Сбербанк России» (об) составляет 250,6 рубля. Прибыль ПАО «Сбербанк России» на акцию за последние двенадцать месяцев (FCFPS, TTM), закончившихся в декабре 2021 г., составила 53,18 ₽. Таким образом, коэффициент PE на сегодняшний день составляет 4,71. И это хороший знак, т.к. он близок к 5-летнему минимуму 4,39. При этом, за последние 13 лет самый высокий показатель PE Сбера =16,51, минимальный = 3,76., медиана = 6,25.

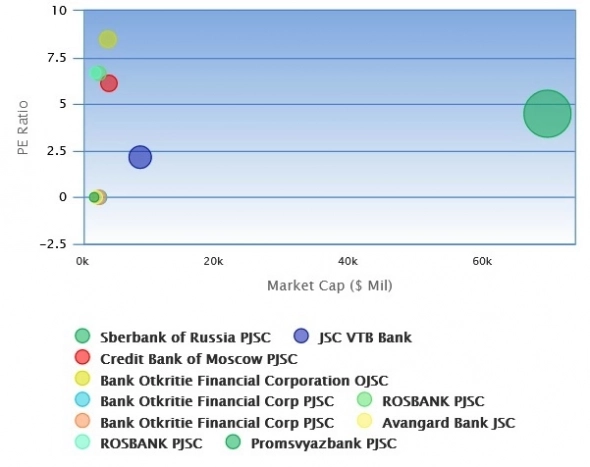

«Огонь, жеш!? Надо брать!» Ммм… сравнение Сбера с конкурирующими организациями по Р/Е:

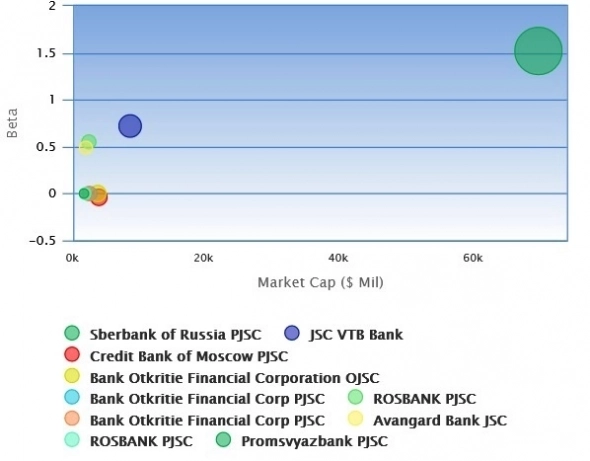

Посмотрим на бету Сбера, которая показывает чувствительность ожидаемой избыточной доходности актива к ожидаемой избыточной рыночной доходности. Другими словами бета показывает как сильно актив будет колебаться в зависимости от колебаний рынка, у которого бета принимается равной 1. Так, на сегодняшний день (21.01.2022), бета Сбера = 1,52. То есть Сбер на 52% более волатилен чем рынок (индекс). Сравним Сбер с конкурирующими организациями по бете:

То есть, как я писал в первом топике, дело упирается в цену актива — при более рисковом активе инвестор стремится получить бОльшую доходность.

А как её считать? О, тут целая мериада подходов, один другого краше, но все они предполагают некие допущения (DDM, FCFF, итп.) Я же хочу оттолкнуться от истории и продисконтировать будущие денежные потоки на акцию, получив тем самым сегодняшнюю цену. Если объяснять этот метод «на пальцах», то это выглядит так: «Сколько денег я должен сегодня положить в банк под 8% годовых, чтобы через 10 лет получить ровно 100 рублей?» Ответ: 46.32 руб. Только в данной методике «деньгами» выступает цена акции, а «процентами» — свободный денежный поток на неё. При этом, в данной модели будущий денежный поток оценивается на основе темпа роста денежного потока и ставки дисконтирования. Денежный поток будущего дисконтируется до его текущей стоимости по ставке дисконтирования. Все дисконтированные будущие денежные потоки суммируются, чтобы получить текущую стоимость акции.

При этом — используется двухэтапная модель. На первой стадии, которая называется стадией роста, компания растет более быстрыми темпами. Вторая стадия называется терминальной стадией или «стадией угасания». Поскольку компания не может расти с большой скоростью вечно, то для терминальной стадии используется более низкие темпы роста.

Итак, вернемся к Сберу :-)

Для начала получим

Free Cash Flow (на дек 2021 )=Cash Flow from Operations+Capital Expenditure

Общий свободный денежный поток Сбера за месяцы, закончившиеся в сентябре 2021 года, составил 238,3 млн рублей. Общий свободный денежный поток за последние двенадцать месяцев (TTM), закончившихся в декабре 2021 года, составил 1 189 млн рублей. Берем выше FCFPS=53,18 руб.

Далее, я принимаю следующие допущения:

1. Ставка дисконтирования: d = 13%

Разумным допущением относительно ставки дисконтирования должна быть, как я говорил в первом посте, долгосрочная средняя доходность фондового рынка, которую можно оценить на основе безрисковой ставки плюс надбавка за риск фондового рынка. Я использовал ставку «безрисковых» облигаций, затем добавил премию за риск – все это взял из таблички в предыдущем посте, округлил до ближайшего целого числа и получил расчетную ставку дисконтирования. Т.о. ставка дисконтирования 2,9+10,4=13,4%

2. Скорость роста в стадии роста: g1 = 10,4 % (историческая)

Темп роста на стадии роста = средний темп роста свободного денежного потока за последние 10 лет. Сбер показал 10,4%. Т.е. примем темп роста: 10% в год.

3. Годы стадии роста: y1 = 10 лет

4. Терминальный («закатный») темп роста: g2 = 5% (в два раза меньше предыдущего – логично?)

5. Годы закатного роста: y2 = 10 лет

6. Свободный денежный поток на акцию: FCFPS = 53,18 руб.

Таким образом стоимость Сбера при DCF (по FCF) на сегодняшний день рассчитывается по формуле:

Free Cash Flow per Share * {[(1+g1)/(1+d) + (1+g1)^2/(1+d)^2 + ... + (1+g1)^10/(1+d)^10]

Для 10-летнего периода роста х= (1+g1)/(1+d) = (1+0.1)/(1+0.13) = 0.9734

Для 10-летнего периода «заката» у= (1+g2)/(1+d) = (1+0.05)/(1+0.13) = 0.9292

Стоимость акции =FCFPS*[x*(1-x^10)/(1-x)+x^10*y*(1-y^10)/(1-y)]

Тэкс :-)

=53,18*[0.9734*(1-0.9734^10)/(1-0.9734)+0.9734^10*0.9292*(1-0.9292^10)/(1-0.9292)]=

=53,18*[0.7636+0.7096*7,3469]=317.85* рублей (цена была высчитана «руками» неправильно — см. примечание внизу)

Еще, чтобы подстраховаться, можно посмотреть на исторические мультипликаторы Сбера (коэффициент PE, коэффициент PS, коэффициент PB и отношение цены к свободному денежному потоку), по которым акции торговались. Добавить к ним поправочные коэффициенты, основанные на прошлых доходах и темпах роста компании, учесть оценки эффективности бизнеса и вывести некую трендовую линию, к которой предполагается возвращение цены рано или поздно:

И согласно этой трендовой линии, я бы сказал, что акции Сбера недооценены совсем немного, процентов на 10.

Также, метод дисконтирования дивидендов (27 рублей ждут?) я специально рассматриваю в самом конце, т.к. он подразумевает кучу не известных, которые принимаются как допущения. И, собственно, от них зависит сколько выйдет за Сберовскую акцию — разброс получается огромный. Если принять RRR из моего прошлого поста в 14%, то цена «должна быть» в районе 500руб. Если Грэф будет держать дивдоходность на цели в 8%, то цена «должна быть» в районе 380 руб.

В любом случае «иксов» от Сбера я бы не ждал.

«Ну, шо? Берете?» ©

ЗЫ Не является индивидуальной инвестиционной рекомендацией.

*ЗЗЫ НАРОД, ПРОШУ ПРОЩЕНИЯ! В КОНЦЕ ПОСТА ВНИМАТЕЛЬНЫЙ ЮЗЕР Робин Бобин УКАЗАЛ МНЕ, ЧТО Я ВЫСЧИТАЛ ТОЛЬКО ПОЛОВИНУ ФОРМУЛЫ. ТАМ ЖЕ ПРИВОДЯТСЯ МОИ ПОШАГОВЫЕ РАССЧЕТЫ ФОРМУЛЫ ЦЕЛИКОМ. ГЛУПЕЙШАЯ ОШИБКА С МОЕЙ СТОРОНЫ! ЭКСЕЛЯ НЕ БЫЛО ПОД РУКОЙ, СЧИТАЛ „РУКАМИ“ И НЕВНИМАТЕЛЬНОСТЬ, МАТЬ ЕЁ, СЫГРАЛА ЗЛУЮ ШУТКУ!

НОВАЯ ЦЕНА: ОКОЛО 740 руб, которая по-прежнему не является индивидуальной инвестиционной рекомендацией.

Павел "Polis6" Пашкин21 января 2022, 13:34До 500 можно брать0

Павел "Polis6" Пашкин21 января 2022, 13:34До 500 можно брать0 Организм21 января 2022, 13:35Жаль что не обязана (:+1

Организм21 января 2022, 13:35Жаль что не обязана (:+1 Сберегатель21 января 2022, 13:37а потом бац, и сбер уже по 500+3

Сберегатель21 января 2022, 13:37а потом бац, и сбер уже по 500+3