Итальянские страсти в разгаре. Обзор на предстоящую неделю от 16.01.2022

По ФА…

ФРС

Уже стало традицией, что день свидетельствования Пауэлла перед Конгрессом США сопровождается массовыми выступлениями членов ФРС преимущественно с ястребиными взглядами на путь нормализации политики и развитие ситуации во вторник не стало исключением.

Ответы Пауэлла сенаторам на фоне выступлений ястребов ФРС, рассуждавших о возможности повышения ставки в этом году более 3 раз и начале сокращения баланса ФРС летом быстрыми темпами, создали впечатление, что Пауэлл придерживается более скромных темпов ужесточения политики, но данное впечатление было обманчивым, ибо заявлениям Джея просто не хватало конкретики.

Пауэлл заявил, что ФРС сейчас нужно акцентировать внимание на инфляции, а не на максимальной занятости, высокий рост инфляции свидетельствует о том, что экономика США больше не нуждается в текущей, высшей степени, адаптивной политике, а нормализация политики ФРС в этом году будет включать повышение ставок и сокращение баланса.

В базовом варианте Джей предположил, что инфляция начнет снижаться с середины 2022 года, но для темпов ужесточения политики важен размер падения инфляции, а если инфляция не начнет снижение быстрыми темпами, то ФРС придется пересмотреть свои планы в отношении темпов повышения ставок.

Пауэлл не дал никаких указаний по срокам и темпам повышения ставок, ответив, что ФРС пока не приняла решения по срокам повышения ставок и сокращения баланса.

Но на повторный вопрос сенатора Джей заявил, что для принятия решения о начале сокращения баланса обычно требуется от 2 до 4 заседаний ФРС, при этом он отметил, что «ФРС продолжит обсуждение на январском заседании по предстоящему сокращению баланса», что указывает на оставшиеся 1-3 заседания до оглашения решения по срокам и темпам сокращения баланса ФРС.

Ответ Пауэлла по срокам начала сокращения баланса полностью соответствует мнению ястребов ФРС о том, что оно начнется после 1-2 повышений ставки.

Свидетельство перед банковским комитетом Сенатом вице-президента ФРС Брайнард также не отличалось благодушием, самый закоренелый голубь руководящего состава ФРС, красной линией которого всегда был рынок труда, заявила, что в текущей момент основная задача ФРС состоит в снижении инфляции.

Лаэль хоть и отметила, что ожидался более сильный рост участия в рабочей силе и на текущий момент безработных на 3,5-5,0 млн меньше, нежели до пандемии, но заявила, что логично перейти к повышению ставок сразу после окончания программы QE.

Тем не менее, Брайнард выразила уверенность в том, что ФРС сможет снизить инфляцию, сохранив рост рынка труда, что дает надежду на отсутствие повышение ставок ФРС дикими темпами в стиле, предлагаемом, к примеру, главой JPMorgan путем 6-7 повышений ставок в этом году.

Остальные члены ФРС, выступившие на этой неделе, не стеснялись делиться своими планами по ужесточению политики.

Больше всех поразил ярый голубь Эванс, который ещё осенью отвергал возможность повышения ставки до 2024 года, но теперь заявил, что его декабрьский прогноз включает 3 повышения ставки в базовом сценарии, но возможно 2-4 повышения ставки в зависимости от роста экономики.

Из приятных сюрпризов стало отрицание ястреба руководящего совета ФРС Уоллера возможности первого повышения ставки в марте на 0,50% и разумности рассуждений члена ФРС Харкера о том, что сокращение баланса логично начать ближе к концу года.

Абсурдно звучало заявление голубя ФРС Дейли пятничным вечером о том, что ФРС хочет затормозить рост экономики через снижение спроса для замедления инфляции после провального отчета по розничным продажам за декабрь с ревизией вниз за ноябрь, но члены ФРС уже не смотрят данные, исполняя поручение Байдена.

На предстоящей неделе:

1. Байденомика

Уходящая неделя ещё раз подтвердила бессилие Байдена не только во внешней, но и внутренней политике.

Верховный суд США заблокировал инициативу администрации Байдена по обязательной вакцинации рабочих крупных предприятий.

Сенаторы-демократы Манчин и Синема подтвердили, что не проголосуют за изменение правил филибастера, что ставит крест на большинстве законодательных инициатив Байдена.

2. Экономические отчеты

На предстоящей неделе главными данными США станут недельные заявки по безработице, производственный индекс ФРБ Филадельфии, отчеты сектора строительства.

По Еврозоне следует отследить индекс Германии ZEW, инфляцию цен потребителей Еврозоны за декабрь в финальном чтении, индекс доверия потребителей Еврозоны за январь в первом чтении.

Фунт вырос на ожиданиях отставки премьера Джонсона и готовности правительства Британии отменить меры карантина плана В до конца января.

Однако к концу недели шансы отставки Джонсона в ближайшие полгода-год значительно снизились, ибо для голосования по вотуму недоверия пока не хватает голосов, а предварительное расследование Грея не увидело признаков преступления в вечеринках тори во время локдауна, хотя полные выводы ожидаются к концу предстоящей недели.

На предстоящей неделе тренд фунта подвергнется испытаниям в виде публикации экономических отчетов «первого эшелона», которые окажут влияние на рыночные ожидания по темпам и срокам повышения ставки ВоЕ.

Следует обратить внимание на отчет по рынку труда во вторник, отчет по инфляции в среду и розничные продажи Британии в пятницу.

Китай утром понедельника порадует блоком важных данных во главе с ВВП, который повлияет на аппетит к риску на открытии недели.

— США:

Понедельник: выходной;

Вторник: производственный индекс ФРБ Нью-Йорка, индекс рынка жилья NAHB, ТИКСы;

Среда: закладки новых домов, разрешения на строительство;

Четверг: недельные заявки по безработице, производственный индекс ФРБ Филадельфии, продажи жилья на вторичном рынке.

— Еврозона:

Вторник: индекс Германии ZEW;

Четверг: инфляция цен потребителей Еврозоны;

Пятница: индекс доверия потребителей Еврозоны.

3. Выступления членов ЦБ

С понедельника в ФРС начнется «период тишины» перед заседанием 26 января, члены ФРС перестанут нервировать рынки своими ястребиными спичами.

Невзирая на робкое признание более устойчивой и длительной инфляции вице-президентом ЕЦБ Гиндосом, риторика Лагард на уходящей неделе осталась прежней.

Кристин заявила, что на рост инфляции влияет в основном рост цен энергоносителей, что является временным, а для достижения цели по инфляции ЕЦБ в 2,0% по-прежнему необходимы монетарные стимулы.

На предстоящей неделе Лагард выступит в пятницу на тему перспектив мировой экономики.

В четверг выйдет протокол от декабрьского заседания ЕЦБ, интерес представляет степень разногласий по принятым решениям, хотя они и так известны благодаря инсайдам.

--------------------------------------

По ТА…

Евродоллар проколол верх канала на дейли, но закрытием недели вернулся в канал, подтвердив ложный прокол.

На текущий может ожидания перелоу года перед разворотом вверх остаются неизменными, но при повторном пробое верха канала на дейли с закреплением выше следует рассмотреть вариант того, что лоу уже оформлено по евродоллару перед разворотом вверх, хотя по ВА данный вариант будет проблематичным, но сие не редкость при оформлении экстремумов.

--------------------------------------

Рубль

Отчеты показали падение запасов нефти, но запасы бензина резко выросли, что косвенно указывает на замедление темпов роста экономики.

Baker Hughes сообщил о росте активных нефтяных вышек до 492 против 481 неделей ранее.

США и Китай достигли соглашения о высвобождении запасов нефти из стратегических резервов Китая до 1 февраля.

Главный дипломат ЕС подтвердил о прогрессе в переговорах с Ираном по возвращению к ядерному соглашению.

Невзирая на весь негатив для нефти, включая провальные пятничные экономические отчеты США, нефть выросла, возможно, благодаря экспирации.

Отбой от сопротивления с пробитием поддержек приведет к значимой нисходящей коррекции по нефти:

Рост рубля был прерван отсутствием прогресса в переговорах РФ и США, закрытием каналов связей с ЕС и заболеванием дипломатов США.

В ближайшее время динамика рубля в большей степени будет определяться геополитикой, для падения к низу канала нужен уверенный пробой поддержки.

--------------------------------------

Выводы:

Уходящая неделя доказала, что голубей в ФРС не осталось.

Большинство членов ФРС согласны с первым повышением ставки ФРС на заседании 16 марта и началом сокращения баланса после 1-2 повышений ставки темпами, превышающими скорость сокращения в прошлом цикле ужесточения политики ФРС.

Назначения Сары Раскин вице-президентом ФРС по банковскому надзору и двух афроамериканцев Лизы Кук и Филипа Джефферсона на посты в руководящий состав ФРС могут изменить расклад сил, но, во-первых, их назначение Сенатом не состоится до февраля, а значит заседание ФРС 26 января пройдет в супер ястребином составе, а, во-вторых, Байден одержим идеей, что снижение инфляции через ужесточение политики ФРС принесет демократам бонус на выборах осенью, а значит и новым членам ФРС будет сделана прививка против инфляции.

Байдена, конечно, ожидает глубокое разочарование, ибо сокращение баланса ФРС темпами, заявленными несколькими членами, по 100 млрд долларов ежемесячно на фоне повышения ставок обвалит фондовый рынок, что погребет за собой экономику.

Мало того, сокращение баланса ФРС вернет ситуацию в 2018-2019 года, когда ликвидность на долговом рынке упала и размещения ГКО минфином США не находили спрос, но ФРС пока верит, что как минимум 1,5 трлн. долларов, вращающихся на счетах ФРС в операциях обратного репо, можно изъять без всякого вреда.

Но царицей бала на уходящей неделе была корреляция.

Растущий гул ястребиных заявлений ФРС с ежедневным пересмотром прогнозов банков на более быстрое ужесточение политики ФРС и очередными максимумами по росту инфляции CPI США в декабре сопровождался падением доллара в полной аналогии с аномалией 2013 года.

Долговой рынок США оказался закрыт для инвесторов, ибо понимание того, что доходности ГКО США взлетят вверх при осуществлении намерений ФРС, отбивает у спекулянтов всякое желание спонсировать планы администрации Байдена на текущем этапе.

Индексы фондового рынка США замерли у ключевых поддержек после падения, не видя аргументов для продолжения роста, но и не желая отказываться от возможности покупки на важных уровнях при продолжении расширения баланса ФРС до марта при отсутствии альтернативы для инвестицией.

Но главной тенденцией стало сворачивание операцией кэрри, ибо отсутствие краткосрочных перспектив на долговом и фондовом рынке США заставило спекулянтов фиксировать прибыль, не говоря о том, что продолжение ультрамягкой политики других ЦБ, в частности ЕЦБ, при повышении ставок ФРС 3-4 раза в этом году крайне маловероятно.

Сворачивание кэрри привело к росту валют фондирования, евро и иены в первую очередь.

Однако публикация провальных розничных продаж США кардинально изменило тенденцию, если ФРС хочет ужесточить политику на фоне замедления роста экономики, то это приведет не только к ужесточению финансовых условий на рынках, но и к рецессии, в этой ситуации многие ЦБ мира, а уж точно ЕЦБ и ВоЯ, предпочтут подождать развязку перед тем, как повышать ставки.

Блок откровенно провальных пятничных данных США вернул доллар к жизни, ибо рецессия в США означает наступление рецессии и в других странах с временным лагом, что станет веским поводом сохранения голубиной политики ЦБ тех стран, которые хотят её сохранить под любым предлогом с целью монетизации госдолга.

Предстоящая неделя будет проходной перед заседанием ФРС 26 января.

Наибольший интерес вызывают экономические отчеты Британии, ибо рыночные ожидания по темпам повышения ставок ВоЕ велики, данные хуже прогноза приведут к значительной коррекции по фунту вниз, что отразится и на евро.

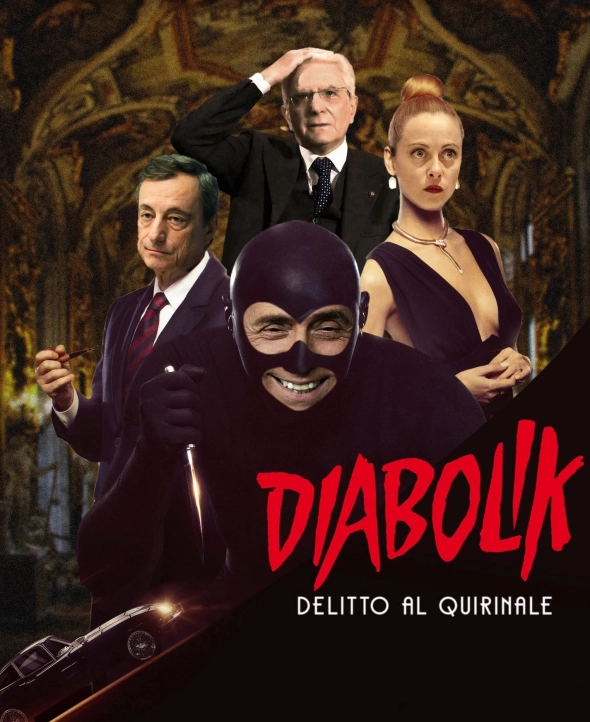

Грядущие выборы президента Италии могут привести к парламентским выборам в стране в этом году в случае, если победит Драги, хотя у него будет возможность назначения технического правительства до плановых выборов.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

---------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1760 и шорте евродоллара от 1,1440.

Шорты евродоллара могут быть закрыты в любом момент в соответствии с ФА и ТА, доливка лонгов на падении планируется.

А Рубль — без заголовка.