Что готовит нам 2022 год?

Прежде чем приступать к рассуждениям о перспективах финансовых рынков в следующем году, я хотел бы сориентироваться в моменте – ответить на вопрос: «С чем мы входим в новый год?».

Самые популярные темы сейчас – перспективы монетарной политики (особенно ФРС), экономические перспективы США и ситуация с пандемией. Неопределённость, таящаяся в этих событиях, может финансовые рынки как обрушить, так и поддержать.

И если с вопросами пандемии разобраться крайне сложно (сама ВОЗ часто ошибается в прогнозах), то предположить, что будет делать ФРС, и оценить экономические перспективы США – вполне себе можно. С этих оценок я свой анализ и начну.

Принимая решения в монетарной политике, ФРС, конечно же, опирается на экономические оценки – потому я тоже начну с оценки текущей ситуации в экономике США, а также состояния долларовой ликвидности.

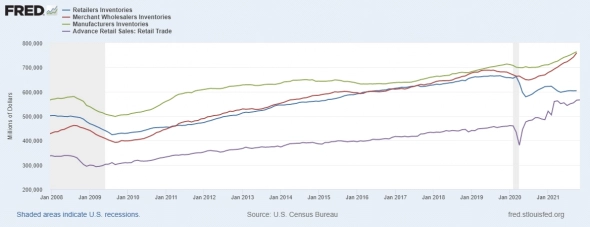

В первую очередь стоит отметить любопытный момент с товарными запасами, а именно – дивергенцию, образовавшуюся между уровнем запасов у розничных торговцев, с одной стороны, и на оптовых складах и производственных запасах – с другой. Этот момент вводит в заблуждение даже опытных аналитиков: на первый взгляд может показаться, что ситуация складывается в пользу развития кризиса перепроизводства, – но это не так:

Да, при прочих равных мы видим, что запасы на оптовых складах (красная линия) и у производителей (зеленая линия) активно накапливаются, и близок тот момент, когда склады будут заполнены, что должно, по идее, привести к сокращеню производства. Но мы также видим, что розничные продажи (сиреневая линия) необычайно сильно растут; это обусловлено «бегством от доллара»: в условиях высокоинфляционных ожиданий потребители спасают нажитое, справедливо опасаясь снижения покупательной способности доллара. Интенсивность нынешних годовых темпов роста розничных продаж составляет 18%, что более чем в три раза превышает историческую норму, которая до кризиса 2020 года сотавляла примерно 5%. Следует отметить, что, поскольку инфляция быстро не снизится, данная ситуация продержится еще какое-то время.

К такому взрыву спроса розничные торговцы не были готовы – они попросту не успевают пополнять склады, и показатель их складских запасов остается гораздо ниже докризисных уровней. К этому следует добавить проблемы с логистикой, безусловно затрудняющие возможность своевременных поставок.

Ну а что же оптовики и производители? Им-то зачем такой высокий уровень запасов? Логично будет предположить, что эти группы экономических агентов работают на опережение, транслируя отложенный спрос со стороны розницы. Да и разрыв, собственно, невелик – всего-то в эквиваленте 150 млрд долларов: достаточно рознице вернуть уровень запасов к докризисной норме – и распределение нормализуется. Кроме того, реальные ставки в реальном секторе остаются отрицательными – примерно в районе –3% годовых: выгодно брать в долг и производить товары, что добавит +3% к марже от операционной деятельности через год. В действиях оптовиков – та же логика.

В дополнение следует отметить, что вот уже три квартала подряд наблюдается отток всех товаров из запасов частных фирм:

Опыт показывает, что подобная ситуация всегда следует за кризисом, после чего экономика вступает в фазу расширения, длящуюся от 3 до 5 лет.

Ожидания ФРС в отношении годовых темпов роста реального ВВП США также позитивны: в декабрьском прогнозе годовые темпы на 2022 год пересмотрели в сторону повышения.

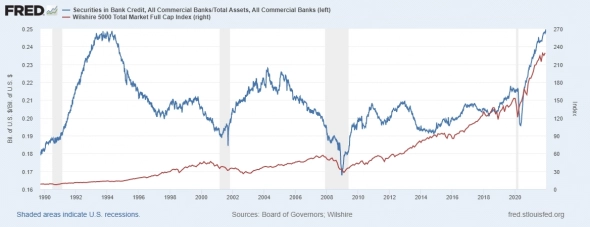

Теперь перейдем к анализу денежного рынка США и состояния долларовой ликвидности. Очевидно, что здесь никаких проблем не наблюдается; мало того – избыточная ликвидность, накопившаяся вследствие QE, обосновалась в резервах, объем которых нынче составляет около 5 трлн долларов. Частично эти резервы «застряли» в обратных РЕПО, частично – в ценных бумагах. Любопытно, что доля ценных бумаг по отношению к совокупным активам коммерческих банков находится на исторических максимумах, превысив уровень середины 90-х (тогда тоже были накоплены избыточные резервы после цикла QE).

Синяя линия – коэффициент объемов ценных бумаг на счетах коммерческих банков по отношению к общему объему активов. Здесь уместно заметить, что максимумы данного коэффициента всегда означали рост фондового рынка в течение 3 – 5 лет.

Еще один важный момент – рост объемов кредитования; при этом темпы ускоряются, поскольку в системе с частичным резервированием это соответствует расширению денежной массы и создает денежный навес, против которого ФРС придется бороться контрциклическими мерами. В будущем такой объем избыточных резервов несет в себе угрозу перекредитованности и – как следствие – финансового кризиса; но это перспектива более длинных горизонтов прогнозирования, которые выходят за рамки данного анализа.

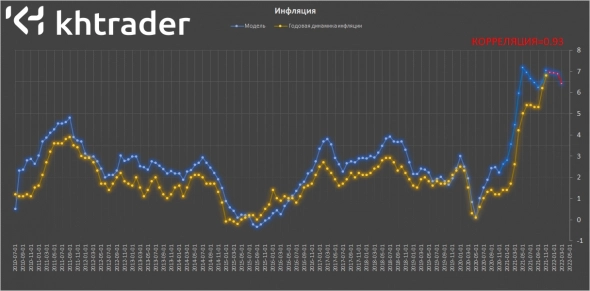

И, конечно, нельзя оставить в стороне инфляцию – ведь именно из-за нее происходит весь «сыр-бор» в монетарной политике.

Согласно моей модели, первый квартал следующего года пройдёт под флагом высокой инфляции:

Условия остаются инфляционными – причем как со стороны предложения (на рынке труда высокий уровень предложения вакансий, высокие цены на сырье), так и со стороны спроса (высокий уровень розничных продаж, рост госрасходов в следующем году на 2,5 трлн).

Теперь, имея базу, приступим к прогнозу действий ФРС в следующем году.

Итак, мы видим, что реальный сектор выглядит достаточно перспективно: низкий уровень товарных запасов частных фирм, высокий уровень избыточных резервов, оживление кредита; при этом уровень загрузки производственных мощностей в ноябре был на уровне 77%, в то время как перегрев наступает на уровне выше 80% (последние 20 лет), а высокий уровень инфляции и отрицательные реальные ставки подстегивают спрос. Все это создает положительные условия для расширения в следующем году делового цикла, что и прогнозирует ФРС. Кроме того, сворачивание QE в условиях расширения кредита не повлияет на денежную массу, поскольку финансовая система с частичным резервированием позволяет создавать деньги коммерческим банкам с помощью кредитования – чем выше объем кредитов, тем больше денежная масса.

Конечно, в первом квартале 2022 года высокий уровень инфляции сохранится, более того – у него есть все шансы растянуться на первое полугодие, что будет костью в горле у ФРС. Регулятору придется переходить от QE к QT, особенно если инфляция в декабре превысит отметку в 7%. В таких условиях уже на январском заседании позиция ФРС может ужесточиться, и будет объявлено о переходе к повышению ставок.

Но так ли страшен цикл повышения ставки? В условиях высокой инфляции рост ставки не вызовет изменений в реальной экономике, т. к. реальная процентная ставка вернется к нулевой отметке, то есть возможность использовать бесплатные деньги останется; на финансовых рынках это также не должно вызвать негативных явлений на начальном этапе цикла QT – денег в системе много, и рыночные ставки на повышение учетной ставки могут даже не среагировать. Конечно, возникнет некая ребалансировка активов банков и других финучреждений; вероятней всего, мы сможем увидеть начало инверсии на кривой доходности, так как активы потекут прочь от процентного риска в дальние трежерис. Да и спрос на короткие трежерис – пока доходность отрицательна – будет слабым, тем более в условиях, когда ФРС больше не поддерживает рынок.

На мой взгляд, повышение ставок окажет поддержку доллару, но на фондовый рынок влияние будет минимальным.

Ну и – как мы видим по фьючерсной кривой на векселя и Libor – рынок уже закладывает повышение ставки в марте, из чего можно сделать вывод, что к этому событию рынок уже готов.

А вот к чему рынок не готов – так это к сокращению баланса QE. Это настоящий риск, который пока не учитывают аналитики: если инфляция выйдет из-под контроля при расширении пандемии или при дальнейшем росте цен на сырье – у ФРС не останется выбора, кроме как приступить к сокращению предложения денег, и для рынков это окажется настоящим ударом.

Пока оценить вероятность реализации такого поворота событий сложно; сама ФРС предпочитает сейчас принимать решения исходя из текущего момента – значит, и нам, аналитикам, тоже следует оценивать перспективы локально.

Подводя итог вышесказанному, на следующий год можно составить такой прогноз :

- перспективы делового цикла выглядят позитивно;

- к повышениям ставок в марте рынок уже готов; к тому же появится некая определенность, при этом давление на реальную экономику будет минимальным, а избыточная ликвидность позволит финансовой системе нормально функционировать;

- форс-мажор может проявиться как в монетарной политике, так и в области пандемии, хотя и здесь все не так плохо: если верить ВОЗ – новый штамм переносится легче (хоть и более заразен), а фармкомпании разрабатывают более эффективные препараты для борьбы с вирусом, да и человечество уже более-менее приспособилось к эпидемиологическим условиям;

- если ситуация с инфляцией начнет усугубляться на фоне резкого расширения кредитования (из-за избыточных резервов предложение кредита высокое, что в условиях отрицательных реальных процентных ставок действительно несет в себе риск перекредитованости), то ФРС придется сокращать баланс, то есть предложение денег начнет снижаться.

Данный сценарий оценить сложно, поскольку действия ФРС ситуативны; прогнозировать ее решения возможно лишь исходя из оценки локальной ситуации в экономике США и в мире, а также с учетом свежих данных по эпидемиологической ситуации.

Чего ждать на рынках:

- негативный сценарий я отбрасываю, т. к. просчитать вероятность маловероятных событий невозможно, на то они и «черные лебеди»; остановлюсь на позитивном сценарии. Впрочем, при негативном сценарии тоже все понятно;

- в случае реализации позитивного сценария будем иметь следующее:

фондовый рынок продолжит свой рост;

доллар также продолжит рост, т. к. ФРС будет работать жестче, чем ЕЦБ; к тому же в начале года Минфин начнет поглощать долларовую ликвидность, накапливая деньги на счете, а спрос на кредит (деньги) будет расти, что поддержит доллар;

из-за роста доллара и позитива на фондовых площадках вероятно снижение цен на золото и серебро;

на рынке нефти я ожидаю коррекции в разрезе первого полугодия, поскольку, с одной стороны, в следующем году ожидается профицит на рынке нефти, но с другой – позитив в реальной экономике и на фондовых рынках.

В общем, надеемся на мудрость ФРС и профессионализм врачей – и верим, что будущий год окажется лучше уходящего!

========================================

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.