Рейтинг компании АО "Рольф" за III кв 2021 год

<< ранний доступ к материалам на fapvdo.ru >>>

Когда каждый день анализируешь конторы, то очередной раз убеждаешься, что все они похожи друг на друга. Низкая эффективность, высокие долги, одним словом всё растёт, кроме чистой прибыли. АО «Рольф» насторожило меня на этапе анализа баланса. Первый нежданчик, это отсутствие баланса на сайте ФНС. Второй — это наличие промежуточной отчётности на Интерфаксе, хотя раньше её не публиковали. Третий — очень подробная финансовая отчётность, что нехарактерно для 98% рассмотренных мной контор. После детального изучения финансового состояния предприятия, стало понятно, что этот отчёт не надо делать платным, его должны увидеть все.

Общие сведения

ИНН: 5047254063

Полное наименование юридического лица: Акционерное общество «Рольф»

ОКВЭД: 45.1 — Торговля автотранспортными средствами

Сектор рынка по ОКВЭД: Торговля оптовая и розничная автотранспортными средствами, мотоциклами и их ремонт

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО «Рольф»

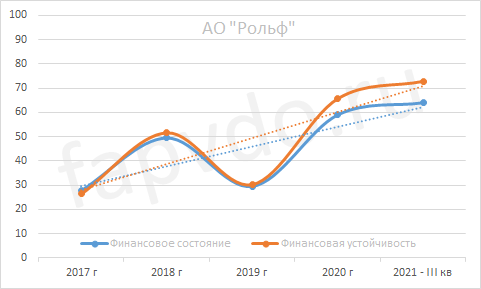

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Рост уровня финансового состояние к концу отчётного периода составил — 9%, рост уровня финансовой устойчивости — 11%. Разница между показателями увеличилась с 7 баллов до 9.

Провал 2019 года связан с прочими расходами на сумму 2.8 млрд рублей. Скорее всего «наехала» налоговая и предприятие вынуждено было сокращать собственный капитал и наращивать заёмный. Сильным ударом для предприятия это не было. Оно эффективно решило возникшую проблему и продолжило свой рост.

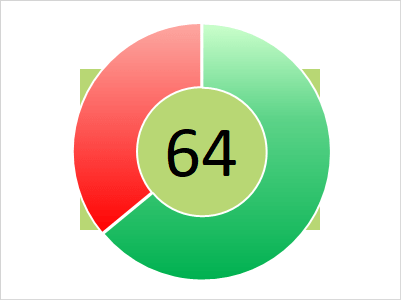

Финансовое состояние — 64 балла, минимально-допустимого уровня. Угрозы потери инвестиций нет, но вполне возможны задержки по расчётам.

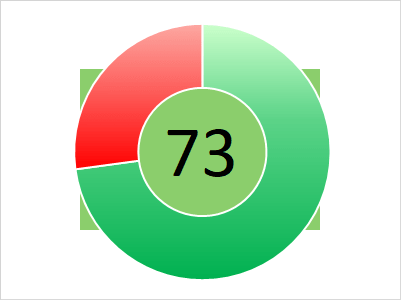

Финансовая устойчивость — 73 балла. Средний риск банкротства. Дефицит ликвидности по срочным обязательствам.

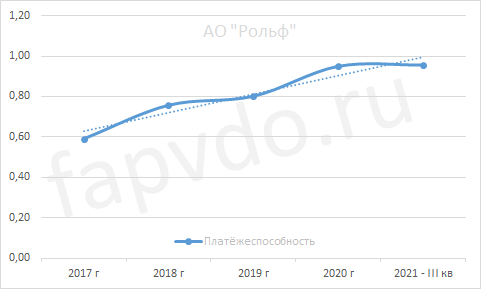

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.96

Стабильный рост платёжеспособности с 2017 года. На конец III квартала 2021 года, уровень платёжеспособности достиг прошлогоднего значения.

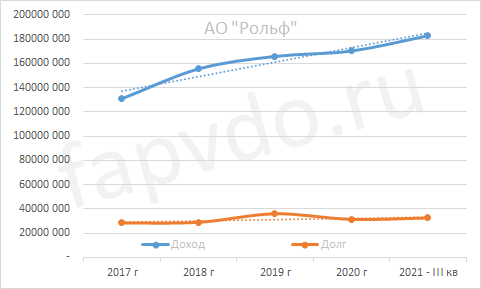

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 183 млрд рублей и это на 7% выше прошлогоднего показателя. Теоретически к концу года он может достигнуть отметки 200-220 млрд.

Заёмный капитал стабилен, за все рассматриваемые периоды, если не учитывать 2019 год. К концу текущего отчётного периода заёмный капитал изменился на +3.5% и достиг 32.6 млрд рублей.

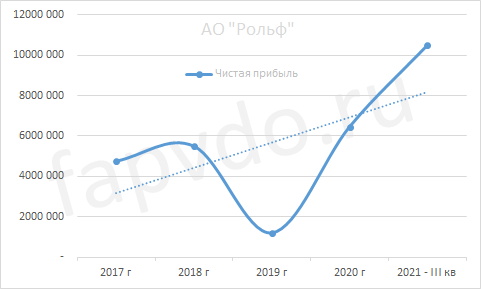

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия имеет тенденцию к дальнейшему росту, несмотря на провальный 2019 год. Рост чистой прибыли за отчётный период составил — 62%. Размер чистой прибыли в отчётном периоде — 10.5 млрд рублей

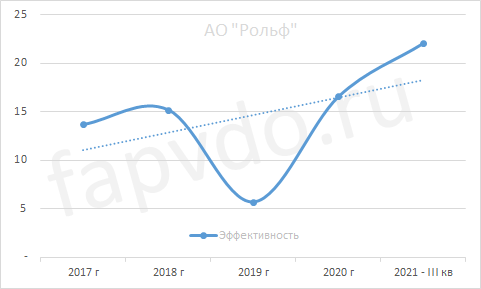

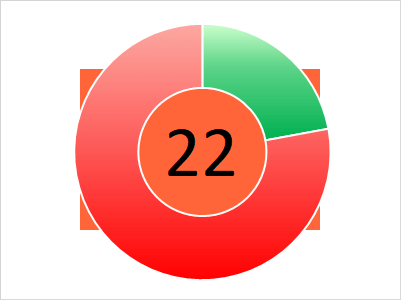

Эффективность

Общая эффективность предприятия — средняя. Рост общей эффективности предприятия в отчётном периоде составил — 33%.

Общая оценка эффективности предприятия — 22 балла. Предприятие растёт по всем показателям рентабельности.

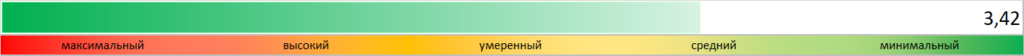

Инвестиционный риск

Уровень инвестиционного риска — средний. Доля облигаций АО «Рольф», от общей доли активов инвестиционного портфеля, может достигать3.42%

Облигации АО «Рольф»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Рольф-001Р-01 — 15.74/10.45

- Рольф-001Р-02 — 16.15/9

Общий облигационный долг: 5.788 млрд рублей

Средняя доходность эф./купон., %: 16/9.7

Денежный поток АО «Рольф»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 3 млрд рублей

- Инвестиционный — положительный — 198 млн рублей

- Финансовый — положительный — 6 млрд рублей

- Совокупный — положительный — 9.2 млрд рублей

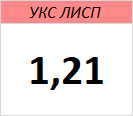

Кредитоспособность АО «Рольф»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

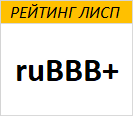

Рейтинг АО «Рольф»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, АО «Рольф» был присвоен рейтинг ЛИСП на уровне ruBBB+ по национальной шкале.

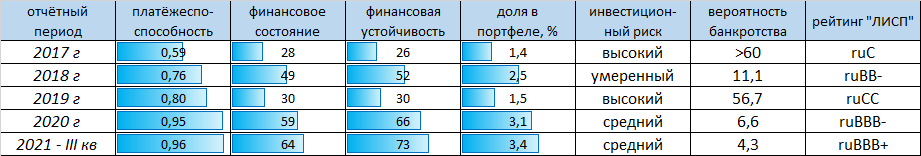

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruA

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:7

Индекс Платежной Дисциплины RusBonds: 88

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Плюс 6млрд облиг, которые в феврале марте должны погасить — в сумме это укладывается в объем денежных средств на счетах компании. Судя по отчёту за 1полуглдие 21.

Другой, более интересный вопрос — че-то там средства им заморозили, а когда разморозят-то?..

Овк начали за пару месяцев до отчёта лить. Тут пока без инсайда.

Руки чешутся в рольфовские кэш на месяцок пристроить.

Живы останутся, но нервы инвесторам могут потрепать.

Куплю Попкорн…

Действительно интересно услышать вашу точку зрения, ваш взгляд на вариант развития событий.

На рэкет и «законно-рейдерский» захват пока не похоже, но это явно серьёзное предупреждение.

Анализ в том виде в котором вы его выложили, без учёта потерь капитала от иска в 19 млрд., бессмысленное и вредное занятие, не побоюсь этого слова. Вопрос в другом, вы или осознанно приукрашивание отчётность Рольф или просто банально не хотите выглядеть так как вы по итогу выглядите? В любом случае, мне собственно нет никакого дела, какие у вас мотивы. Будет интересно пообщаться с вами потом, после судебного решения по иску прокуратуры. Что можно было смоделировать, а что нельзя.

ps не совсем понятно что тут настораживающего "— это наличие промежуточной отчётности на Интерфаксе, хотя раньше её не публиковали", «очень подробная финансовая отчётность, что нехарактерно для 98% рассмотренных мной контор»