PRObondsмонитор. Первый корпоративный эшелон и субфедеральные облигации. Не стоит покупать по принципу "государство спасет", но выбор есть.

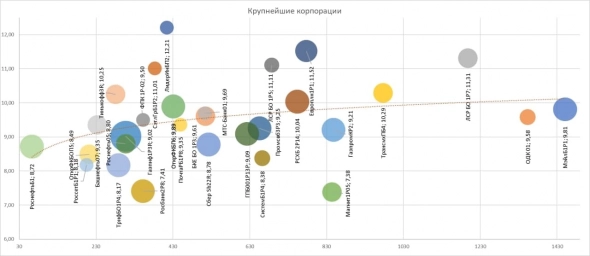

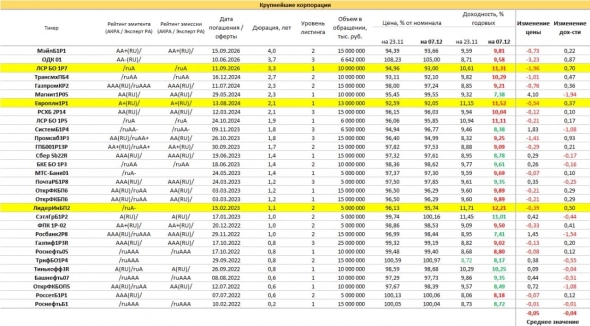

Выборка ликвидных облигаций первого эшелона показывает интересную тенденцию: после событий вокруг «Роснано» и в преддверии предстоящего повышения ключевой ставки, видимо, заметного повышения, облигации не меняются в цене и доходности.

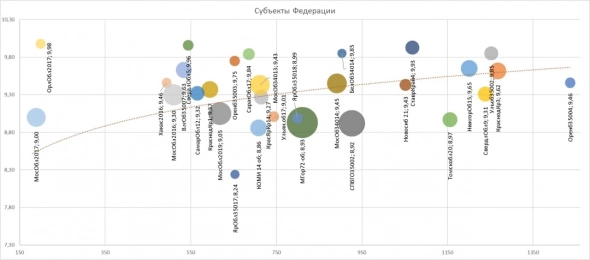

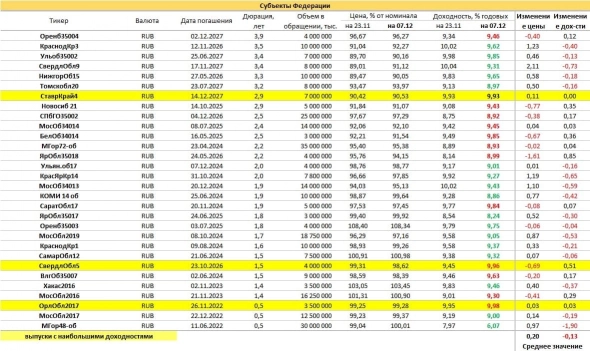

Облигации российских регионов еще более самобытны. Средний прирост цены за последние 2 недели – 0,2%. Впрочем, объяснение есть: за это же время ОФЗ прибавили до полупроцента.

В предположениях на будущее слишком многое зависит от инфляции. Если она сохраняется или продолжает даже медленно повышаться, облигации останутся под двойным давлением – непосредственно инфляционным и регуляторным, в виде дальнейшего повышения ключевой ставки. Снижение инфляции делает нынешние доходности первого корпоративного эшелона и субфедеральных бумаг вполне интересными.

Однако в отношении инфляции я в последнее время скептичен. Она имеет глобальный характер, и развитым экономикам бороться с ней будет сложнее, чем, скажем, отдельной российской. А импорт инфляции – это неприятность и для нас.

Так что облигационные выпуски длиной более трех лет не рассматривал бы в качестве вложений. Как и не возлагал бы надежд на спекулятивный доход от заметного прироста стоимости таких бумаг. Среди «коротких» бумаг выбор есть. 9-10% годовых – неплохой ориентир доходности для низковолатильного портфеля бумаг первого эшелона и российских регионов с близкими сроками гашения.

Только добавил бы учет новой вводной. Уже упомянутое «Роснано» обозначило неприятный риск. Риск того, что мы не понимаем, как государство будет реагировать на плохие долги госкомпаний. Не знаю, распространяется ли этот риск на плохие долги регионов. Наверно, нет. Но и здесь избегал бы явно проблемных бумаг. Не стоит нынче покупать что-либо исключительно по принципу «государство всё равно спасет».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

У нас смягчений не проводили, денег за так не раздавали, но глобальные последствия инфляции нас обязательно затронут. Так нам объявили, и указали на виноватых. Повышением курса рубля ЦБР мог бы регулировать такой неприятный импорт, но не стал.

Не плохо бы понимать, к чему готовится? Или процент в портфеле как бы намекает?

По субфедералам ни каких гарантий нет.

Другое дело, что дефолт суб федерала, это удар по ОФЗ и пенсионным фондам. Только на это расчет.

Хотя сейчас проще брать ОФЗ-н вместо суб федералов, доходность аналогичная и выше.

Тарю дальние офз с фикс купоном на 20% ниже номинала. Рассчитываю на приличный рост курсовой стоимости + купон.)