09 декабря 2021, 07:45

PRObondsмонитор. Покупатели "длинных" ОФЗ рискуют вдвойне

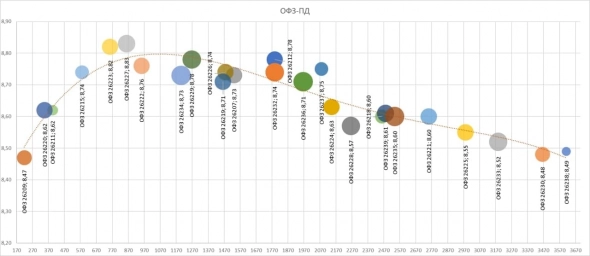

В дополнение к посту выше. Кривая доходности ОФЗ. Всё тот же инфляционный оптимизм участников рынка. Привыкание к низкой инфляции произошло. Скачок цен этого года и в особенности 4 квартала этого года рассматривается как локальное и выходящее за рамки нормы явление (поэтому более близкие к погашению облигации имеют и более высокую доходность). Если это не так, покупатели «длинного конца» ОФЗ рискуют вдвойне: имея на руках уже зафиксированную более низкую, чем по коротким бумагам, доходность и в придачу имея риск ускоренного падения цен своих облигаций. А рынку свойственно поступать «не так».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Читайте на SMART-LAB:

ЦБ видит ту же ...опу, что и мы

Ключевая ставка снижена до 15,5% и это хорошо Если хорошим можно назвать то, что ЦБ тоже, похоже, считает, что экономика под угрозой. Покупать ли сейчас акции и облигации и переживать...

15:02

СЗА улучшает параметры выпуска (BB–|ru|, 200 млн р.,YTM 28,71%)

📌 Основные обновленные параметры нового выпуска облигаций ПКО СЗА ( ВB-|ru| ):

— 200 млн р.

— 3 года до оферты put (call-оферта через 1,5 года, весь срок обращения 5 лет)

— купонный...

10:11

Не кажется ли идея подождать разворота инфляции и закупить облигаций, с целью фиксации доходности на длительный период, слишком очевидной? Слишком много людей этого ожидают. Или это просто так кажется ввиду большого количества участников рынка?

В 15ом году так же караулили подобный разворот, или там ситуация отличалась?

Двояко.

может инфляция остаться высокой и на долго- о чём пишите Вы. Но этого многие и обояться, поэтому цены ушли вниз

но может быть ведь и наоборот- маятник качнётся к дефляции в США/Европе (что например Кубышкин ждёт и обосновывает свою позицию). И у нас она понизиться. И те кто закупился сейчас останутся с хорошей доходностью и ростом облигаций на рынке. кто то на смартлабе отписывал как удачно вложился длинный в депозит, кажется в 16том получая хороший процент и когда в 19 инфляция была низска.

Ну и как всегда- мы покупая повышенную доходность выбираем риск. Либо процентный (на длинных бумагах), либо эмитента (в облигах не инвест рейтинга- ВДО).