06 октября 2021, 15:13

Крупнейшие в мире сырьевые трейдеры сталкиваются с огромными маржинальными требованиями

Буквально неделю назад мы выделили первую жертву последней «волны изгоев» на мировых рынках природного газа. Поскольку базирующийся в Майами Statar Capital сдал свои «значительные прибыли», полученные ранее в этом году, упав в минус на фоне турбулентности на рынке природного газа, мы предупредили, что он будет не последним фондом, который признает крупные убытки в этот период хаоса. Похоже, мы были правы, и через три года после того, как Джеймс Кордье, главный трейдер OptionsSellers.com, стал печально известным после «катастрофического убытка» из-за «волны мошенничества» на рынках опционов природного газа, сообщает Reuters о том, что может быть следующей эскалацией на энергетических рынках,

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?  Таким образом, когда цены на природный газ в Европе выросли во втором квартале, они достигли заметного максимума по сравнению с ценами на природный газ США, что побудило трейдеров инициировать стратегию продажи европейского газа и покупки американского газа в надежде на сокращение спрэда. Эта стратегия дала обратный эффект в прошлом месяце, когда цены на газ в Европе резко выросли из-за множества факторов, включая низкие запасы, высокий спрос на газ в Азии, низкие поставки российского газа и СПГ в Европу, а также перебои.

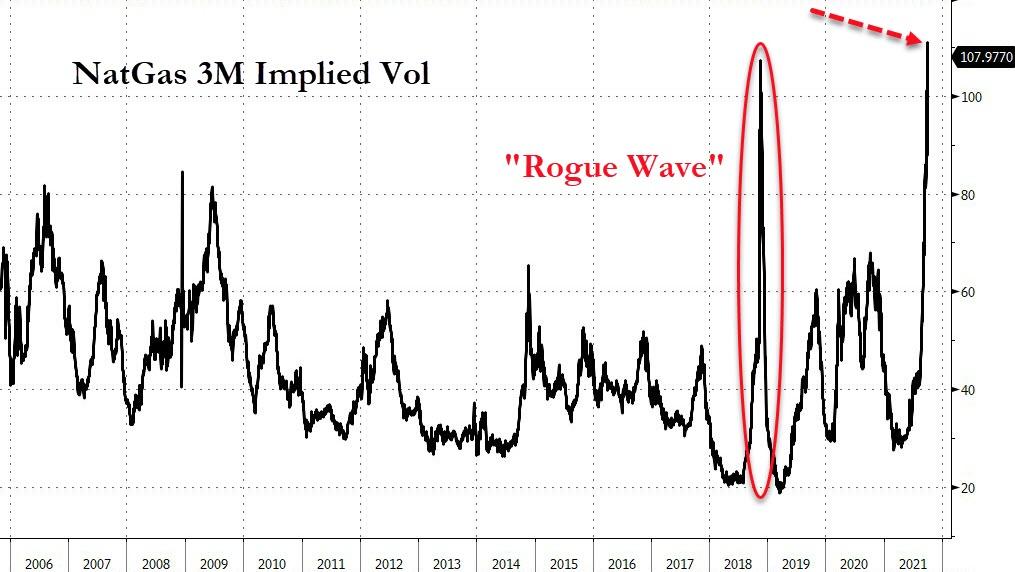

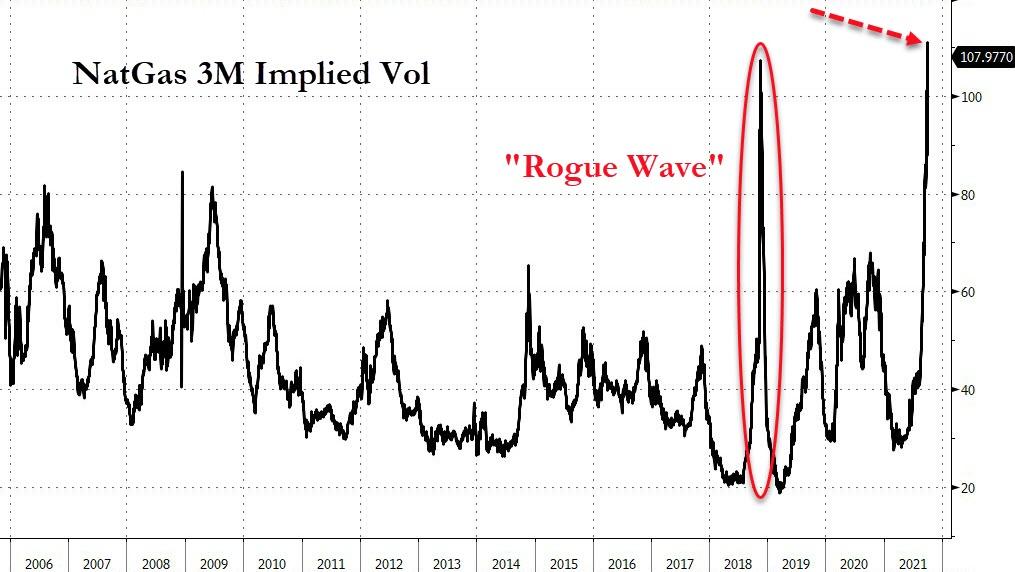

Таким образом, когда цены на природный газ в Европе выросли во втором квартале, они достигли заметного максимума по сравнению с ценами на природный газ США, что побудило трейдеров инициировать стратегию продажи европейского газа и покупки американского газа в надежде на сокращение спрэда. Эта стратегия дала обратный эффект в прошлом месяце, когда цены на газ в Европе резко выросли из-за множества факторов, включая низкие запасы, высокий спрос на газ в Азии, низкие поставки российского газа и СПГ в Европу, а также перебои. Как видно из приведенного выше графика, это не просто скромный прорыв в стратегии, это множественный крах того, что было — в течение 12 лет — медленной реверсивной стратегии с относительно низким риском. Официальные лица, конечно, преуменьшают значение этого отчета: «Несмотря на то, что в связи с ралли цен на природный газ в Европе поступали требования маржи, Gunvor сохраняет хорошую позицию по ликвидности и инструменты для управления любой дальнейшей волатильностью», — сказал представитель компании. Glencore, Trafigura и Vitol от комментариев отказались. По словам источников, ситуация особенно трудна для малых и средних торговых фирм, которые охарактеризовали маржинальные требования как невиданных ранее масштабов. Интересно, покупали ли они защитные опционы, чтобы попытаться управлять огромной ошибочной ставкой в этой позиции. Подразумеваемая волатильность природного газа никогда не была выше ...

Как видно из приведенного выше графика, это не просто скромный прорыв в стратегии, это множественный крах того, что было — в течение 12 лет — медленной реверсивной стратегии с относительно низким риском. Официальные лица, конечно, преуменьшают значение этого отчета: «Несмотря на то, что в связи с ралли цен на природный газ в Европе поступали требования маржи, Gunvor сохраняет хорошую позицию по ликвидности и инструменты для управления любой дальнейшей волатильностью», — сказал представитель компании. Glencore, Trafigura и Vitol от комментариев отказались. По словам источников, ситуация особенно трудна для малых и средних торговых фирм, которые охарактеризовали маржинальные требования как невиданных ранее масштабов. Интересно, покупали ли они защитные опционы, чтобы попытаться управлять огромной ошибочной ставкой в этой позиции. Подразумеваемая волатильность природного газа никогда не была выше ... «Здесь не на что смотреть, двигайтесь вперед» — нам говорят, но мы задаемся вопросом, насколько это может быть плохо, поскольку Reuters сообщает, что два источника заявили, что торговые дома и другие игроки вместе накопили короткие позиции на сумму 30 миллиардов долларов на рынке TTF, при этом Европейские коммунальные предприятия занимают противоположную длинную сторону игры.

«Здесь не на что смотреть, двигайтесь вперед» — нам говорят, но мы задаемся вопросом, насколько это может быть плохо, поскольку Reuters сообщает, что два источника заявили, что торговые дома и другие игроки вместе накопили короткие позиции на сумму 30 миллиардов долларов на рынке TTF, при этом Европейские коммунальные предприятия занимают противоположную длинную сторону игры.

перевод отсюда

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?

Семь источников, непосредственно осведомленных об этом вопросе, сообщили Reuters, что брокеры и биржи рекомендуют крупнейшим в мире торговым домам сырьевых товаров внести сотни миллионов долларов в качестве дополнительных средств, чтобы покрыть свои риски в связи с резким ростом цен на газ. Glencore, Gunvor, Trafigura и Vitol входят в число товарных торговцев, которые сталкиваются с огромными требованиями к марже по своим позициям на рынках природного газа в Европе и США. о имеющимся данным, похоже, что все торговые площадки пострадали из-за того, что спред (или арбитражная сделка) пошла не так. В течение многих лет цены на европейский (красный) и американский (зеленый) природный газ находились в пределах четко определенного диапазона. Когда разница между ними достигает одного или другого предела, вы покупаете один и продаете другой — легко, не так ли?  Таким образом, когда цены на природный газ в Европе выросли во втором квартале, они достигли заметного максимума по сравнению с ценами на природный газ США, что побудило трейдеров инициировать стратегию продажи европейского газа и покупки американского газа в надежде на сокращение спрэда. Эта стратегия дала обратный эффект в прошлом месяце, когда цены на газ в Европе резко выросли из-за множества факторов, включая низкие запасы, высокий спрос на газ в Азии, низкие поставки российского газа и СПГ в Европу, а также перебои.

Таким образом, когда цены на природный газ в Европе выросли во втором квартале, они достигли заметного максимума по сравнению с ценами на природный газ США, что побудило трейдеров инициировать стратегию продажи европейского газа и покупки американского газа в надежде на сокращение спрэда. Эта стратегия дала обратный эффект в прошлом месяце, когда цены на газ в Европе резко выросли из-за множества факторов, включая низкие запасы, высокий спрос на газ в Азии, низкие поставки российского газа и СПГ в Европу, а также перебои. Как видно из приведенного выше графика, это не просто скромный прорыв в стратегии, это множественный крах того, что было — в течение 12 лет — медленной реверсивной стратегии с относительно низким риском. Официальные лица, конечно, преуменьшают значение этого отчета: «Несмотря на то, что в связи с ралли цен на природный газ в Европе поступали требования маржи, Gunvor сохраняет хорошую позицию по ликвидности и инструменты для управления любой дальнейшей волатильностью», — сказал представитель компании. Glencore, Trafigura и Vitol от комментариев отказались. По словам источников, ситуация особенно трудна для малых и средних торговых фирм, которые охарактеризовали маржинальные требования как невиданных ранее масштабов. Интересно, покупали ли они защитные опционы, чтобы попытаться управлять огромной ошибочной ставкой в этой позиции. Подразумеваемая волатильность природного газа никогда не была выше ...

Как видно из приведенного выше графика, это не просто скромный прорыв в стратегии, это множественный крах того, что было — в течение 12 лет — медленной реверсивной стратегии с относительно низким риском. Официальные лица, конечно, преуменьшают значение этого отчета: «Несмотря на то, что в связи с ралли цен на природный газ в Европе поступали требования маржи, Gunvor сохраняет хорошую позицию по ликвидности и инструменты для управления любой дальнейшей волатильностью», — сказал представитель компании. Glencore, Trafigura и Vitol от комментариев отказались. По словам источников, ситуация особенно трудна для малых и средних торговых фирм, которые охарактеризовали маржинальные требования как невиданных ранее масштабов. Интересно, покупали ли они защитные опционы, чтобы попытаться управлять огромной ошибочной ставкой в этой позиции. Подразумеваемая волатильность природного газа никогда не была выше ... «Здесь не на что смотреть, двигайтесь вперед» — нам говорят, но мы задаемся вопросом, насколько это может быть плохо, поскольку Reuters сообщает, что два источника заявили, что торговые дома и другие игроки вместе накопили короткие позиции на сумму 30 миллиардов долларов на рынке TTF, при этом Европейские коммунальные предприятия занимают противоположную длинную сторону игры.

«Здесь не на что смотреть, двигайтесь вперед» — нам говорят, но мы задаемся вопросом, насколько это может быть плохо, поскольку Reuters сообщает, что два источника заявили, что торговые дома и другие игроки вместе накопили короткие позиции на сумму 30 миллиардов долларов на рынке TTF, при этом Европейские коммунальные предприятия занимают противоположную длинную сторону игры.перевод отсюда

Читайте на SMART-LAB:

Почему металлы могут быть хорошим решением для начинающего трейдера

Драгоценные и промышленные металлы сопровождают человечество тысячи лет. Они всегда были символом ценности, стабильности и «настоящих» денег. От древних цивилизаций до современных...

26.02.2026

2025: год адаптации и перестановки сил на рынке МФО

СРО «МиР» подвела результаты 2025 года на основе данных от крупнейших МФО, на которых приходится 80% рынка. Давайте посмотрим, что происходит. Тенденции IV квартала: Совокупный портфель...

26.02.2026

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Вот так, из-за кривого перевода с английского, и появляются всякие теории заговора)))

«rogue vawe» в данном контексте переводится не как «волна мошенничества», а как «вышедшая из-под контроля волна», «бурная волна» и т.д.

Вот и толстые дяди получили ответку))