04 октября 2021, 11:00

ЛСР - самый дешевый девелопер

На прошлой неделе компания завершила обратный выкуп собственных акций на Мосбирже в количестве 5 437 630 шт., чтобы уравнять права акционеров и бывших владельцев ГДР в результате делистинга с биржи LSE. Стоит отметить, что в отличие от практики на рынке РФ выкупа своих акций на «дочек», ЛСР выкупила их на свои счета. Это нам говорит о том, что данные акции не могут участвовать в голосовании, на них не распределяются дивиденды и, такие активы не могут лежать на счетах более 1 года по закону.

Вариантов дальнейших действий с этим пакетом может быть несколько, самый простой — погасить их и тогда автоматически вырастет прибыль на акцию, что позитивно для текущих акционеров. Второй — часть пакета использовать в рамках мотивационной программы менеджмента. Такой вариант тоже позитивен для инвесторов, ведь KPI (ключевые показатели эффективности для получения опциона) будут привязаны скорее всего к прибыли или капитализации компании. Менеджмент будет заинтересован в их росте в следующие 2-3 года.

🏦Операционные результаты по итогам года прогнозируют слабые, новые контракты в тыс. кв. м. снизятся на (26% г/г), но за счет роста цен на недвижимость, в денежном эквиваленте объем контрактов почти без изменений г/г. На продажу выведут примерно на 20% больше кв.м., чем годом ранее, что позволит хотя бы частично воспользоваться конъюнктурой пока еще высоких цен.

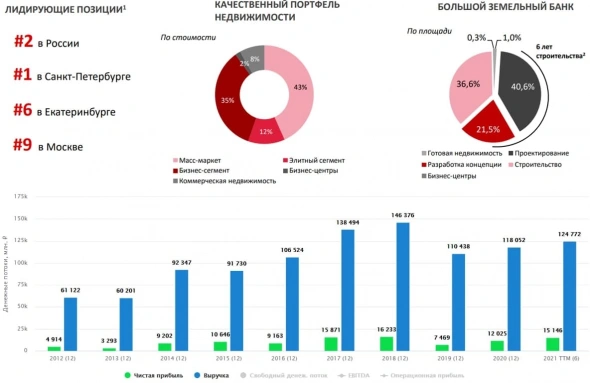

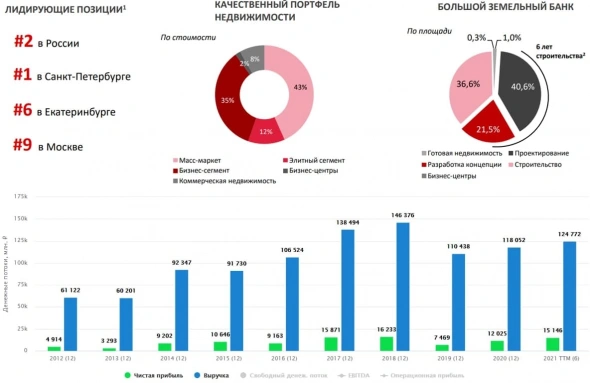

💰Финансовые результаты 1 полугодия:

📈 Выручка выросла на 14% г/г до 54,8 млрд. руб.

📈 EBITDA (скорр) выросла на 46,5% г/г до 13,4 млрд. руб.

📈 Чистая прибыль выросла в 2,2 раза г/г до 5,7 млрд. руб.

Финансовые результаты ожидаемо лучше прошлогодних из-за эффекта пандемии, которая ударила по строителям как раз в 1 полугодии. Компания продолжает наращивать долговую нагрузку для увеличения земельного фонда и реализации текущих проектов. После ввода эскроу-счетов, девелоперам приходится завершать стройку на собственные средства, а возвращают они их только по факту реализации недвижимости конечным потребителям.

📊Мультипликаторы:

EV/EBITDA = 4,3

P/E = 5,1

ND/EBITDA = 1,1

По мультипликаторам сейчас бизнес торгуется достаточно дешево, как к сектору, так и к своим средним значениям. Но здесь есть ряд нюансов, во-первых, за 1 полугодие менеджмент не стал объявлять дивиденды, во-вторых в планах компании нарастить земельный фонд, что потребует дополнительных расходов.

Какие будут итоговые дивиденды судить сложно, у компании нет четкой див. политики, раньше платили 78 рублей. За 2 полугодие прошлого года выплатили 39 руб. что намекало на то, что могут вернуться к устоявшейся традиции платить 78 руб. (39 + 39) на акцию в год. Основной бизнес в Питере, отсюда, возможно, и цифра в 78 руб., ведь это раньше был 78 регион, теперь он стал 98 регионом, пора бы дивы поднять, а они их срезают 😉.

Возможное гашение казначейского пакета акций поддержит котировки, сейчас он составляет около 9,5%. Принятие понятной структуры распределения прибыли акционерам могло бы поддержать интерес к акциям компании, но менеджмент в этом мало заинтересован, видимо. Я пока продолжаю держать свой пакет, по итоговому отчету буду принимать решение, что с ним делать дальше.

Вариантов дальнейших действий с этим пакетом может быть несколько, самый простой — погасить их и тогда автоматически вырастет прибыль на акцию, что позитивно для текущих акционеров. Второй — часть пакета использовать в рамках мотивационной программы менеджмента. Такой вариант тоже позитивен для инвесторов, ведь KPI (ключевые показатели эффективности для получения опциона) будут привязаны скорее всего к прибыли или капитализации компании. Менеджмент будет заинтересован в их росте в следующие 2-3 года.

🏦Операционные результаты по итогам года прогнозируют слабые, новые контракты в тыс. кв. м. снизятся на (26% г/г), но за счет роста цен на недвижимость, в денежном эквиваленте объем контрактов почти без изменений г/г. На продажу выведут примерно на 20% больше кв.м., чем годом ранее, что позволит хотя бы частично воспользоваться конъюнктурой пока еще высоких цен.

💰Финансовые результаты 1 полугодия:

📈 Выручка выросла на 14% г/г до 54,8 млрд. руб.

📈 EBITDA (скорр) выросла на 46,5% г/г до 13,4 млрд. руб.

📈 Чистая прибыль выросла в 2,2 раза г/г до 5,7 млрд. руб.

Финансовые результаты ожидаемо лучше прошлогодних из-за эффекта пандемии, которая ударила по строителям как раз в 1 полугодии. Компания продолжает наращивать долговую нагрузку для увеличения земельного фонда и реализации текущих проектов. После ввода эскроу-счетов, девелоперам приходится завершать стройку на собственные средства, а возвращают они их только по факту реализации недвижимости конечным потребителям.

📊Мультипликаторы:

EV/EBITDA = 4,3

P/E = 5,1

ND/EBITDA = 1,1

По мультипликаторам сейчас бизнес торгуется достаточно дешево, как к сектору, так и к своим средним значениям. Но здесь есть ряд нюансов, во-первых, за 1 полугодие менеджмент не стал объявлять дивиденды, во-вторых в планах компании нарастить земельный фонд, что потребует дополнительных расходов.

Какие будут итоговые дивиденды судить сложно, у компании нет четкой див. политики, раньше платили 78 рублей. За 2 полугодие прошлого года выплатили 39 руб. что намекало на то, что могут вернуться к устоявшейся традиции платить 78 руб. (39 + 39) на акцию в год. Основной бизнес в Питере, отсюда, возможно, и цифра в 78 руб., ведь это раньше был 78 регион, теперь он стал 98 регионом, пора бы дивы поднять, а они их срезают 😉.

Возможное гашение казначейского пакета акций поддержит котировки, сейчас он составляет около 9,5%. Принятие понятной структуры распределения прибыли акционерам могло бы поддержать интерес к акциям компании, но менеджмент в этом мало заинтересован, видимо. Я пока продолжаю держать свой пакет, по итоговому отчету буду принимать решение, что с ним делать дальше.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Читайте на SMART-LAB:

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства Ирана, включая аятоллу Али Хаменеи. Ответ Тегерана не...

01.03.2026

Мой Рюкзак #64: Усиление в банковском секторе в ожидании справедливой переоценки

Февраль продолжает радовать стоимостных и смелых инвесторов

Прошлый пост тут — smart-lab.ru/company/mozgovik/blog/1265828.php

Было 26,3 млн на 13.02.25

Стало...

01:16

Особенно понравилась Магия чисел — 39 -78 -98 !