ММК. Обзор финансовых показателей за 2-й квартал 2021 года

ММК опубликовала финансовые результаты за 2-й квартал 2021 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании, который оказался достаточно точным по всем показателям компании кроме свободного денежного потока.

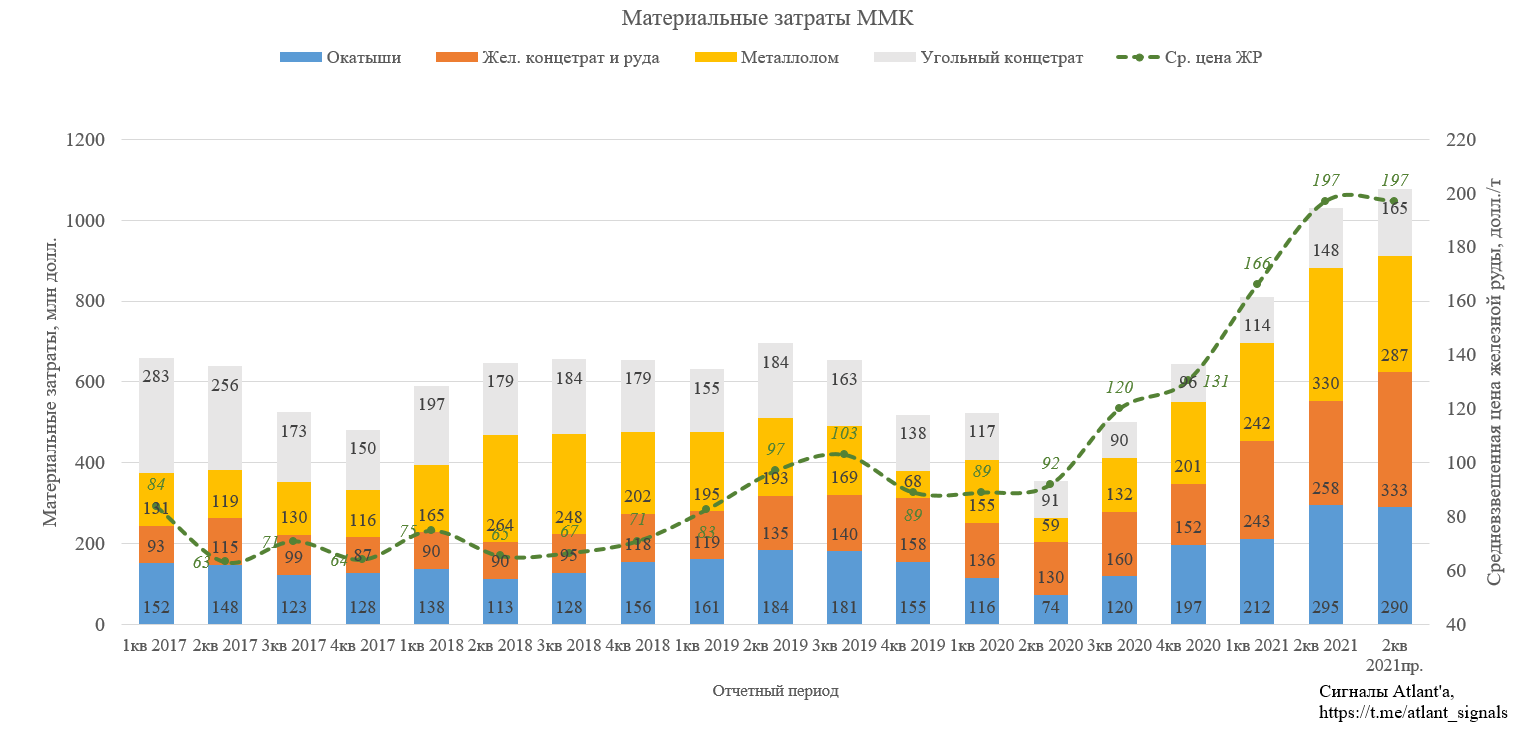

Для начала обратим внимание на изменение величины материальных затрат. Общий прогноз почти совпал, но из-за того, что мы не располагаем данными, что конкретно компания будет использовать в качестве сырья для производства продукции, затраты по каждому материалу отличаются от прогноза.

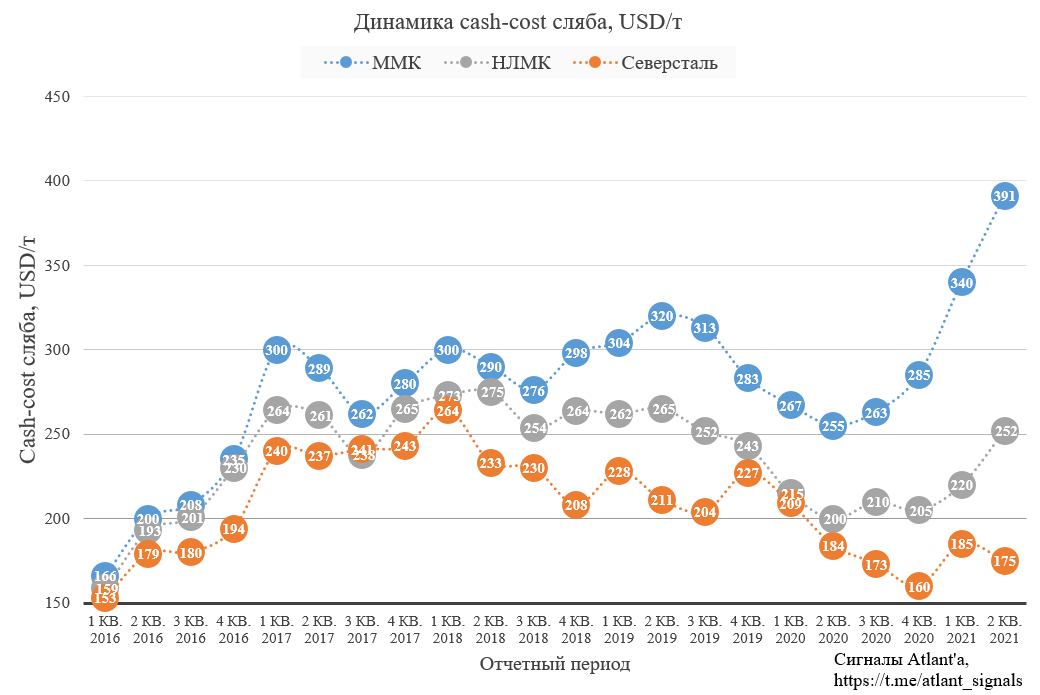

Рост себестоимости изготовления сляба составил 15,0% относительно предыдущего квартала. Разрыв относительно вертикально интегрированной Северстали становится все больше.

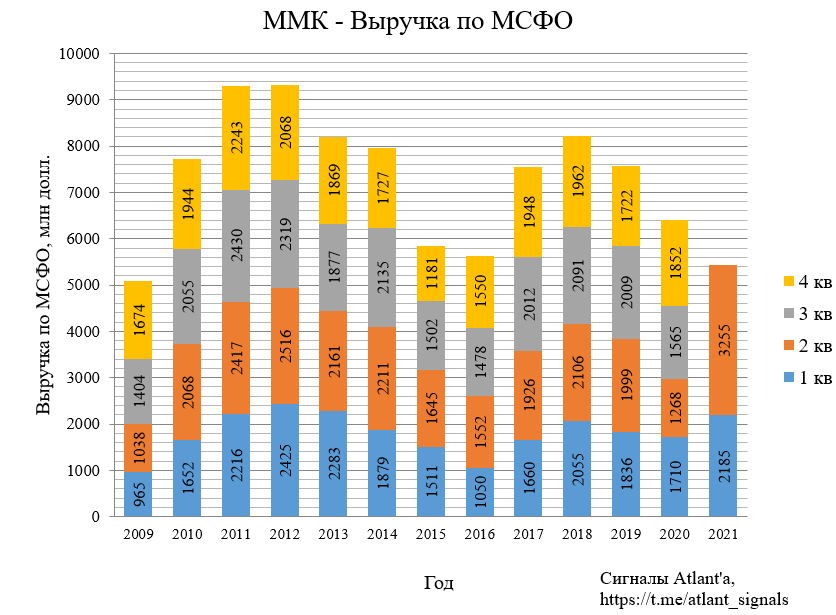

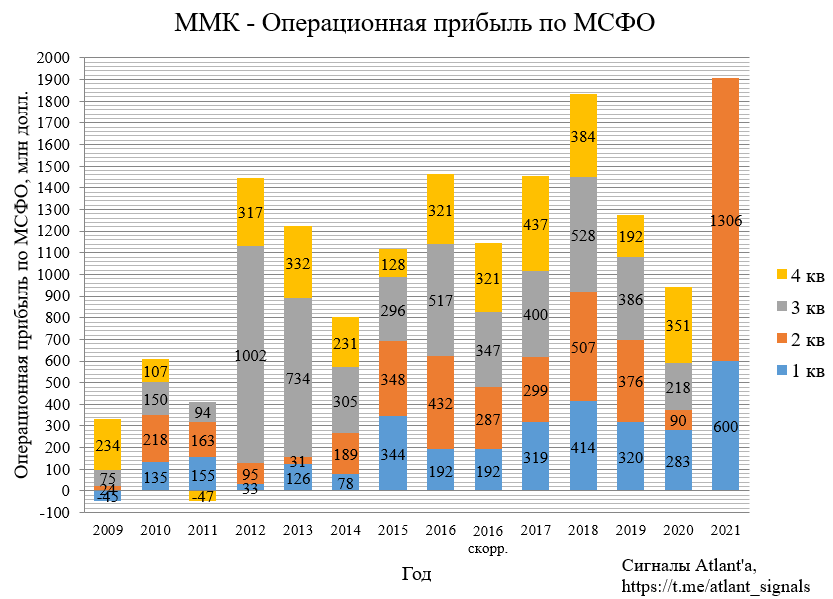

Перейдем к финансовым показателям.

Выручка составила 3255 млн долларов (мой прогноз был 3249 млн) и выросла на 49,0% к 1-му кварталу 2021 года, и на 156,7% ко 2-му кварталу 2020 года.

Операционная прибыль составила 1306 млн долларов (мой прогноз был 1345 млн) и выросла на 117,7% к 1-му кварталу 2021 года, и на 1351,1% ко 2-му кварталу 2020 года.

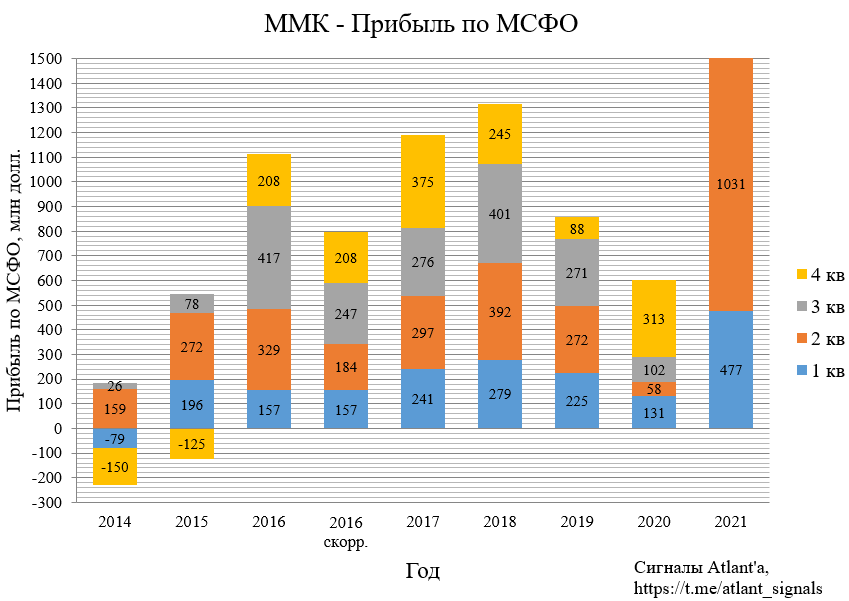

Прибыль составила 1031 млн долларов (мой прогноз был 1001 млн) и выросла на 116,1% к 1-му кварталу 2021 года, и на 1677,6% ко 2-му кварталу 2020 года.

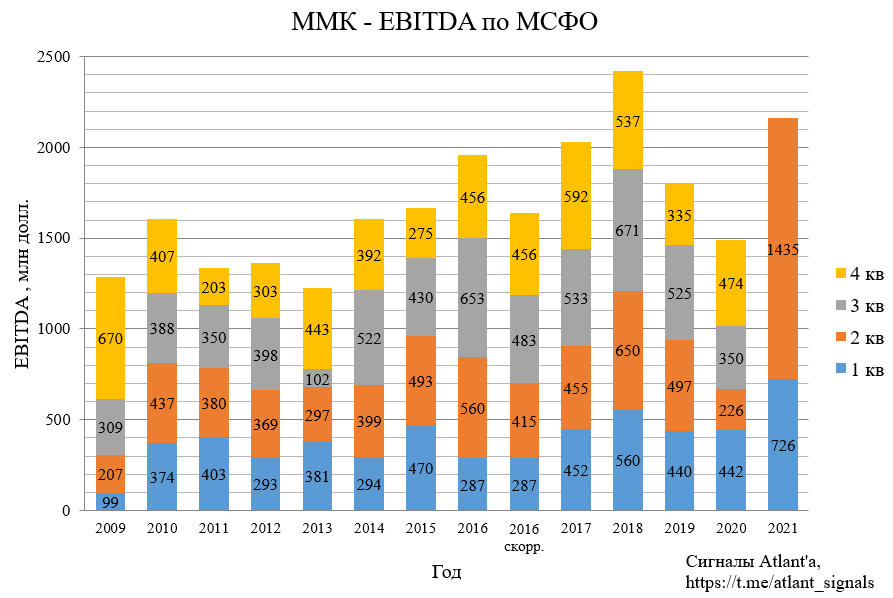

Показатель EBITDA составил 1435 млн долларов (мой прогноз был 1462 млн) и вырос на 97,7% к 1-му кварталу 2021 года, и на 535,0% ко 2-му кварталу 2020 года. За весь прошлый год EBITDA была почти столько же, сколько за прошедший квартал.

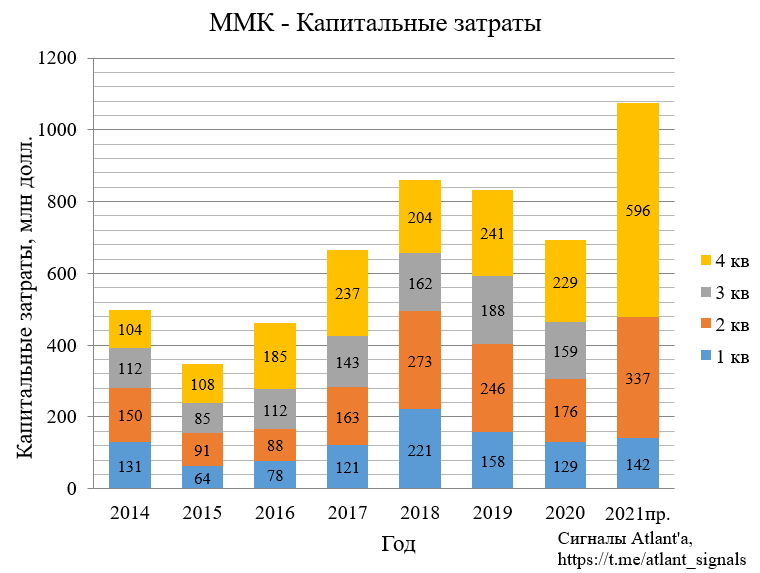

Капитальные затраты составили 337 млн долларов против закладываемых мной 358 млн. Планируемые капитальные затраты в 2021 году 1050-1100 млн долларов.

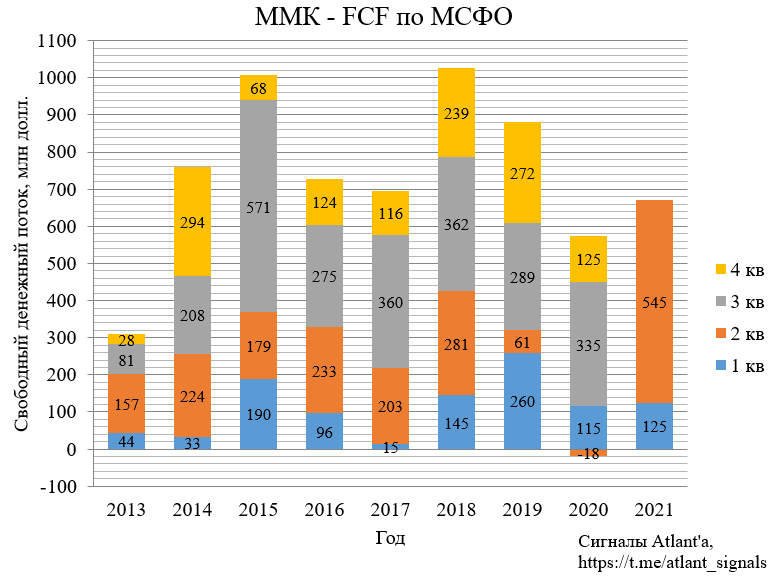

Чистый оборотный капитал начал приходить к среднегодовым значениям. В итоге отток составил 324 млн долларов против 150 млн, которые я закладывал.

В итоге свободный денежный поток составил 545 млн долларов (мой прогноз был 672 млн) и вырос на 336% к 1-му кварталу 2021 года. Годом ранее FCF был отрицательный.

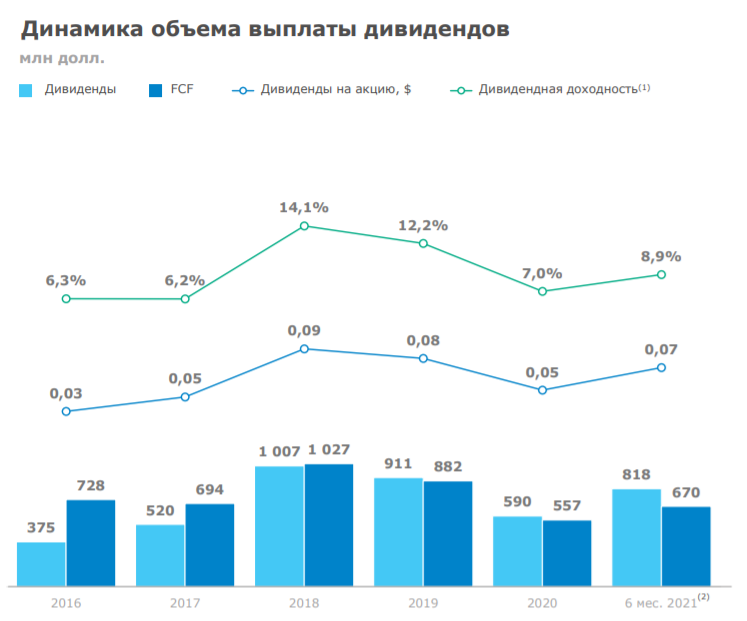

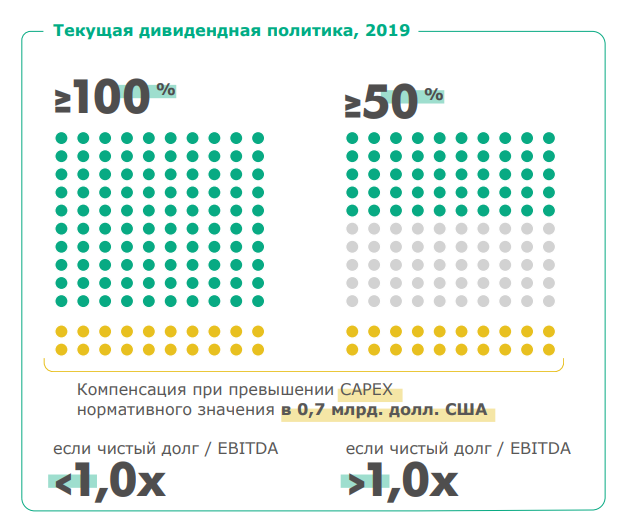

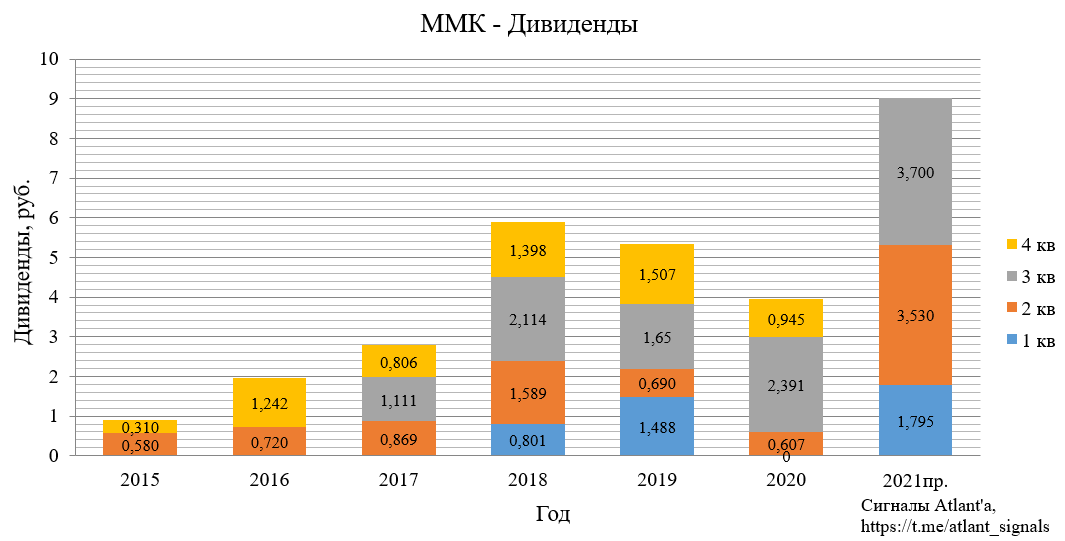

ММК направляет по итогам 2-го квартала 100% FCF на дивиденды. На графике дивидендная доходность к рыночной цене акции компании на конец периода.

По итогам 1-го полугодия компания направила на дивиденды на 148 млн долларов больше, чем свободный денежный поток. Это приблизительно равно величине экстракапекса за этот период (все, что выше 175 млн долларов капитальных затрат в квартал). ММК и НЛМК уже сделали компенсацию при превышении нормативного значения капитальных затрат, а Северсталь оставляет этот бонус на 2-е полугодие.

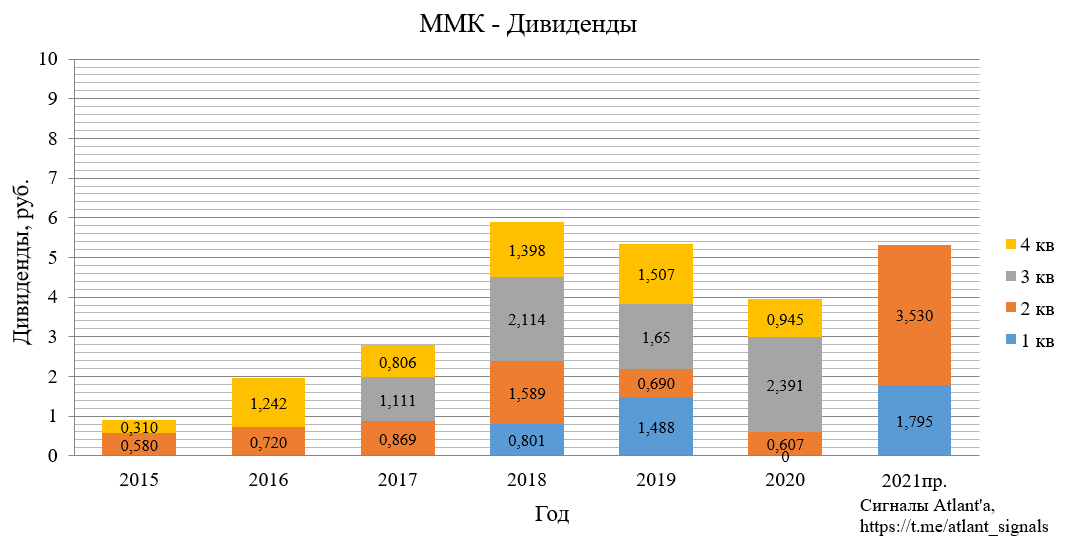

В итоге дивиденд за 2-й квартал составляет 3,530 рубля на акцию (мой прогноз 4,448), текущая доходность 5,4%. Дата отсечки еще неизвестна, но скорее всего она будет во второй половине сентября 2021 года.

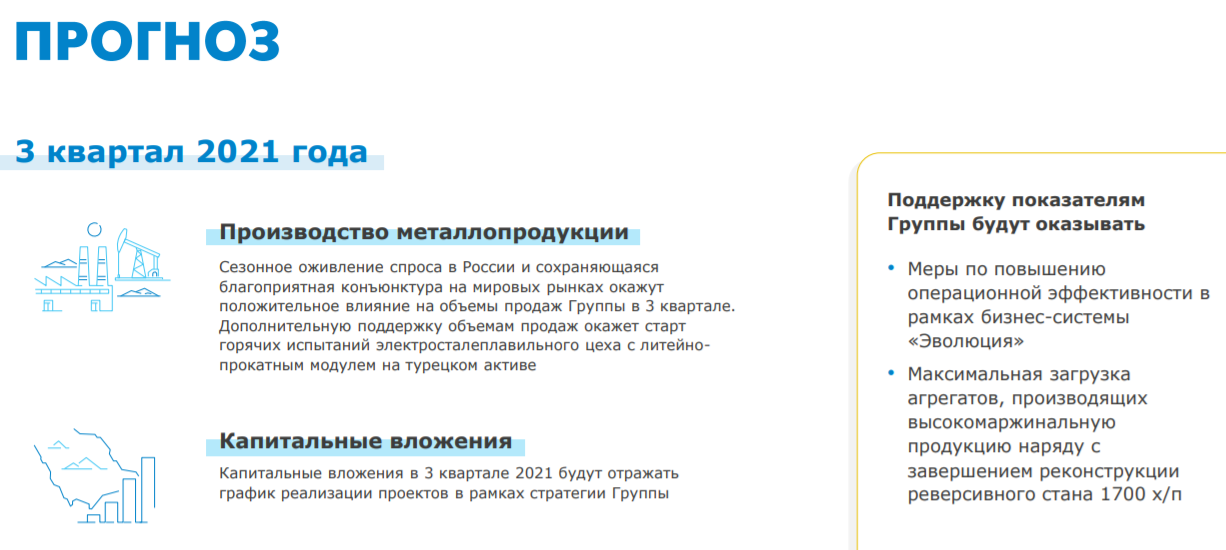

Прогноз от менеджмента на 3-й квартал 2021 года:

Напомню, что Правительство России вводит временную 15% экспортную пошлину на сталь, которая вступает в силу с 1 августа 2021 года до 31 декабря 2021 года.

Компания озвучила, что данные пошлины приведут к увеличению расходов на 150 млн долларов.

Если принять, что цены реализации в 3-м квартале будут на уровне 2-го, а объем экспорта также не изменится, то пошлины составят около 100 млн долларов, что уменьшит размер дивиденда на приблизительно 0,5 руб. При этом капитальные затраты снизятся до 300 млн долларов, а отрицательное влияние оборотного капитала на свободный денежный поток будет равно 150 млн долларов, также вырастет себестоимость по причине удорожания коксующегося угля. Тогда дивиденд за 3-й квартал будет приблизительно равным 3,7 руб. При этом компания не будет делать поправку на экстракапекс.

Продолжаю держать акции с оглядкой на индекс цен в металлоторговле.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале