Шпаргалка для экспресс-оценки справедливой стоимости акций

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

— Чистая прибыль на одну акцию (EPS);

— Выручка с продаж;

— Среднегодовой темп роста (CAGR) этих показателей за три года или 5 лет.

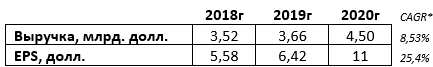

Например, я вижу растущий тренд выручки и прибыли на одну акцию (EPS) по годам:

* CAGR — совокупный среднегодовой темп роста с учетом сложного процента. Показывает на сколько процентов за год прирастает изучаемый показатель. Формула: [(Окончательное значение) / (Начальное значение)] ^ (1 / n) – 1, где n –кол-во лет.

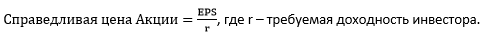

А что дальше? Как из этого определить справедливую цену акции?

Ответ как всегда на поверхности:

Как правило, консервативные инвесторы требуют:

— в облигациях, чтобы r=ключевая ставка ЦБ*1,5

— в акциях, чтобы r=ключевая ставка ЦБ*2

Для вышеприведенного примера ответ будет:

На самом деле, у каждого инвестора своя требуемая доходность, т.е. субъективная цифра. Это из-за того, что на всё есть свои альтернативные варианты вложения денег, поэтому r может быть абсолютно любой.

Для объективной оценки используются более сложные методы: с темпами роста показателей, с оценкой по мультипликаторам и с моделью оценки доходности капитальных активов (англ. CAPM). В последнюю очередь используют самый сложный метод оценки — DCF (метод дисконтированных денежных потоков), где вероятность ошибки очень велика, из-за чего с ним нужно быть очень осторожным.

Количество собранных лайков ♥ под этим постом будет указывать на вашу заинтересованность темой справедливой оценки акций!

От этого еще и будет зависеть дальнейшее развитие обсуждение темы на моем Т-канале, где можно будет узнать больше о других способах оценки акций, таких как:

— использование показателей с учетом темпов роста (Активов, Продаж и Долгов) и финансового рычага;

— оценка справедливой стоимости акции по аналогии с такими мультипликаторами, как EV/EBIT других компании;

— CAPM.

Также не забудьте подписываться на мой Телеграм-канал: @trade_execution

Смотрю умных людей, у них такого нет.

Общая формула:

доходность= безрисковая ставка+ премия за риск.

Как мы можем посчитать будущий рост лучше тысяч инвесторов и миллионов потребителей продукта компании или связанных продуктов