12 июля 2021, 21:54

Грааль забесплатно 2: Как мы разрабатывали стратегии

Друзья, привет!

Сегодня мы хотели бы коснуться интересной темой — разработка инвестиционных стратегий. Собственно мы — я M&Aщик, а мой верный товарищ, вице-президент отдела fixed income в JP Morgan — к инвестициям на рынке акций профессиональное отношение имеем косвенное, поэтому, наверное, нам еще рано брать грех на душу и учить кого-то разрабатывать стратегии. Лучше мы просто расскажем, как этому учились мы сами — возможно, кому-то хотя бы одна мысль из поста окажется полезной.

Разработкой стратегии мы стали заниматься во время восстановления рынка в 2020 г. — вложились на дне, получили почти 100% за несколько месяцев и… нам понравилось. Но поскольку рынок отрос практически к доковидным временам, нам хотелось найти какой-то надежный подход, не требующий постоянного глубокого анализа десятков эмитентов, но при этом приносящий интересную доходность — хотя бы 20-25% в баксах. Наше мнение — стратегия должна быть полностью или почти полностью автоматизированной, потому что иначе однажды включится естественное человеческое «что-то долго растет, может зафиксировать?», «А ну пересижу», «Вроде выглядит перспективно, надо брать» и прочие знакомые всем эмоции. А это обязательно однажды приведет к ошибкам.

Итак, мы взялись разработать системный подход. Что нам для этого понадобилось?

Шаг 1. Сбор данных

Естественно, разработка стратегии требует бэктеста, причем как можно более длинного и детального. То, что работало в истории, может не работать в будущем, но почти никогда в будущем не сработает то, что в истории тоже не работало) Поэтому, засучив рукава, мы начали выгружать данные.

Из Bloomberg мы взяли ежедневные данные по капитализации, EV, датам отчетностей, котировки и другие вещи, касающиеся торговли.

Из Capital IQ — финансовые результаты компаний, т.к. из Bloomberg финрезы часто загружались с ошибками (годовые вместо квартальных, нули, еще что-нибудь), к тому же Bloomerg, на наш взгляд, не всегда корректно рассчитывает EBITDA.

Все эти данные по 250 крупнейшим по капитализации компаниям (мы не включали в выборку сырьевые компании, фарму и финансовый сектор, т.к. там совсем другие, специфические драйверы по сравнению с другими бизнесами).

И вот, располагая всеми данными по 250 компаниям, мы начали искать тенденции в их результатах на фондовом рынке.

Шаг 2. Тестирование гипотез

На этом этапе мы экспериментировали с укрупненными данными — доходностями за квартал между отчетностями — чтобы понять, увеличивает или уменьшает доходность тот или иной критерий.

Мы стартовали от того, что посчитали среднюю квартальную доходность 250 компаний за 2004-2020 гг.:

— 5.14% — в среднем наша выборка росла за квартал после отчетности

— Растущих кварталов было 63%, в среднем рост на 16.45%

— Падающих кварталов было 37%, в среднем падение на -13.85%

Гипотеза первая — а что, если брать компании, растущие как минимум на 20% год-к-году?

— Средняя доходность за квартал выросла до 7.85%, что подтверждало — быстрорастущие компании перформят лучше!

— Средний рост 20%, среднее падение -14% — все это также свидетельствовало о подтверждении гипотезы.

Гипотеза вторая — ну а что, если заложить больший рост?

Постепенно меняя доходность, мы пришли к тому, что ограничение по росту выручки 35% дает наибольший прирост доходности, после чего доходность увеличивается на 0.1-0.2%, что статистически уже не очень значимо. Кроме того, высокий порог делал портфель слишком концентрированным на нескольких бумагах.

Гипотеза третья — а если поставить ограичение, чтобы рост был выше медианного значения за последние 3 года?

Это была плохая идея — хотя логика в этой гипотезе была (найти компании с ростом выше исторического), подтверждения она не нашла.

Гипотезы четвертая и пятая — а если поставить ограничение на инвестиции только в компании с положительной EBITDA или по крайней мере растущей?

Эта гипотеза, еще более здравая (зачем инвестировать в убыточные компании?) также не выдержала испытания статистикой. Критерий положительной EBITDA отсекал слишком много хороших компаний на ранней стадии жизненного цикла, которые хорошо росли и, более того, генерировали положительный поток, но были убыточны скорее по бухгалтерским причинам (например, из-за высоких stock-based compensation или deferred revenue, что не таит в себе ничего криминального для быстрорастущего бизнеса).

Гипотеза шестая — а если поставить ограничение по мультипликаторам EV/Sales и EV/EBITDA, чтобы не покупать слишком дорогие компании? Допустим, не больше максимального за 3 года мульта или 75% перцентиля.

Эта тема сработала — что, вообще, логично, поскольку компании, торгующиеся на исторических максимумах по мультам, чаще всего не имеют большого потенциала роста. Исключения, конечно, бывают — например, мы как-то рассказывали про Lam Research в одном из наших обзоров. Мы покупали компанию почти по максимальным историческим мультам, т.к. конъюнктура была крайне благоприятной, а ставки в экономике — крайне низкие (и следовательно, мульты высокие).

С этой гипотезой наша квартальная доходность подросла до 8.3%.

Дальше мы еще много чего перепробовали… не будем утомлять читателей, но гипотез было много — про мульты, про разные операционные и финансовые показатели. Наконец, в результате изучения рядов с доходностями и финансовыми результатами мы пришли к важному открытию.

Гипотеза семь — а что, если брать только компании, которые исторически росли высокими темпами. Тем самым мы исключаем циклические компании, компании, растущие с низкой базы, аутлаеры и т.п. Для этого мы сделали критерий — за последние 12 кварталов не менее 8 рост превышает 35%. Можно было бы использовать и CAGR, но он приводит к искажениям, когда у компании большой разброс доходности, например, во время кризисов. Так или иначе, важно отделить действительно быстрорастущие компании от тех, кто разово демонстрирует высокие темпы роста.

И тут наша доходность доползла уже до 13.3%.

Дальше, опять же, последовало еще несколько итераций на тему весов компаний, выявления компаний с наибольшим апсайдом по стоимости, контроль волатильности и размера позиции и проч. Это мы уже оставим на скобками нашего рассказа.

Шаг 3. Детальный бэктест

Очевидно, что средняя доходность в квартал 13.3% не может служить приближением реальной доходности такой стратегии. Квартальные данные не отражают просадки внутри кварталов. Кроме того, поскольку речь идет о кварталах между отчетностями, а не календарных кварталах, нельзя просто в лоб считать доходность портфеля, складывая и усредняя такие квартальные доходы. Поэтому нам требовался детальный бэктест по дням.

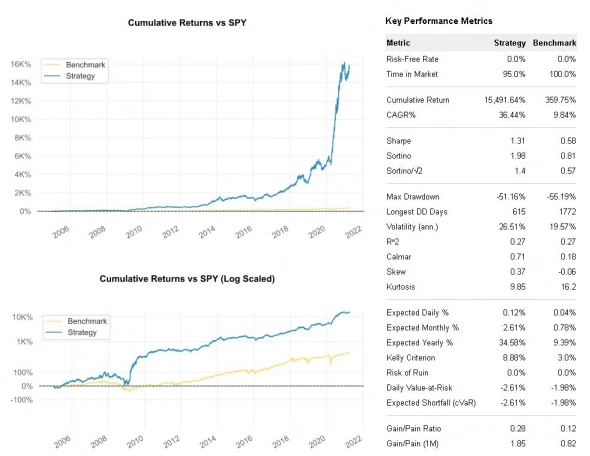

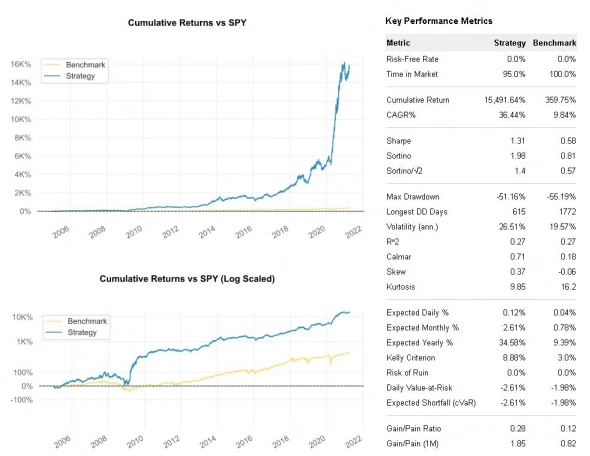

В результате доходность получилась, конечно, меньше, чем 13.3% в квартал, но тем не менее вполне достойная.

Ниже — несколько таблиц с аналитическими выкладками по этой стратегии.

Мораль

К чему все это было? К тому, что зарабатывать на рынке более-менее стабильные 30-40% вполне реально.

Да, это исторический бэкстест и не факт, что он реализуется в будущем.

Да, не для всех подходит такой риск-профиль и такие существенные просадки.

Да, это далеко не оптимальная стратегия — например, нашу флагманскую "US Accelerated" мы разогнали до 48% на историческом бэктесте (и 63% факт за последние 12 мес. на реальных деньгах).

Мы никого не призываем инвестировать так, как описано выше.

Но возможно, такое пошаговое описание процесса позволит вам понять, как протестировать те или иные идеи или даст какие-то идеи, как упорядочить собственный подход к инвестированию.

Мы глубоко убеждены, что только упорядоченный системный подход позволит зарабатывать на длинной дистанции. Не всегда, не регулярно, но на длинной дистанции — непременно.

Сохраняйте самообладание и инвестируйте!

Сегодня мы хотели бы коснуться интересной темой — разработка инвестиционных стратегий. Собственно мы — я M&Aщик, а мой верный товарищ, вице-президент отдела fixed income в JP Morgan — к инвестициям на рынке акций профессиональное отношение имеем косвенное, поэтому, наверное, нам еще рано брать грех на душу и учить кого-то разрабатывать стратегии. Лучше мы просто расскажем, как этому учились мы сами — возможно, кому-то хотя бы одна мысль из поста окажется полезной.

Разработкой стратегии мы стали заниматься во время восстановления рынка в 2020 г. — вложились на дне, получили почти 100% за несколько месяцев и… нам понравилось. Но поскольку рынок отрос практически к доковидным временам, нам хотелось найти какой-то надежный подход, не требующий постоянного глубокого анализа десятков эмитентов, но при этом приносящий интересную доходность — хотя бы 20-25% в баксах. Наше мнение — стратегия должна быть полностью или почти полностью автоматизированной, потому что иначе однажды включится естественное человеческое «что-то долго растет, может зафиксировать?», «А ну пересижу», «Вроде выглядит перспективно, надо брать» и прочие знакомые всем эмоции. А это обязательно однажды приведет к ошибкам.

Итак, мы взялись разработать системный подход. Что нам для этого понадобилось?

Шаг 1. Сбор данных

Естественно, разработка стратегии требует бэктеста, причем как можно более длинного и детального. То, что работало в истории, может не работать в будущем, но почти никогда в будущем не сработает то, что в истории тоже не работало) Поэтому, засучив рукава, мы начали выгружать данные.

Из Bloomberg мы взяли ежедневные данные по капитализации, EV, датам отчетностей, котировки и другие вещи, касающиеся торговли.

Из Capital IQ — финансовые результаты компаний, т.к. из Bloomberg финрезы часто загружались с ошибками (годовые вместо квартальных, нули, еще что-нибудь), к тому же Bloomerg, на наш взгляд, не всегда корректно рассчитывает EBITDA.

Все эти данные по 250 крупнейшим по капитализации компаниям (мы не включали в выборку сырьевые компании, фарму и финансовый сектор, т.к. там совсем другие, специфические драйверы по сравнению с другими бизнесами).

И вот, располагая всеми данными по 250 компаниям, мы начали искать тенденции в их результатах на фондовом рынке.

Шаг 2. Тестирование гипотез

На этом этапе мы экспериментировали с укрупненными данными — доходностями за квартал между отчетностями — чтобы понять, увеличивает или уменьшает доходность тот или иной критерий.

Мы стартовали от того, что посчитали среднюю квартальную доходность 250 компаний за 2004-2020 гг.:

— 5.14% — в среднем наша выборка росла за квартал после отчетности

— Растущих кварталов было 63%, в среднем рост на 16.45%

— Падающих кварталов было 37%, в среднем падение на -13.85%

Гипотеза первая — а что, если брать компании, растущие как минимум на 20% год-к-году?

— Средняя доходность за квартал выросла до 7.85%, что подтверждало — быстрорастущие компании перформят лучше!

— Средний рост 20%, среднее падение -14% — все это также свидетельствовало о подтверждении гипотезы.

Гипотеза вторая — ну а что, если заложить больший рост?

Постепенно меняя доходность, мы пришли к тому, что ограничение по росту выручки 35% дает наибольший прирост доходности, после чего доходность увеличивается на 0.1-0.2%, что статистически уже не очень значимо. Кроме того, высокий порог делал портфель слишком концентрированным на нескольких бумагах.

Гипотеза третья — а если поставить ограичение, чтобы рост был выше медианного значения за последние 3 года?

Это была плохая идея — хотя логика в этой гипотезе была (найти компании с ростом выше исторического), подтверждения она не нашла.

Гипотезы четвертая и пятая — а если поставить ограничение на инвестиции только в компании с положительной EBITDA или по крайней мере растущей?

Эта гипотеза, еще более здравая (зачем инвестировать в убыточные компании?) также не выдержала испытания статистикой. Критерий положительной EBITDA отсекал слишком много хороших компаний на ранней стадии жизненного цикла, которые хорошо росли и, более того, генерировали положительный поток, но были убыточны скорее по бухгалтерским причинам (например, из-за высоких stock-based compensation или deferred revenue, что не таит в себе ничего криминального для быстрорастущего бизнеса).

Гипотеза шестая — а если поставить ограничение по мультипликаторам EV/Sales и EV/EBITDA, чтобы не покупать слишком дорогие компании? Допустим, не больше максимального за 3 года мульта или 75% перцентиля.

Эта тема сработала — что, вообще, логично, поскольку компании, торгующиеся на исторических максимумах по мультам, чаще всего не имеют большого потенциала роста. Исключения, конечно, бывают — например, мы как-то рассказывали про Lam Research в одном из наших обзоров. Мы покупали компанию почти по максимальным историческим мультам, т.к. конъюнктура была крайне благоприятной, а ставки в экономике — крайне низкие (и следовательно, мульты высокие).

С этой гипотезой наша квартальная доходность подросла до 8.3%.

Дальше мы еще много чего перепробовали… не будем утомлять читателей, но гипотез было много — про мульты, про разные операционные и финансовые показатели. Наконец, в результате изучения рядов с доходностями и финансовыми результатами мы пришли к важному открытию.

Гипотеза семь — а что, если брать только компании, которые исторически росли высокими темпами. Тем самым мы исключаем циклические компании, компании, растущие с низкой базы, аутлаеры и т.п. Для этого мы сделали критерий — за последние 12 кварталов не менее 8 рост превышает 35%. Можно было бы использовать и CAGR, но он приводит к искажениям, когда у компании большой разброс доходности, например, во время кризисов. Так или иначе, важно отделить действительно быстрорастущие компании от тех, кто разово демонстрирует высокие темпы роста.

И тут наша доходность доползла уже до 13.3%.

Дальше, опять же, последовало еще несколько итераций на тему весов компаний, выявления компаний с наибольшим апсайдом по стоимости, контроль волатильности и размера позиции и проч. Это мы уже оставим на скобками нашего рассказа.

Шаг 3. Детальный бэктест

Очевидно, что средняя доходность в квартал 13.3% не может служить приближением реальной доходности такой стратегии. Квартальные данные не отражают просадки внутри кварталов. Кроме того, поскольку речь идет о кварталах между отчетностями, а не календарных кварталах, нельзя просто в лоб считать доходность портфеля, складывая и усредняя такие квартальные доходы. Поэтому нам требовался детальный бэктест по дням.

В результате доходность получилась, конечно, меньше, чем 13.3% в квартал, но тем не менее вполне достойная.

Ниже — несколько таблиц с аналитическими выкладками по этой стратегии.

Мораль

К чему все это было? К тому, что зарабатывать на рынке более-менее стабильные 30-40% вполне реально.

Да, это исторический бэкстест и не факт, что он реализуется в будущем.

Да, не для всех подходит такой риск-профиль и такие существенные просадки.

Да, это далеко не оптимальная стратегия — например, нашу флагманскую "US Accelerated" мы разогнали до 48% на историческом бэктесте (и 63% факт за последние 12 мес. на реальных деньгах).

Мы никого не призываем инвестировать так, как описано выше.

Но возможно, такое пошаговое описание процесса позволит вам понять, как протестировать те или иные идеи или даст какие-то идеи, как упорядочить собственный подход к инвестированию.

Мы глубоко убеждены, что только упорядоченный системный подход позволит зарабатывать на длинной дистанции. Не всегда, не регулярно, но на длинной дистанции — непременно.

Сохраняйте самообладание и инвестируйте!

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

ИИ еще есть чему поучиться у профессионалов

Так считает Дмитрий Змитрович, руководитель Лаборатории искусственного интеллекта «Финама». Ее задача — создать одну из лучших в мире ИИ-моделей в области финансов. В этом посте ― о роли...

02.03.2026

Кажется, это единственное на 100% верное утверждение из всей статьи

Да у вас здесь такие тонны дата-майнинга, что хорошо, если там вообще хоть какой-то плюс будет, особенно после того, как рынки перестанут расти)).

Вы, ребят, серьезно думаете, что в хэдж-фондах такие дебилы сидят, что они не в силах перебрать несколько десятков фильтров и выбрать из них то, что дает лучшую квартальную доходность? Да там хоть 100+% годовых можно нарисовать, только к зарабатыванию денег на рынке эти художества имеют мало отношения. А утверждение про 30-40% годовых на основании приведенного «рисерча» на коленке — это просто наивный треп людей без опыта.

Без обид, просто персональное мнение человека, к которому такие кадры несколько раз в год с веселыми картинками приходят)

То есть, учитывали только компании, которые существуют в данный момент, без выбывших, или потерявших за это время капитализацию?

Молодцы