Вечный рост ?

На рынках сейчас происходит эйфория. Многие поверили, что рост активов не остановится и коррекции не будет. ФРС нас спасет и все выкупит. Естественно многие начали этим пользоваться. Вот примеры:

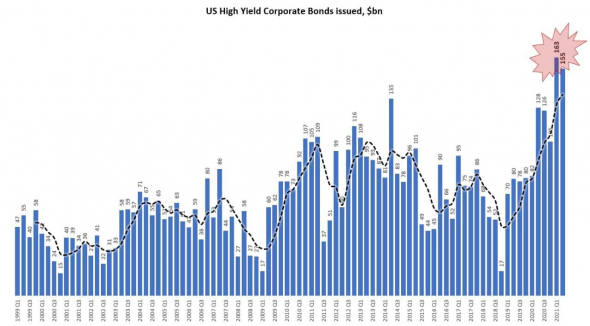

За 1 квартал в США выпущено облигаций с «мусорным» рейтингом на рекордные $163 млрд, во втором квартале – на $155 млрд. Всего за первое полугодие объем выпуска составил рекордные для данного периода $318 млрд — это почти вдвое выше обычных объемов рынка.

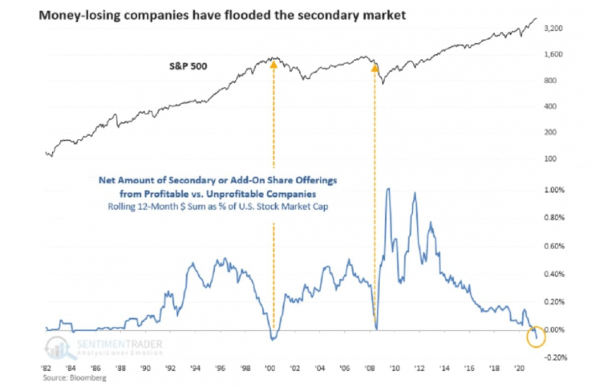

С конца марта почти 100 убыточных компаний, собрали деньги за счет вторичных размещений. Это в два раза больше, чем от прибыльных фирм.За последние 12 месяцев почти 750 убыточных фирм продали акции на вторичном рынке. Соотношение «размещение неприбыльными к прибыльным» компаниям = макс с 1982 года. Подобные дисбалансы наблюдались в 2000х и в 2008г ( я ни на что не намекаю, просто статистика).

Все хотят навариться за наш с вами счет вообщем… Понимают, что такие уровни могут в ближайшее время не повторится

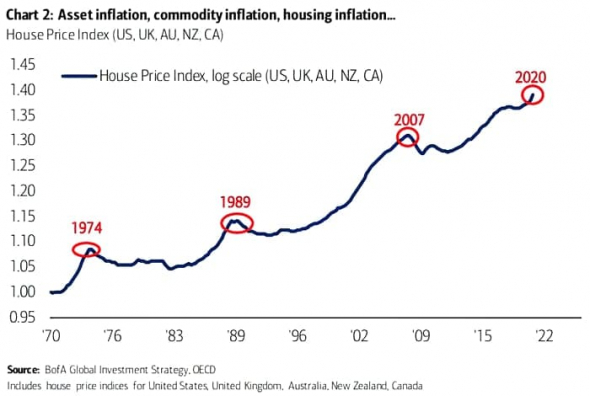

Вот еще интересный график

Это рынок недвижимости развитых стран, он как бы тоже превращался в «пузыри» и сдувался в самый неожиданный момент, и возвращался на прежние уровни через десятилетия.

Я всегда придерживаюсь концепции — покупать дешево, продавать дорого.

И в вечный рост соответственно не верю. Постепенно добавляю в портфель защитных активов. Будьте вообщем аккуратны, и думайте своей головой. Всем удачных инвестиций.

Больше информации в Телеграмм

Опять же не совсем понятно, что за кризис будет, учитывая выпуск денег куда как более вероятным кажется инфляционный кризис, а в этом случае, держать деньги в нале будет поопаснее, чем в акциях.

потому что все понимают, что пузырь.

но вот с защитными активами понимания нет.