Как вложиться в недвижимость дешево?

Сегодня мы расскажем вам об активе, с помощью которого можно инвестировать в недвижимость, диверсифицировать свой портфель и получать высокие дивиденды. Этот инструмент — REIT. В статье расскажем:

- каким он бывает;

- сколько можно заработать;

- когда его покупать.

REIT — что за зверь?

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости, который извлекает доход из строительства недвижимости, перепродажи и сдачи в аренду. Еще они могут покупать ипотечные бумаги. Полученный доход распределяется между акционерами фонда путем выплаты дивидендов. По закону такой фонд обязан направлять на дивиденды не менее 90% дохода.

На СПБ бирже вы можете купить акции разных REIT’ов. Покупая акцию, вы покупаете долю в недвижимости, которой владеет фонд, поэтому вложение в REIT — альтернатива приобретения недвижимости, у которой есть ряд преимуществ, таких как: диверсификация, ежеквартальные выплаты дивидендов, ликвидность, низкий порог входа.

Сразу скажу о минусе — это налогообложение REIT. По законодательству США с дивидендов акций фондов недвижимости вы заплатите налог 30%. Этот налог одинаков как для резидентов, так и для нерезидентов (нас с вами) и работает без исключений, даже если подписана форма W8-BEN.

Виды REIT

- Equity REIT (рентные, долевые) — строят/покупают объекты недвижимости, выступают управляющей компанией и получают доход от сдачи объктов.

- Mortgage REIT (ипотечные) — специализируются на прямом кредитовании и операциях с закладными на недвижимость.

- Hybrid REIT (гибридные) — совмещают первые два типа.

Большинство фондов недвижимости относятся к первому типу. Поэтому далее речь пойдет о них.

Долевые REIT

В свою очередь, долевые REIT делятся по типам недвижимости, которой они владеют:

- Office — различные типы офисных зданий и прилегающих территорий.

- Industrial — производственные площади, склады и другие помещения для промышленности.

- Retail — недвижимость для торговых компаний: магазины, аутлеты.

- Lodging — отели и базы отдыха.

- Residential — апартаменты для постоянного проживания или временного размещения.

- Timberland — лесные угодья. В том числе эти фонды занимаются заготовкой и продажей леса.

- Health care — больницы, поликлиники, офисы, лаборатории.

- Self-storage — склады самообслуживания для частных лиц, малого бизнеса и крупных предприятий.

- Infrastructure — различные виды инфраструктурных объектов: для сотовых сетей, проводной и беспроводной связи, передачи энергии.

- Data center — помещения для серверов.

- Specialty — театры и кинотеатры, казино, наружная реклама и т. д.

- Diversified — различные типы недвижимости, перечисленные выше.

Сколько можно заработать

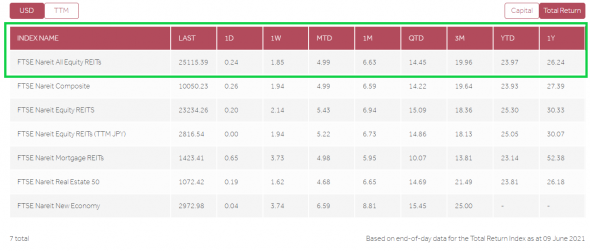

Для этого обратимся к агентству NAREIT, которое ввело серию индексов. Рассчитывает и публикует индексы фондов недвижимости FTSE Russell.

Источник: www.ftserussell.com/products/indices/nareit

И посмотрим на индекс FTSE NAREIT All Equity REITs. С начала года индекс вырос на 24% (YTD — 23,97) — это довольно внушительный результат. Основной драйвер роста акций фондов недвижимости — восстановление экономики, которое мы наблюдали с конца 1 кв. 21 и в текущем 2 кв. 21. Это и подтверждают цифры: за крайние 3 месяца индекс вырос на 20% (3М — 19,96%).

Я написал, что это внушительный результат, и вот почему:

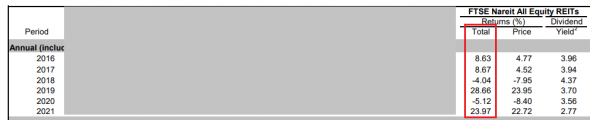

Источник: www.reit.com/sites/default/files/returns/DomesticReturns.pdf

За 6 лет (включая 2021) высокая доходность была лишь 2 раза: в 2019 (28,66%) и за 5м21 (23,97%). В 2019 рост обусловлен снижением ставки ФРС с 2,50 до 1,75%, а 2021 — восстановлением экономики.

Отрицательная динамика в 2018 (-4,04%) связана с повышением ставки ФРС с 1,5% до 2,5%, а в 2020 (-5,12%) — падение из-за пандемии.

Падение на повышении ставок и рост на снижении дает понимание, что REIT зависят от % ставок в экономике и имеют с ними обратную корреляцию, что делает их похожими на облигации.

Также фонды недвижимости, как мы писали выше, платят высокие дивиденды: не менее 90% от дохода, что делает дивидендную доходность акций похожей на купонный доход облигации.

Средняя дивдоходность за 5 полных лет (2016-2020) составляет 3,9% в долларах, что является хорошим показателем, принимая во внимание тот факт, что средняя дивдоходность индекса S&P 500 за 2016-2020 равна 1,9%.

Когда покупать

Мы увидели зависимость стоимости акций долевых REIT от % ставок (читай доходности 10-летних казначейских облигаций США), а т.к. мы ожидаем рост доходности UST10 во 2п21, то сейчас не лучшее время для покупки акций фондов недвижимости. Вероятно, уже в сентябре ФРС объявит о сокращении QE, что будет говорить о том, что экономика уверенно восстанавливается, и доходности облигаций США вырастут. Поэтому мы считаем, что осенью можно будет зайти дешевле.

В качестве примера можно привести случай, когда в 2013 году ФРС намекнула на ужесточение ДКП, акции долевых REITs снизились на 14% в течении 5 недель.

Статья написана в соавторстве с аналитиком Виктором Низовым

Относительно приличных REIT, не забываем про 30% налога, что по итогу сравняет доходность с дивидендными ETF. Теоретически можно инвестировать через иностранного брокера, но это ни чего не гарантирует, а с учетом неустанной борьбы ЦБ за светлое будущее россиянских инвесторов — чревато большой развлекухой…

Они используют плечо — недвижимость покупается с использованием заёмных средств — есть риск банкротства при заметном снижении цен на недвижимость!