Обзор облигационного портфеля PRObonds #1 (годовая доходность 13,2%) и календарь облигационных размещений

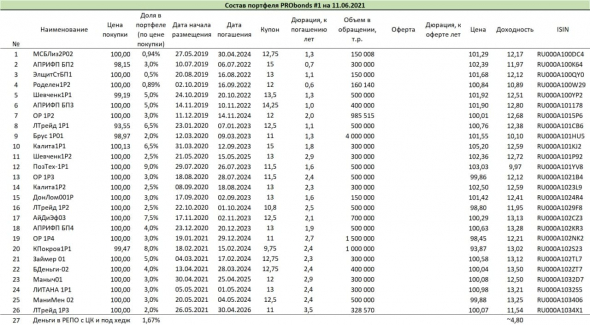

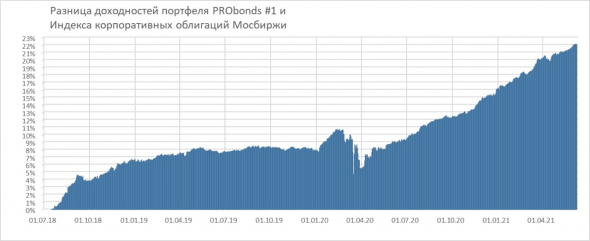

Российский облигационный рынок продолжает снижение, которое естественным образом добралось и до высокодоходного сегмента. С учетом коррекции цен бенчмарк сегмента индекс Cbonds-CBI RU High Yield с начала года вырос только на 3,5% (8,0% годовых). Облигационный портфель PRObonds #1 (сегодня сосредоточусь на нем) за этот же период времени дал 3,7% (8,3% годовых), укладываясь в общую логику рынка. За год (с июня по июнь) он вырос уже на 13,2%.

В течение июня мы не планируем новых размещений и, соответственно, именно новые выпуски в портфель добавляться не будут. Однако замены возможны. Сегодня Банк России объявит новое значение ключевой ставки. Если рост ставки спровоцирует панические продажи, часть более коротких и менее доходных позиций будет заменена на более длинные и потенциально более доходные. Аналогичный маневр совершался во второй половине марта прошлого года. В итоге, несмотря на глубокую февральско-мартовскую просадку, портфель по итогам всего 2020 года показал прирост выше 14%.

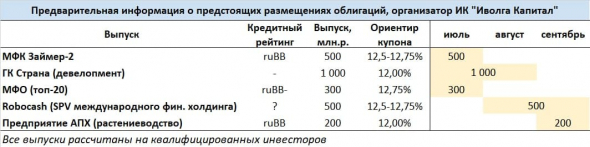

На перспективы новых размещений и новых бумаг в портфеле тоже смотрю спокойно или позитивно. Рынок тряхнуло, спрос резко снизился, конкурировать за него эмитентам придется более высокими купонными ставками. Так что потери на снижении цен более ранних выпусков будут компенсироваться повышенными купонами более поздних. Наверно, какое-то время премия высокодоходного сегмента к ключевой ставке и инфляции будет относительно низкой, но, думаю, это временно. Так, с начала года доходность портфеля PRObonds #1 только-только перекрывает инфляцию, однако, с учетом снижения цен облигаций, на данный момент дает перспективную премию к инфляции уже около 6,5%. Как только снижение цен закончится, а, думаю, это близкое событие, премия начнет отыгрываться.

Ориентиром годовой доходности для портфеля #1 остается 11%. Все операции портфеля низменно публикуются в открытом доступе до момента из совершения, и на предстоящей неделе операции возможны.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

когда имеет смысл проводить эту замену?? Например длинная выросла по доходности на 1% / на 2%… ??