Грааль забесплатно - максимально примитивная стратегия на американском рынке

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

- За последние 12 кварталов темп роста 25% случался не реже 8 раз

- На момент выхода отчетности компания входит в топ-10 компаний по капитализации, удовлетворяющих критериям выше

Вот и все.

Первый критерий – отсеиваем компании с низкими темпами роста.

Второй критерий – отсеиваем компании, который исторически растут медленнее, но разово показали высокие темпы (например, цикличные или сильно выросшие за счет эффекта низкой базы).

Третий критерий – единственно для того, чтобы ограничить количество бумаг в портфеле и не ребалансировать все каждый раз, когда какая-то компания добавилась или выбыла по итогам отчетности.

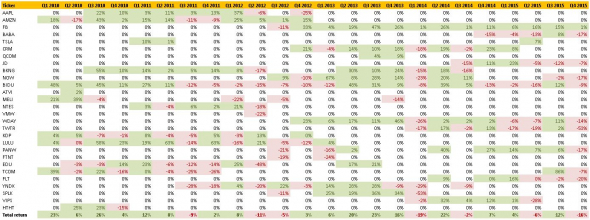

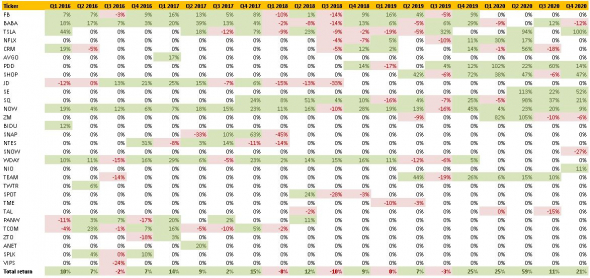

К сожалению, сейчас нет под рукой детального бектеста этого подхода по дням – он, конечно, был бы более корректным. Но даже по квартальным доходностям можно судить о том, что такой портфель опередил бы S&P500 и NASDAQ Composite на длинной дистанции. В 2010-2020 средние квартальные доходности составляли:

- У портфеля – 7.9% (важный дисклеймер – здесь под кварталом мы понимаем периоды между публикации отчетностей компаний, а не календарные кварталы!)

- S&P500 – 2.7%

- NASDAQ Composite – 4.0%

Несмотря на некоторые огрехи в сопоставимости данных, все равно видно, что составленный таким образом портфель растет существенно быстрее индексов. При более точном бэктесте результат был чуть ниже (отражал бы просадки внутри кварталов), но совершенно точно лучше, чем у индексов.

В чем фундаментальный смысл подхода? В том, что компании с ростом выручки >25% как правило улучшают показатели – операционную рентабельность, конверсию в денежный поток – лучше рынка. Быстрорастущие компании оцениваются по более высоким мультипликаторам, т.к. инвесторы ожидают, что $1 сегодняшней выручки приведет в будущем к большей стоимости, чем у стабильной зрелой компании.

Безусловно, у этого подхода есть много недостатков – есть риск купить переоцененные компании, есть риск высокой просадки (т.к. быстрорастущие компании скорее всего будут обладать высокой бетой). Последняя коррекция в акциях технологического сектора показала, насколько их стоимость чувствительна к самым небольшим изменениям ставок в экономике.

Но задача этой статьи – показать, что человек, который совершенно не хочет париться с анализом компаний и ломать голову над извечными вопросами «А не слишком ли дорого покупать?», «А не зафиксировать ли прибыль?» и «Может, пересидеть коррекцию?», вполне может зарабатывать на рынке существенно больше индексов и тем более депозитов, принимая инвестиционные решения исходя из двух публичных цифр – квартальной выручки и капитализации.

Ниже – состав портфеля и доходности позиций описанной стратегии на горизонте 2010-2020. Мы сознательно не включили в пример кризис 2008 г., т.к. данные по квартальным доходностям будут заведомо недооценивать глубину падения портфеля. По нашим оценкам, портфель потерял бы 50-60% на пике распродаж, что еще раз подчеркивает – описанный подход не является лучшей или рекомендованной нами стратегией! Но его можно использовать, если цель – получение доходности лучше рынка на длинном горизонте.

Но в последние три года результат оказался неутешительным. Не то что хуже индекса, но и, вообще, в минусе: