13 мая 2021, 17:46

ОФЗ с валютным хеджированием и итоговой доходностью около 4% годовых в USD (для временно свободных средств)

Допустим, что ИПЦ (индекс потребительских цен) в 2021г. будет 8,3% (в марте к февралю 100,7%, т.е. + 0,7% за месяц).

Доходность по НКД у ОФЗ 52001 = 1,7%

(из 52 серии, меньше всего дней до погашения — у ОФЗ 52001, т.е.

меньше диапазон курсовых колебаний, т.е. меньше возможная ошибка расчёта).

Понимаю, обвальщики мне напишут, что есть риск падения рынка, на котором падает все: акции ОФЗ, сырьё,

именно поэтому считал по ОФЗ с минимальным сроком до погашения.

ИТОГО: 10% годовых по ОФЗ.

Понятно, что ИПЦ (индекс потребительских цен) мы заранее знать не можем, для расчета сделал предположение.

На 90% покупаем ОФЗ 52001,

на 10% Si лонг (для хеджирования валютного риска с коэффициентом достаточности капитала = 1,5, т.е. плечо 10).

Например, курс USD / RUB за год не поменялся.

Тогда Вы потеряете на Si 4,75% (разница % ставок в 5,00% в России и 0,25% в США): да, ставки могут меняться, считаю для текущих ставок.

Тогда 90% капитала х 10% доход — 10% х 4,75% х 10 (плечо) = 9% — 4,75 = 4,25%.

Вычтем для ровного счета 0,25% на трансакционные издержки и возможное падение курсовой стоимости, получаем 4% годовых в валюте.

Да, инфляция USD выше 4%, но написал тут про именно временное хранение свободных средств.

Есть ещё неудобство по расчету НДФЛ:

фондовый рынок не сальдируется с валютными фьючерсами

(у них разные коды дохода).

Если считать в USD и нужно получить хоть какой — то доход с временно свободных средств.

4% годовых в валюте при ставке в США 0,25% — намного выше, чем по treasures.

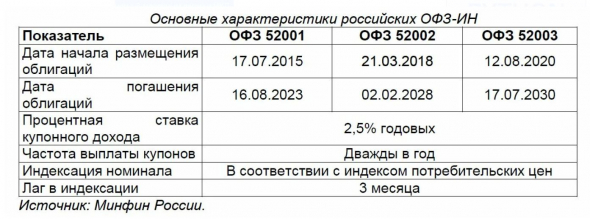

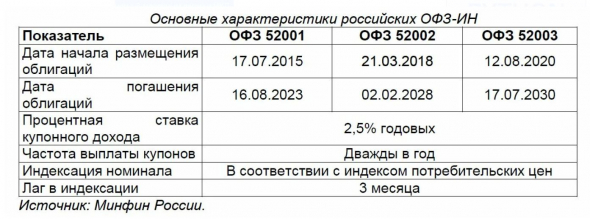

Для тех, кто не знает про ОФЗ 52 серии, объясняю.

Облигации ОФЗ 52 серии (с защитой от инфляции,

с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом и НКД,

доходность = рост номинала + НКД).

Таких облигаций выпущено 3: ОФЗ 52001, ОФЗ 52002, ОФЗ 52003.

Доходность за последние 1,5 месяца выше и,

если будет продолжаться рост индекса потребительских цен (ИПЦ), то

доходность ОФЗ 52 серии будет выше, чем по другим ОФЗ.

Цена = номинал х рыночная котировка в % + НКД.

Доходность ОФЗ 52 серии выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г. (курсовая стоимость 101,85%,

поэтому реальная доходность 1,7% годовых + ИПЦ (индекс потребительских цен).

Да, доходность — не 100% годовых.

Но хорошая тренировка для мозга и в разы выше доходности по коротким treasures.

Риск низкий.

Например, в carry trade тоже в % прибыль низкая.

Но, если сумма значительная, то в абсолюте прибыль может быть приличной.

C уважением,

Олег.

Доходность по НКД у ОФЗ 52001 = 1,7%

(из 52 серии, меньше всего дней до погашения — у ОФЗ 52001, т.е.

меньше диапазон курсовых колебаний, т.е. меньше возможная ошибка расчёта).

Понимаю, обвальщики мне напишут, что есть риск падения рынка, на котором падает все: акции ОФЗ, сырьё,

именно поэтому считал по ОФЗ с минимальным сроком до погашения.

ИТОГО: 10% годовых по ОФЗ.

Понятно, что ИПЦ (индекс потребительских цен) мы заранее знать не можем, для расчета сделал предположение.

На 90% покупаем ОФЗ 52001,

на 10% Si лонг (для хеджирования валютного риска с коэффициентом достаточности капитала = 1,5, т.е. плечо 10).

Например, курс USD / RUB за год не поменялся.

Тогда Вы потеряете на Si 4,75% (разница % ставок в 5,00% в России и 0,25% в США): да, ставки могут меняться, считаю для текущих ставок.

Тогда 90% капитала х 10% доход — 10% х 4,75% х 10 (плечо) = 9% — 4,75 = 4,25%.

Вычтем для ровного счета 0,25% на трансакционные издержки и возможное падение курсовой стоимости, получаем 4% годовых в валюте.

Да, инфляция USD выше 4%, но написал тут про именно временное хранение свободных средств.

Есть ещё неудобство по расчету НДФЛ:

фондовый рынок не сальдируется с валютными фьючерсами

(у них разные коды дохода).

Если считать в USD и нужно получить хоть какой — то доход с временно свободных средств.

4% годовых в валюте при ставке в США 0,25% — намного выше, чем по treasures.

Для тех, кто не знает про ОФЗ 52 серии, объясняю.

Облигации ОФЗ 52 серии (с защитой от инфляции,

с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом и НКД,

доходность = рост номинала + НКД).

Таких облигаций выпущено 3: ОФЗ 52001, ОФЗ 52002, ОФЗ 52003.

Доходность за последние 1,5 месяца выше и,

если будет продолжаться рост индекса потребительских цен (ИПЦ), то

доходность ОФЗ 52 серии будет выше, чем по другим ОФЗ.

Цена = номинал х рыночная котировка в % + НКД.

Доходность ОФЗ 52 серии выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г. (курсовая стоимость 101,85%,

поэтому реальная доходность 1,7% годовых + ИПЦ (индекс потребительских цен).

Да, доходность — не 100% годовых.

Но хорошая тренировка для мозга и в разы выше доходности по коротким treasures.

Риск низкий.

Например, в carry trade тоже в % прибыль низкая.

Но, если сумма значительная, то в абсолюте прибыль может быть приличной.

C уважением,

Олег.

Читайте на SMART-LAB:

Запускаем новый формат на Смарт-Лабе

Привет! На связи Сергей Алексеев (основатель Лайв Инвестинг Групп) и Иван Кондратенко (трейдер и ведущий Трейдер ТВ).

Мы временно захватили аккаунт Смарт-Лаба. Раз в неделю будем...

10:57

📄 Ресейл Инвест получил право проводить закрытые размещения акций

Банк России согласовал правила инвестиционной платформы Ресейл Инвест. Платформа сможет осуществлять деятельность в соответствии с требованиями законодательства Российской Федерации и...

04.03.2026

Портфель с фьючами требует кэш под отрицательную маржу. И план на случай кратного роста ГО.