Volume profile the insider's guide to trading / Профиль объема руководство инсайдера по торговле / Часть 1

Далее я буду излагать конспект со своими комментариями.

Введение

Автор рассказывает о своем жизненном пути и поясняет, что использование профиля объема не является волшебной пилюлей. Описанная им методика торговли подойдет далеко не всем, и он не беспокоится о том, что если много трейдеров начнут использовать его метод, то он перестанет работать. Поскольку «розничные трейдеры, такие как вы и я, составляют всего 3,5% от всех торговых объемов. Остальное-институты».

Price Action

Ценовое действие — это искусство понимания голых графиков без какого-либо индикатора. Это первое, чему я рекомендую научиться, прежде чем переходить к чему-либо еще. Это краеугольный камень, на котором стоят все остальные аспекты.

Есть одна вещь, которую я делаю совершенно иначе, чем в большинстве курсов по Price Action. Дело в том, что я не ищу свечных образований. Если бы я сравнил Price Action с чтением, то свечные образования были бы только отдельными буквами или отдельными словами. Однако ценовые графики и рынки говорят предложениями, а не отдельными буквами или словами. По этой причине я воспринимаю движение цены как непрерывный поток, и главное, что меня интересует, — это динамика цен.

Почему цена движется?

Ценой движет агрессия. Если цена идет вверх, то покупатели становятся более агрессивными. Если он идет вниз, то продавцы становятся более агрессивными. Иными словами, за движение цены отвечают рыночные ордера.

Полностью согласен на счет динамики цены и агрессии. Использует кто для идентификации агрессии такие индикаторы как Big Trade's; Cumulative Delta?

Кто двигает цену?

Примерно 80% всего объема валюты совершается только десятью финансовыми учреждениями. У них абсолютное большинство, они двигают и манипулируют ценой. Это их игра!

То же самое касается валют, основных криптовалют, акций, индексов… на рынке всегда доминируют, движутся и манипулируют несколько крупных институтов или финансовых групп.

Отслеживать данных участников рынка возможно через Ценовое действие и Объемы. Ценовое действие и объемы дают нам ключ к пониманию того, что делали институты, что они делают прямо сейчас и что они, скорее всего, будут делать в будущем.

Индикаторы

Стандартные индикаторы не способны предсказать будущее движение рынка, они констатируют только историческое развитие. Такие индикаторы работают только с двумя переменными: 1) время; 2) историческая цена.

Финансовые аналитики — это просто обычные ребята, которые идут на работу, делают свою работу, а потом идут домой. Получается так, что их работа состоит в том, чтобы делать одну глупую статью в день, чтобы накормить своих клиентов.

Эти клиенты, скорее всего, потеряют свои деньги в любом случае, так как большинство людей в этом бизнесе, так и делают. Таким образом, эти аналитики просто дают им стимул сделать еще немного торговли, чтобы брокер мог получить прибыль, принимая противоположные стороны сделок. Вот и все. Единственная цель индикаторов – заставить людей чувствовать себя более контролируемыми и подтолкнуть их к большей торговле.

Если вы используете, например, простой индикатор EMA (экспоненциальная скользящая средняя), чтобы помочь вам определить, в какую сторону идет тренд, то я действительно ничего не имею против него.

Однако, если вы строите стратегии на основе подобных индикаторов, пожалуйста, остановитесь. Это никогда не сработает. Поверьте, я испробовал оба конца этой веревки. Я был парнем, который перепробовал все индикаторы и день и ночь искал Святой Грааль. Позже я также был парнем, работающим на брокера.

В части использования индикаторов есть с чем поспорить конечно, но я этого делать не буду. Давно уже сделал вывод, что когда собеседник заявляет о бренности использования того или иного индикатора, то лучше молча с ним согласиться, а не вступать в бессмысленную перепалку.

Как определить институциональную активность с помощью ценового действия?

Место, значимое для институтов, должно быть значимым и для нас, потому что весь наш бизнес в основном основан на следовании за большими парнями.

Есть три основных признака институциональной активности, которые мы можем обнаружить с помощью ценового действия:

1. Боковая зона ценового действия

2. Агрессивная инициирующая активность

3. Сильный отказ (от более высоких или более низких цен)

Область бокового ценового действия

Одно из самых больших различий между розничными трейдерами (то есть нами) и институтами — это объем торгового капитала, которым мы управляем. Институты имеют чрезвычайные объемы капитала, и из-за этого у них есть проблема, которой у нас никогда не будет. Проблема просто в том, что у них слишком много денег. Если они хотят открыть большую сделку незамеченными, им нужно много времени, чтобы войти в свою позицию. Они намерены делать это медленно, незаметно, чтобы никто не понял, что они делают. Если им это удастся, они смогут войти в свою крупную позицию, не предупредив других участников рынка и не слишком сильно сдвинув цену.

Если бы, например, такое крупное учреждение, как Citi bank, начало быстро и агрессивно скупать огромные суммы евро, это вызвало бы большой ажиотаж и тенденцию.

В этом случае тренд не будет их другом, потому что они не смогут полностью войти в свою большую торговую позицию. По крайней мере, не по тем ценам, которые они хотели бы.

По этой причине институтам требуется много времени, чтобы незаметно войти в свои крупные позиции. Они стараются казаться мелкими инвесторами, которые случайным образом размещают на рынке множество относительно небольших позиций.

Единственный способ, которым они могут медленно и незаметно накапливать свои позиции, — это боковое ценовое действие. Там они могут отлично скрывать свою активность.

Итак, в следующий раз, когда вы увидите боковой канал ценового действия, не думайте, что это скучно и что там ничего не происходит. Скорее всего, вы ошибаетесь. Боковое ценовое действие — это место, где крупные институты готовятся к действию. Вот почему это так важно и почему это первое, что я ищу, когда анализирую любой график.

Ниже вы можете увидеть ценовой график, на котором я отметил все значимые области бокового ценового действия.

Позвольте мне теперь показать вам доказательство того, что большие торговые позиции были накоплены в этих боковых областях ценового действия. На рисунке ниже показан точно такой же график, но на этот раз с профилем объема. Вы можете видеть, что профиль является самым широким в тех местах, где находятся боковые зоны ценового действия. Это означает, что большая часть позиций была накоплена именно там.

Боковое ценовое действие-очень важное место на всех таймфреймах. Не имеет значения, используете ли вы 1-минутный график, 30-минутный график, дневной график или недельный график. Логика всегда одна и та же, и именно поэтому она так хорошо работает на всех таймфреймах.

Я анализирую графики чаще всего на 30-минутном таймфрейме (внутридневные сделки) и дневном таймфрейме (свинг-сделки).

Резюме: Ищите области бокового ценового действия. Это очень важные места, потому что институты накапливают там свои позиции. Всегда следите за такими областями, независимо от того, какой таймфрейм вы используете.

Агрессивная инициирующая активность

Агрессивная активность инициирования — это в основном значительное движение цены или тренд. Это вызвано агрессивными покупателями, которые толкают цену выше, или агрессивными продавцами, которые толкают цену ниже. Такого рода агрессивная покупка или продажа часто происходит после бокового ценового действия. Что происходит, так это то, что крупные институты наращивают свои позиции (в боковых областях), и когда они заканчивают с этим, они начинают агрессивно покупать или продавать, чтобы манипулировать и двигать цену в любом направлении, в котором они хотят. Вот как они зарабатывают деньги. Они медленно и незаметно наращивают свои позиции, а затем начинают тренд, чтобы сделать эти позиции прибыльными.

Когда цена движется в быстром тренде, у вас не так много времени для размещения более крупных позиций. По этой причине учреждения должны накопить свои позиции до переезда. Ниже приведены два типичных примера областей бокового ценового действия, за которыми следует агрессивная активность инициирования:

Сильные области инициации или области тренда важны, потому что они показывают нам намерения крупных финансовых институтов. Мы не можем видеть намерения в областях бокового ценового действия, но когда начинается тренд, мы знаем, были ли институциональные накопленные позиции длинными или короткими.

Если после зоны бокового ценового действия наблюдается сильный восходящий тренд, то мы знаем, что позиции, которые накапливали крупные институты, были длинными позициями. Если, с другой стороны, существует боковой канал ценового действия, за которым следует агрессивная распродажа (или нисходящий тренд), то мы знаем, что накопленные позиции были короткими позициями.

Помните, что сильные трендовые зоны или быстрые движения цен всегда вызваны агрессивными покупателями или продавцами. Именно агрессия институтов движет цену вверх или вниз.

Теперь вы знаете две важные части информации, которые дает нам рынок и которые мы всегда должны учитывать при анализе рынка. Это “боковое ценовое действие“ и “сильная инициация".“ Есть еще одна информация, которую дает нам ценовое действие и которую я нахожу чрезвычайно важной. Это “сильное неприятие".“

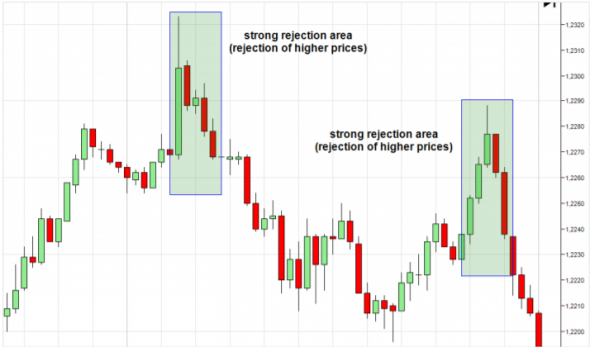

Сильный отказ (от более высоких или более низких цен)

Сильный отказ от более высоких или более низких ценовых уровней — это внезапный разворот цены. Этот паттерн создается, когда цена агрессивно движется в одну сторону, а затем быстро поворачивается и с той же агрессией и скоростью идет в другую сторону. Классическим примером может служить тип свечи, называемый «пин-бар»." Но пин-бар-не единственная визуальная форма сильного отказа. Есть много способов, как может выглядеть сильный отказ. Общим признаком для всех сильных отказов является агрессия и внезапное обращение вспять.

Что происходит, так это то, что одна сторона рынка (например, покупатели) агрессивна и двигает цену в одну сторону. Затем он сталкивается с другой стороной (например, с сильными продавцами), которая внезапно становится еще сильнее и еще более агрессивной. Таким образом, цена быстро меняется, и более сильная сторона берет верх. Область, где другая сторона взяла верх, очень важна, потому что она отмечает место, где сильные участники рынка агрессивно отвергли текущий курс действий и начали сильное контрдвижение. Это место важно для нас, потому что оно, скорее всего, будет защищено снова, если цена снова приблизится. Он становится новой зоной поддержки/сопротивления.

Вот несколько примеров сильных отказов:

Как вы можете видеть, нам не нужен пин-бар, чтобы определить агрессивное отклонение. Честно говоря, мне все равно, как выглядят свечи. Единственное правило состоит в том, что должен произойти внезапный разворот. Узоры свечей меня не волнуют. Причина этого в том, что они различны на разных таймфреймах. Сильный отказ должен быть виден на большем количестве таймфреймов, а не только на одном.

Помните, что мы анализируем ценовой «поток и агрессию», а не свечные паттерны.

Требуется некоторое время, чтобы распознать и распознать сильные отказы и отличить их от отказов, которые не столь значительны. Но через некоторое время вы сможете это сделать, и вы будете смотреть на диаграмму, и вы будете читать целые предложения, а не только отдельные буквы.

Помните, что места, где цена внезапно развернулась и изменила направление, очень важны.

Мы всегда должны следить за ними в нашем анализе ценовых действий.

Полная картина

Три признака ценового действия институциональной активности, которые я показывал вам ранее, по сути, являются ядром метода торговли, который я использую. Эти три самые важные вещи для меня, чтобы увидеть в каждой диаграмме. Они также являются первым, что я замечаю, когда смотрю на любой график. После некоторой практики вы сможете быстро распознать их, и весь процесс распознавания этих зон придет к вам совершенно естественно. А пока попробуйте активно искать эти области. Вы должны научиться визуализировать диаграммы в своей голове, чтобы выглядеть так:

Какие временные рамки следует использовать для выявления институциональной активности

Крупные финансовые институты работают по-разному и на разных временных интервалах. Они занимаются алгоритмической торговлей; у них есть трейдеры, которые занимаются внутридневной торговлей, свинговой торговлей, трейдерами, которые занимаются долгосрочными инвестициями, у них есть люди, которые занимаются хеджированием, конвертацией валют… они просто делают все это.

Крупные учреждения охватывают все временные рамки – от одной минуты до месячных временных рамок. Одна вещь, которая является общей для всех них, — это, как я уже говорил, большой объем капитала, которым они управляют. По этой причине мы можем определить институты на всех временных интервалах, потому что у них одна и та же проблема на всех временных интервалах — проблема наличия слишком большого количества денег для управления.

Это действительно хорошо для нас, потому что мы можем использовать одну и ту же методологию и стратегии для всех таймфреймов! Все стратегии, которые я покажу вам в этой книге, могут быть применены к любому таймфрейму, который вы хотите. Вам просто нужно скорректировать свой целевой показатель прибыли, стоп-лосс и объемы торговли, но в остальном все будет одинаково, потому что институты ведут себя очень похоже на всех таймфреймах.

у него там есть видос про использования VWAP.

как бы ничего нового, но один момент понравился.

это время начала баланса, для разных VWAP по времени.

общепринято, для дневных профилей и VWAP — это первый час(первые два получасовых профиля).он советует использовать пять часов.

надо будет потестить эту тему.