12 апреля 2021, 17:54

Опционы. Выбор дельты для дельта-хеджа

В последнее время тема выбора способа дельта-хеджа привлекает внимание публики.

Я решил использовать возможности своего софта и базу данных с целью сравнить различные подходы к решению этого вопроса.

Существует мнение, что классическая дельта плохо подходит для хеджа опционных конструкций.

Требуются поправки, учитывающие движение улыбки после изменения цены базового актива.

Обычно в анализ включают горизонтальное смещение улыбки, что выливается в полное или частичное использование sticky delta.

Реже говорят об учете вертикального смещения улыбки.

Популярны также разговоры о том, что при хедже греки должны быть фиксированы, чтобы избежать лишней торговли на дрожании улыбки.

В этом случае обычно используют некую усредненную или прогнозную форму кривых волатильности.

Я реализовал по своему эти подходы и выполнил их сравнительный анализ.

В данной статье не затрагиваются вопросы о поиске оптимального шага или лучшего таймфрейма для дельта-хеджа.

Эти темы, без сомнения, важные и интересные, заслуживают отдельного разговора и специальных расчетов.

Разговор пойдет именно о самом способе расчета дельты.

Мы рассмотрим частный случай почасового хеджирования, опционов только на индекс РТС и четырех опционных комбинаций.

Я предполагаю, что выводы не сильно поменяются при переходе к получасовому или дневному таймфрейму. Но это пока только предположение.

Я признаюсь, имеется неопределенность в сопоставлении методов, оценке их сравнительной привлекательности.

В этом посте в качестве критерия выступает конечная прибыль стратегии.

Вероятно, это правильно с точки зрения трейдера.

С другой стороны, смысл дельта-хеджа состоит в снижении неопределенности на ближайшее будущее.

Можно было бы сравнить дисперсию колебаний доходности, что, возможно, позволит прийти к более универсальным выводам.

Мои расчеты основаны на теоретической стоимости месячных опционов на индекс РТС с июня 2010 г. по июнь 2018 г.

В бэктесте один раз в месяц задается опционная конструкция и держится до экспирации с почасовым дельта-хеджем в основную торговую сессию. Рассмотрены проданный стрэнгл c позицией вида [0,-100,0,-100,0], зигзаг [0,-100,0,100,0], кондор [100,-100,0,-100,100] и бабочка [100,-200,100,0,0], смещенная на один шаг влево от центра. Все как в моем предыдущем посте. Все эти комбинации, кроме зигзага, характеризуются как правило отрицательной гаммой. По моему мнению, комбинации с отрицательной гаммой лучше хеджировать один раз в заданный промежуток времени, что позволит избежать убытков на контртрендовых движениях БА внутри интервала.

Рассмотрены следующие методы расчета дельты:

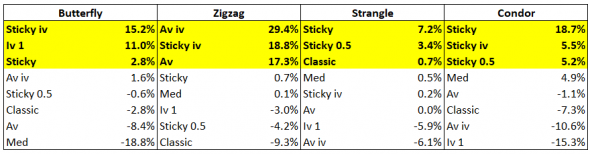

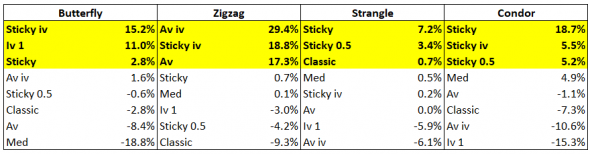

Цифры говорят о разнице доходности данной стратегии и средней доходности всех стратегий для данной комбинации.

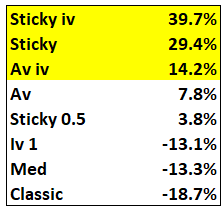

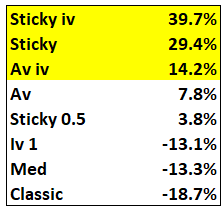

Также рассмотрим общий рейтинг подходов, выводимый из суммы показателей каждого способа.

Выводы:

Лучшими способами выбора дельты в рамках проведенного теста оказались метод Sticky delta, учитывающий горизонтальное смещение улыбки, а также метод Sticky Iv, учитывающий как горизонтальный, так и вертикальный сдвиг кривой волатильности. Реализацию этих методов с весами на языке c# можно посмотреть здесь.

Классический способ расчета дельты продемонстрировал показатели доходности хуже, чем прочие методы. Тем не менее, классический способ оказался сравнительно хорош при падении цены базового актива за счет как правило более высокой дельты, что привело к бОльшим продажам фьючерсов для хеджа.

У меня в тестах не получилось заметно улучшить показатели торговли с помощью медианной улыбки. Тем не менее, сама идея подхода предполагает множество способов реализации, так что не будем спешить с обобщениями. К тому же, подобный подход, только основанный на средних параметрах, в паре случаев оказался полезным.

Подход Iv 1, учитывающий только вертикальное смещение улыбки, сам по себе сработал не очень хорошо. Однако он показал себя неплохо в паре с методом Sticky delta в комбинации Sticky Iv. Возможно, так произошло случайно, пока у меня недостаточно данных для уверенных выводов. С другой стороны, более детальный анализ показывает, что Iv 1 дает хорошие показатели при снижении цены БА. Sticky delta при падении рынка функционирует не лучшим образом за счет меньшего количества фьючерсов, проданных в виде хеджа. Предположительно, страхующие свойства подхода Iv 1 сгладили и улучшили эквити метода Sticky delta. При падении базового актива волатильность путов по методу sticky delta снижается, по методу IV 1 — растет. Первый эффект сильнее, второй эффект слабее, но частично компенсирует первый. И, как мы видим, в результате иногда выходит хорошо.

Читайте также другие мои статьи на тему опционов.

Я решил использовать возможности своего софта и базу данных с целью сравнить различные подходы к решению этого вопроса.

Существует мнение, что классическая дельта плохо подходит для хеджа опционных конструкций.

Требуются поправки, учитывающие движение улыбки после изменения цены базового актива.

Обычно в анализ включают горизонтальное смещение улыбки, что выливается в полное или частичное использование sticky delta.

Реже говорят об учете вертикального смещения улыбки.

Популярны также разговоры о том, что при хедже греки должны быть фиксированы, чтобы избежать лишней торговли на дрожании улыбки.

В этом случае обычно используют некую усредненную или прогнозную форму кривых волатильности.

Я реализовал по своему эти подходы и выполнил их сравнительный анализ.

В данной статье не затрагиваются вопросы о поиске оптимального шага или лучшего таймфрейма для дельта-хеджа.

Эти темы, без сомнения, важные и интересные, заслуживают отдельного разговора и специальных расчетов.

Разговор пойдет именно о самом способе расчета дельты.

Мы рассмотрим частный случай почасового хеджирования, опционов только на индекс РТС и четырех опционных комбинаций.

Я предполагаю, что выводы не сильно поменяются при переходе к получасовому или дневному таймфрейму. Но это пока только предположение.

Я признаюсь, имеется неопределенность в сопоставлении методов, оценке их сравнительной привлекательности.

В этом посте в качестве критерия выступает конечная прибыль стратегии.

Вероятно, это правильно с точки зрения трейдера.

С другой стороны, смысл дельта-хеджа состоит в снижении неопределенности на ближайшее будущее.

Можно было бы сравнить дисперсию колебаний доходности, что, возможно, позволит прийти к более универсальным выводам.

Мои расчеты основаны на теоретической стоимости месячных опционов на индекс РТС с июня 2010 г. по июнь 2018 г.

В бэктесте один раз в месяц задается опционная конструкция и держится до экспирации с почасовым дельта-хеджем в основную торговую сессию. Рассмотрены проданный стрэнгл c позицией вида [0,-100,0,-100,0], зигзаг [0,-100,0,100,0], кондор [100,-100,0,-100,100] и бабочка [100,-200,100,0,0], смещенная на один шаг влево от центра. Все как в моем предыдущем посте. Все эти комбинации, кроме зигзага, характеризуются как правило отрицательной гаммой. По моему мнению, комбинации с отрицательной гаммой лучше хеджировать один раз в заданный промежуток времени, что позволит избежать убытков на контртрендовых движениях БА внутри интервала.

Рассмотрены следующие методы расчета дельты:

- Classic — обычная биржевая дельта;

- Sticky — обычная sticky delta;

- Sticky 0.5 — простое среднее обычной дельты и sticky delta. Идея использовать не чистую sticky delta, а частично с неким весом подразумевает, что улыбка ходит за базовым активом с неким лагом, игнорируя небольшие смещения БА. О смешении дельт с разными весами писал например Евгений Логунов. Мне тоже подобные мысли приходили в голову;

- Iv 1 — подразумевает вертикальный сдвиг всей улыбки по тангенсу текущего угла наклона улыбки в ATM. Протестировать этот способ меня подтолкнули идеи Старого Беса и tashik. Как я понимаю, однако, они в чистом виде данный способ не используют;

- Sticky iv — подразумевает учет как горизонтального сдвига, так и вертикального. По сути этот метод объединяет два подхода. Ссылка на мой код, реализующий эту идею с весами, которые можно менять, здесь;

- Med — этот способ использует идею Старого Беса взять параметры (SBCDE без А) биржевых улыбок и рассчитать от них медиану. Впрочем, мой подход сильно отличается от подхода Старого Беса. Я рассчитываю медиану только из прошлых улыбок, находящихся не дальше года от текущего момента. Все улыбки делятся на две группы согласно срокам до экспирации: меньше и больше двух недель. Медианы берутся только из подходящей подгруппы. В расчет зашита sticky delta, вертикальное смещение не учитывается;

- Av — этот способ аналогичен предыдущему, но считается среднее параметров, а не медиана;

- Av iv — здесь считаются средние параметры и учитывается вертикальное смещение улыбки.

Цифры говорят о разнице доходности данной стратегии и средней доходности всех стратегий для данной комбинации.

Также рассмотрим общий рейтинг подходов, выводимый из суммы показателей каждого способа.

Выводы:

Лучшими способами выбора дельты в рамках проведенного теста оказались метод Sticky delta, учитывающий горизонтальное смещение улыбки, а также метод Sticky Iv, учитывающий как горизонтальный, так и вертикальный сдвиг кривой волатильности. Реализацию этих методов с весами на языке c# можно посмотреть здесь.

Классический способ расчета дельты продемонстрировал показатели доходности хуже, чем прочие методы. Тем не менее, классический способ оказался сравнительно хорош при падении цены базового актива за счет как правило более высокой дельты, что привело к бОльшим продажам фьючерсов для хеджа.

У меня в тестах не получилось заметно улучшить показатели торговли с помощью медианной улыбки. Тем не менее, сама идея подхода предполагает множество способов реализации, так что не будем спешить с обобщениями. К тому же, подобный подход, только основанный на средних параметрах, в паре случаев оказался полезным.

Подход Iv 1, учитывающий только вертикальное смещение улыбки, сам по себе сработал не очень хорошо. Однако он показал себя неплохо в паре с методом Sticky delta в комбинации Sticky Iv. Возможно, так произошло случайно, пока у меня недостаточно данных для уверенных выводов. С другой стороны, более детальный анализ показывает, что Iv 1 дает хорошие показатели при снижении цены БА. Sticky delta при падении рынка функционирует не лучшим образом за счет меньшего количества фьючерсов, проданных в виде хеджа. Предположительно, страхующие свойства подхода Iv 1 сгладили и улучшили эквити метода Sticky delta. При падении базового актива волатильность путов по методу sticky delta снижается, по методу IV 1 — растет. Первый эффект сильнее, второй эффект слабее, но частично компенсирует первый. И, как мы видим, в результате иногда выходит хорошо.

Читайте также другие мои статьи на тему опционов.

Читайте на SMART-LAB:

Итоги января 2026 — слабое начало года

Данные Росстата по экономической активности за январь и недельной динамике инфляции, по мнению аналитиков «Финама», говорят в пользу продолжения снижения ключевой ставки Банком России на...

17:18

🚀 МТС Банк: про бизнес и портфель

Market Power задал несколько вопросов представителю банка. Публикуем его ответы. ➡️ Отчет компании разобрали здесь ❓ Вопрос МР: Каковы причины снижения непроцентного дохода в 2025 году?...

15:11

А хэдж, как я его понимаю — купил фьючерс, продал опцион в центральном страйке, и спи спокойно — при любом исходе внутренняя стоимость твоя. Ну, и прибыль с фьючерса, если пойдет в твою сторону.

Че-то я не понял преимуществ бабочек.

Фьючерс покупаем, опцион продаем, написал вроде. Читать умеете? Ну, трейдер пошел.))

Ну, ладно, я писать не умею.)) Исправил.

@broker25 , Здравствуйте,

Спасибо за интересный материал, есть один вопрос:

Логично выглядит что метод Sticky IV — это нужно тащить улыбку по себе же самой, то есть: например

цена на страйке 100 — IV на нем 30%, в это время на страйке 90 — IV 33%, при подсчете дельты на 90 страйке, смещаем всю улыбку на 10 пунктов в лево и поднимаем ее на 3%.

У вас же вводятся какие то веса, прошу обьяснить зачем?