Как потерять все на растущем рынке. История фонда Archegos («Вождь»), обернувшаяся потерями для крупнейших инвестбанков мира

Когда акции VicomCBS стали падать, фонду Archegos Билла Хвана «позвонили»

Когда акции VicomCBS стали падать, фонду Archegos Билла Хвана «позвонили»- Кто такие Archegos и Билл Хван

- Как инвестировал Archegos

- Что произошло на рынке

- Что случилось после маржин-колла

- Что это напоминает

Крах фонд Archegos Capital Management, спровоцировавший форсированную продажу акций на $30 млрд, от которых стали избавляться работавшие с ним инвестбанки, — явление в каком-то смысле закономерное. Фонд погорел на том, что, во-первых, не увидел, как изменилась рыночная ситуация в последние месяцы, а во-вторых — использовал кредитное плечо, которое сгубило не одного инвестора, и производные инструменты, которые Уоррен Баффетт как-то назвал оружием массового поражения.

Кто такие Archegos и Билл ХванИнвестфонд Archegos Capital Management — семейный офис, управляющий состоянием миллиардера Билла Хвана. Хван — один из так называемых «тигрят», вышедших из хедж-фонда Tiger Management Джулиана Робертсона. В 2001 г. Хван основал фонд Tiger Asia, который стал одним из крупнейших ориентированных на Азию хедж-фондов (на пике управлял активами на $5 млрд).

В 2012 г. Tiger Asia признал вину в инсайдерской торговле при операциях с акциями китайских банков. Чтобы урегулировать уголовные обвинения, Tiger Asia и Хван заплатили $44 млн.

После этого Хван превратил фонд в семейный офис и переименовал его в Archegos.

Хван, выходец из Южной Кореи, — христианин, публично говоривший о своей вере. По его словам, он жертвует деньги христианским церквям в США и Корее и инвестирует в компании, которые приносят пользу обществу. В интервью в 2018 г. он вспоминал, что был крупным инвестором в LinkedIn, которая, по его словам, помогает людям реализовать свой профессиональный потенциал. «Считаю ли я, что Богу это нравится? Конечно!» — говорил он.

Название Archegos взято из древнегреческого и означает «вождь». Используется, например, в Новом Завете в отношении Христа: «вождь спасения их» или «зачинатель их спасения» в разных переводах (Послание к Евреям, 2:10).

На сайте нью-йоркского Archegos, который сейчас не работает (но доступен в архиве), сказано, что фонд специализируется на инвестициях в США, Китае, Японии, Южной Корее. Команда фонда использует «дисциплинированный, основанный на анализе подход к выбору акций на базе фундаментальных факторов», ориентируется на «многолетний подход в инвестировании».

Среди ключевых ценностей фонда названы такие:

- высочайшее мастерство;

- добросовестность;

- изучать/делать/обучать;

- и др.

Я сокращаю количество относящихся ко мне денег, чтобы делать вещи, которые любит Бог. Я делаю это, потому что люблю Бога больше, чем деньги.

Билл Хван

основатель и согендиректор Archegos Capital Management (в интервью 2018 г.)

Как инвестировал ArchegosПо словам людей, знакомых с ситуацией в фонде, Archegos управлял активами примерно на $10 млрд, пишет The Wall Street Journal. Однако совокупный размер его позиций, которые с конца прошлой недели закрывали инвестбанки, приближается к $30 млрд. Все потому, что фонд инвестировал не напрямую в акции, а через производные — «свопы полной доходности», пишут WSJ и Financial Times.

Эти инструменты позволяют выделить на инвестицию лишь часть необходимой суммы, то есть получается маржинальная позиция — вложение с кредитным плечом. Инвестор за комиссию получает доступ к портфелю акций, которые держит банк, предоставляющий ему брокерские услуги. Соответственно, акции ему не принадлежат, но он получает доходы или убытки по этому портфелю, которые увеличиваются в разы из-за кредитного плеча.

Использование свопов в работе сразу с несколькими банками позволяло Хвану и его фонду сохранять анонимность. В США инвесторы должны публично сообщать, если их доля в компании превысила 5%. Владелец 10% акций уже считается инсайдером, к нему применяются дополнительные требования, в том числе в плане раскрытия информации. Между тем, доли Archegos в ряде компаний могли превышать 10%, сообщает WSJ.

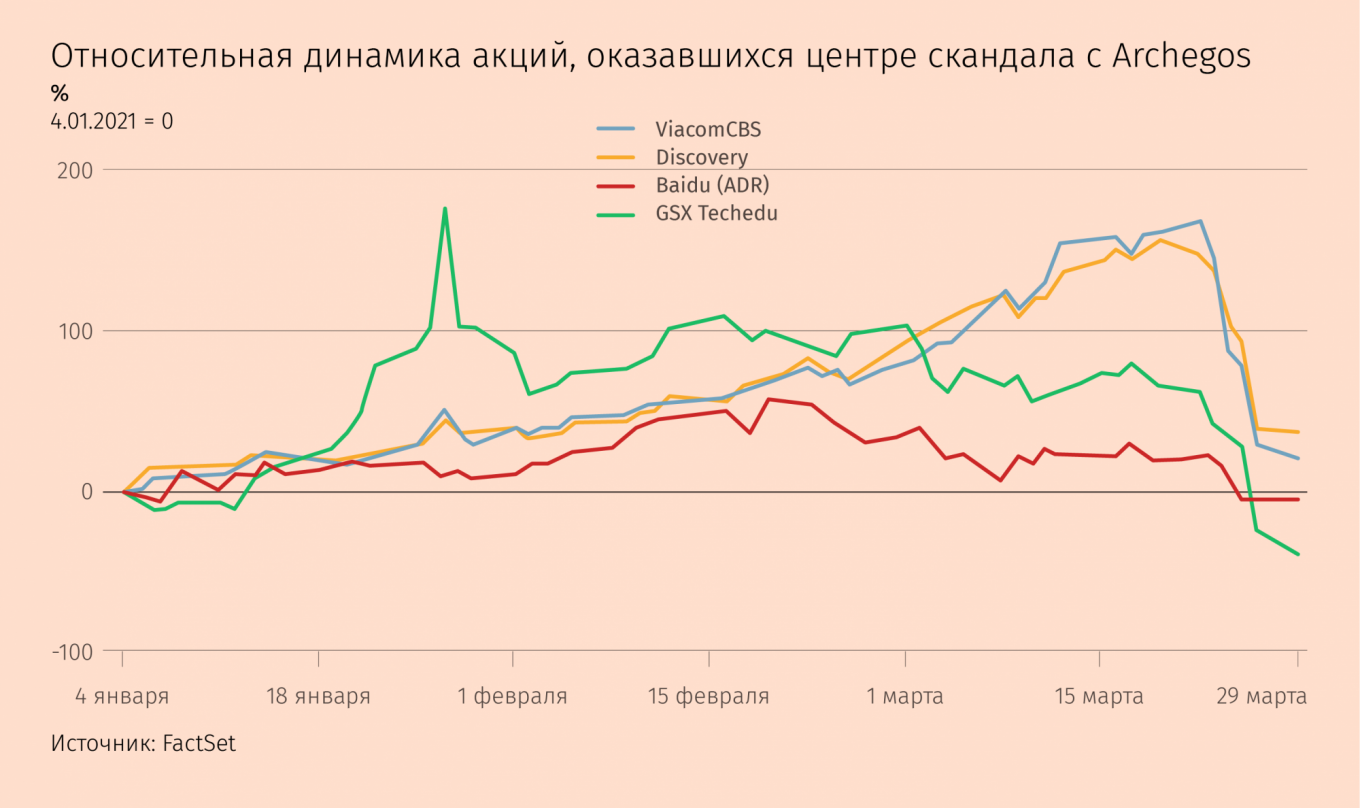

Что произошло на рынкеУ Archegos были крупные позиции в таких акциях, как американские медиакомпании ViacomCBS и Discovery, онлайн-магазин люксовой одежды Farfetch, а также в расписках китайских компаний, которые торгуются в Нью-Йорке, включая интернет-гиганта Baidu, образовательную онлайн-платформу GSX Techedu, Tencent Music Entertainment Group.

Акции Viacom, испытывавшей до пандемии трудности из-за сокращения аудитории, в результате слияния с CBS выросли за последний год в девять раз. Компании помог карантин, во время которого она быстро развернулся стриминговый сервис по подписке, чтобы привлечь запертых дома зрителей. По аналогичным причинам сильно выросли акции Discovery и других интернет-компаний.

Однако бумаги многих компаний, для которых пандемия и взрывной спрос на интернет-услуги оказались благом, начали быстро снижаться в январе — марте 2021 г. Инвесторы массово перекладывались из акций роста (бумаг компаний с быстрым ростом бизнеса) в акции стоимости, так как от ожидаемого восстановления экономики должны выиграть более традиционные компании, чей бизнес сильно связан с экономическими циклами и физической работой с клиентами. Уход из акций компаний, получивших разовую выгоду в ситуации, когда все сидят по домам, «неизбежно должен был вернуть [инвесторов] в реальный мир в 2021 г.», говорит Йон Триси, издатель инвестиционного бюллетеня Fuller Treacy Money.

ЭКОНОМИКА И ФИНАНСЫ

ЭКОНОМИКА И ФИНАНСЫПочему акции Apple, Tesla и компаний чистой энергетики подешевели на 20–30%

И чем их можно заменить в инвестиционном портфелеАкции технологических компаний, с которыми работал Archegos, стали снижаться еще в феврале; по мере их падения росли убытки фонда. Так, акции Baidu за месяц с середины февраля потеряли более 20%, еще сильнее с январского пика упали акции GSX Techedu.

Последним перышком, сломавшим спину верблюда, стало объявление ViacomCBS 22 марта о допэмиссии акций и конвертируемых облигаций почти на $3 млрд. Это решение, размывающее доли существующих акционеров, спровоцировало падение котировок и сильный рост убытков фонда, пишет WSJ со ссылкой на людей, знакомых с ситуацией. Чтобы компенсировать потери, Archegos стал сам продавать акции ViacomCBS, что еще сильнее толкало цены вниз.

После того, как Archegos получил первый маржин-колл, то есть требование внести денежные средства или ценные бумаги для компенсации потерь, и не смог его выполнить, его банки стали продавать акции крупными блоками. В результате цена бумаг ViacomCBS за неделю упала вдвое.

Правда, акции и ViacomCBS, и Discovery остаются в плюсе за период с начала года. То есть Archegos, игравший на повышение и этим способствовавший росту котировок, погорел на все еще растущем рынке.

Триси обращает внимание на недавний отчет брокерского подразделения Morgan Stanley (который наряду с другими инвестбанками обслуживал Archegos): там говорится, что длинные нетто-позиции по акциям медиакомпаний, включая ViacomCBS и Discovery, были «на максимуме с 2016 г.». То есть на их повышение играли многие хедж-фонды. Однако растущие рыночные процентные ставки, которые делают маржинальные позиции более дорогими, и продажа компаниями дополнительных акций по завышенным котировкам должны ударить по тем инвесторам, что работают с кредитным плечом, отмечает Триси. А перспективы дальнейшего роста бизнеса собственно медиакомпаний представляются ему туманными, поскольку люди все активнее покидают дома.

Что случилось после маржин-коллаХван пригласил представителей инвестбанков, предоставлявших фонду брокерские услуги, договориться об упорядоченном закрытии позиций, пишут WSJ и FT со ссылкой на знакомых с ситуацией людей. Брокерами были Credit Suisse, Goldman Sachs, Morgan Stanley, Nomura Holdings, UBS и Deutsche Bank. Но сразу после встречи некоторые банки стали сокращать свои позиции в акциях. Люди, знакомые с операциями, сказали FT, что Credit Suisse и Morgan Stanley продали небольшое количество акций.

А на следующий день, в пятницу 26 марта, Goldman Sachs стал уже предлагать участникам мирового рынка крупные пакеты акций, связанных с Archegos (такие блоки продаются с дисконтом к текущим котировкам). За ним последовал Morgan Stanley, и вдвоем они за один день реализовали бумаг примерно на $19 млрд. Человек, знающий размер потерь Goldman Sachs, назвал их «незначительными».

Банки, которые медлили, понесли серьезные убытки. По оценкам, Credit Suisse может потерять $3–4 млрд, а Nomura — $2 млрд; их собственные акции упали в понедельник на 14% и 16% соответственно.

ЭКОНОМИКА И ФИНАНСЫ

ЭКОНОМИКА И ФИНАНСЫCredit Suisse и Nomura могут потерять $5–6 млрд из-за проблем фонда Archegos

Фонд заигрался с кредитным плечом, спровоцировав массовые продажи акций в США и Китае многими инвестбанками«Когда распродаешь в пожарном порядке, то, если не выбежал первым, ты сгоришь, — сказал FT участвовавший в операциях банкир. — Чести у банков нет, тут вопрос в том, кто моргнет первым».

В понедельник банки продолжали продавать некоторые бумаги: акции ViacomCBS снизились на 6,7%, Farfetch — на 6,3%, GSX Techedu — на 18,5%.

Что это напоминаетВ связи с делом Archegos участники рынка вспоминают другие крупные провалы, связанные с хедж-фондами и инвестбанками, которые любят указывать на свою непревзойденность в деле сбора информации, касающейся инвестиций. Однако в случае с Archegos, как и в других, они, похоже, слишком долго не понимали, что занимают одни и те же позиции и дают крупное плечо одному и тому же инвестору.

«Ты можешь подозревать, что, может, этот человек проводит эту же сделку с группой других людей. Но всей совокупности не знает никто», — говорит Джей Дуэк, который в прошлом занимался трейдингом и риск-менеджментом в Goldman Sachs и Morgan Stanley, а сейчас консультирует банки и хедж-фонды (цитата по WSJ).

- Дуэк напоминает, как в 1998 г. из-за дефолта России и заморозки рынка форвардных контрактов «рубль-доллар» на грани краха оказался хедж-фонд Long-Term Capital Management. Масштаб проблем выяснился только тогда, когда представители ФРС США собрали банкиров в офисе фонда, чтобы сверить записи по операциям: оказалось, что у него были открыты позиции по всему миру на $1,25 трлн, а сам он потерял $4 млрд.

- Банкиры также сравнивают нынешнюю ситуацию с крахом инвестбанка Lehman Brothers в 2008 г., отмечает FT. Тогда многие контрагенты тоже осознали, что предоставленные ему крупные заемные средства создают чрезмерный риск (соотношение заемных средств к собственным у Lehman составляло 44 к 1), и стали закрывать позиции.

- Йон Триси проводит параллель с двумя хедж-фондами инвестбанка Bear Stearns, c проблемы которых понемногу начали вырисовываться масштабы кризиса в секторе субстандартной ипотеки в США. Весной 2007 г. выяснилось, что они потеряли все деньги инвесторов ($1,6 млрд) из-за обесценения вложений в ипотечные облигации. Летом стало известно, что из-за этих фондов британский банк Barclays лишился $400 млн. В августе 2007 г. закрылись связанные с ипотечными облигациями фонды BNP Paribas, и кризис было уже не остановить. «Nomura потерял на прошлой неделе $2 млрд, и это считается приемлемым убытком. Но если доходности облигаций продолжат расти, будут и более крупные крахи, просто они будут происходить не одновременно», — предупреждает Триси. Доходность 10-летних казначейских облигаций поднялась до 1,77% — максимума с января 2020 г.

Михаил Оверченко

m.overchenko@vtimes.io

Так кстати многие фонды торгуют. Ещё больше торговало таким стилем до краха доткомов.

Стратегия проста, закупаются акциями роста на витке экономической ресессии и усиливают позицию фьючами и опционами в момент импульса на пробой понижательного тренда. На Росте фиксят позы. Профит))

Вот вам и причинно следственная связь рыночных колебаний. Здесь же теория рефлексивности и тут же причина перегретости рынков после экономических бумов.