29 марта 2021, 17:13

Подорожание недвижимости или как я для себя решил вопрос - "покупать или не покупать".

Тема недвижимости всегда актуальная, многие «аналитики» пишут о росте цен.

Рост цен действительно есть, но тут вопрос, что считать за рост цен.

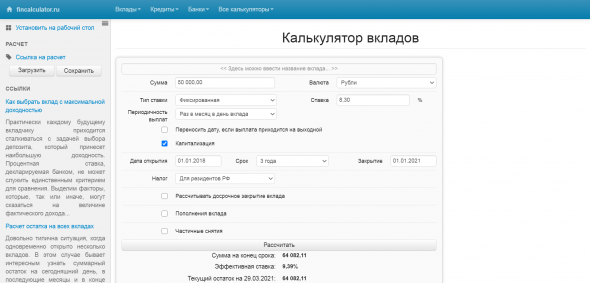

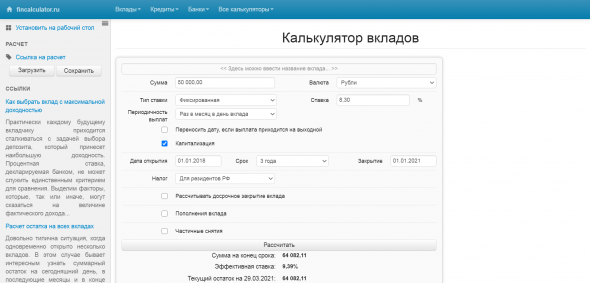

Я сделал проще. Мониторю цену актива каждый год и добавляю доходность от пассивных инвестиции (ОФЗ и вкладов).

Таким образом в моей провинции, цена метра была 50 тыс за квадрат в 2018 году.

Доходность рублевых вкладов 10+ 8+ 7 =25% или средняя 8,3% годовых.

В итоге себестоимость метра на 1 января 21 года составляет 64 тыс руб.

Цена на рынке новостроек на текущий момент составляет около 60 тыс за квадрат. Таким образом лично для меня актив подешевел.

Другое дело, что квартира это больше пассив, поэтому особого желания в него лезть нет.

Аналогично отслеживаю себестоимость и других интересующих меня активов, т.к для меня важно зайти в актив без убытка.

Особенно в бакс, как основную валюту сбережений.

На сегодняшний день себестоимость бакса с 2014 года составляет порядка 150 руб.

При рублевой ставке ниже 10% доходность рублевых накоплений не отбивает курс бакса.

Таким образом, пр текущих доходностях планомерно, лесенкой захожу в бакс на долгосрок.

При этом пока курс бакса ниже 150 руб убытка я не понес.

По мимо бакса еще голубые фишки, золото, комерч недвижимость и крупные покупки. Веду таблицы, мониторю цены.

Вплоть до продуктов питания. Закупаю оптом поэтому цены тоже приходится отслеживать.

Например

Свинина полу туши 2018 год 220 руб, сейчас 205 руб. Как ни странно, но это факт.

Молоко 25 руб, сейчас 36 руб. Себестоимость 32 руб.

Фрукты. 50 руб, сейчас 70 руб. Себестоимость 64 руб. и тд.

Убыток хоть и есть, но он не критичен. По ценам, это оптовые цены, вероятно в рознице они выше, я в магазины не хожу.

Дополнительно, не нужно забывать фактор инфляции. Скажу сразу, недвижимость в провинции рублевую инфляцию не отбивает. Вывод на основе расчетов.

Ну а «аналитикам» не плохо бы научиться считать, учитывать фактор себестоимости актива и не нагнетать бурю в стакане воды.

Если я получаю убыток по активу, в который не успел войти, он для меня становится не интересен. Вплоть до момента пока не выхожу на себестоимость. Данное поведение помогает брать актив близко к лоям, т.к за ростом всегда следует падение или коррекция либо стабильность.

По мимо этого, не стоит забывать и то что пока цена актива стабильна инвестор получает убыток.

Таким образом 20% доходности за 3 года разбиваются простым расчетом на калькуляторе и пониманием, что не отбилась даже ставка ОФЗ.

Доходность нужно считать годовую, это аксиома.

Все эти «100% за 40 лет», «20% за 3 года» меня лично не впечатляют.

Странно что приходится объяснять данную аксиому многим знакомым.

Рост цен действительно есть, но тут вопрос, что считать за рост цен.

Я сделал проще. Мониторю цену актива каждый год и добавляю доходность от пассивных инвестиции (ОФЗ и вкладов).

Таким образом в моей провинции, цена метра была 50 тыс за квадрат в 2018 году.

Доходность рублевых вкладов 10+ 8+ 7 =25% или средняя 8,3% годовых.

В итоге себестоимость метра на 1 января 21 года составляет 64 тыс руб.

Цена на рынке новостроек на текущий момент составляет около 60 тыс за квадрат. Таким образом лично для меня актив подешевел.

Другое дело, что квартира это больше пассив, поэтому особого желания в него лезть нет.

Аналогично отслеживаю себестоимость и других интересующих меня активов, т.к для меня важно зайти в актив без убытка.

Особенно в бакс, как основную валюту сбережений.

На сегодняшний день себестоимость бакса с 2014 года составляет порядка 150 руб.

При рублевой ставке ниже 10% доходность рублевых накоплений не отбивает курс бакса.

Таким образом, пр текущих доходностях планомерно, лесенкой захожу в бакс на долгосрок.

При этом пока курс бакса ниже 150 руб убытка я не понес.

По мимо бакса еще голубые фишки, золото, комерч недвижимость и крупные покупки. Веду таблицы, мониторю цены.

Вплоть до продуктов питания. Закупаю оптом поэтому цены тоже приходится отслеживать.

Например

Свинина полу туши 2018 год 220 руб, сейчас 205 руб. Как ни странно, но это факт.

Молоко 25 руб, сейчас 36 руб. Себестоимость 32 руб.

Фрукты. 50 руб, сейчас 70 руб. Себестоимость 64 руб. и тд.

Убыток хоть и есть, но он не критичен. По ценам, это оптовые цены, вероятно в рознице они выше, я в магазины не хожу.

Дополнительно, не нужно забывать фактор инфляции. Скажу сразу, недвижимость в провинции рублевую инфляцию не отбивает. Вывод на основе расчетов.

Ну а «аналитикам» не плохо бы научиться считать, учитывать фактор себестоимости актива и не нагнетать бурю в стакане воды.

Если я получаю убыток по активу, в который не успел войти, он для меня становится не интересен. Вплоть до момента пока не выхожу на себестоимость. Данное поведение помогает брать актив близко к лоям, т.к за ростом всегда следует падение или коррекция либо стабильность.

По мимо этого, не стоит забывать и то что пока цена актива стабильна инвестор получает убыток.

Таким образом 20% доходности за 3 года разбиваются простым расчетом на калькуляторе и пониманием, что не отбилась даже ставка ОФЗ.

Доходность нужно считать годовую, это аксиома.

Все эти «100% за 40 лет», «20% за 3 года» меня лично не впечатляют.

Странно что приходится объяснять данную аксиому многим знакомым.

Читайте на SMART-LAB:

✅ Займер сменил статус на МКК

Теперь компания зарегистрирована в ЕГРЮЛ как ПАО МКК “Займер”. Эта перерегистрация стала логичным следствием процесса смены вида МФК “Займер” на МКК, который был запущен в декабре 2025 года. 📌...

22.01.2026

АКРА подтвердило кредитный рейтинг ПАО «ЭсЭфАй» на уровне AA-(RU)

Рейтинговое агентство АКРА подтвердило кредитный рейтинг ПАО «ЭсЭфАй» на уровне AA-(RU) со стабильным прогнозом. Рейтинг обусловлен агрегированной оценкой качества портфеля инвестиций,...

22.01.2026

А те, кто купил квартиру весной-летом-осенью 2020 — получили +20% к стоимости не думая и не анализируя.

Помнится, тут смарлабовцы жаловались, почему в России ипотека такая дорогая? В Европе же вон, 3%!

Ну вот.

Пока сделали 6,9%.

И тут же все метнулись покупать, пока остальные клювом щелкали.

Сразу видно, нищает народ, кушать нечего, квартиры на последние гроши покупают.

как считали ??

Я обычный средний человек, обыватель.

Если я не в курсе, значит и другие средние люди, обыватели, не в курсе.

Поэтому повторяю:

А теперь эти простые средние люди просто купили квартиры и получили +20%.

Пока трейдеры бла-бла-бла.