Нет интереса к ОФЗ: на первичных размещениях покупают только гос. банки, про рубль: корреляция RGBI, индекса Мосбиржи и USD/RUB

На сегодняшних размещениях Минфин предложил классических 2 выпуска:

4-летний ОФЗ-26234

10-летний ОФЗ-26235

ОФЗ-52003 (ОФЗ с защитой от инфляции).

Всего удалось привлечь 62.2 млрд. рублей

(итого с начала года – 420 млрд. рублей, при плане в 1 трлн.).

По сути, на первичных размещениях остаются одни госбанки.

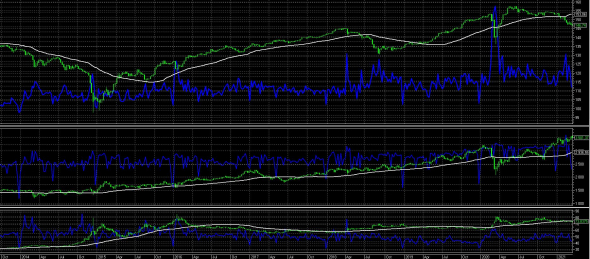

3 графика по недельным, сверху вниз: RGBI, индекс Мосбиржи, USD_RUB.

У кого есть желание, можете в excel посчитать коэффициент корреляции (в excel формула есть).

Это интересно.

Раньше на циклах роста ставок и, соответственно, падения облигаций, рубль слабел.

Думаю, сейчас произойдет то же самое, но с запаздыванием (запаздывание может длиться и несколько месяцев).

Причина запаздывания: облигации в 2020 — 2021 годах

стали падать намного раньше, чем произойдет рост ставок.

Индекс облигаций — опережающий индикатор рынка акций.

С уважением,

Олег.

Минфину не «удалось привлечь», а Минфин столько и выставил на продажу. Распродав все.

Дохи на ОФЗ вполне рыночные. Так что туда идут покупать не только госбанки. Однако, безусловно, основными покупателями являются они.

И не надо искать корреляцию между рублем и ценами на фондовые активы.

Везде идеи сейчас разные.

Акции — корреляция с Сипи

Облиги — корреляция с трежерис

Рубль силен на крепком текущем счете...

Правильно еамисал.

По объему заимствований, пока отставание от плана размешений ОФЗ.

Если у на с Вами разные мнения по поводу рубля, то не обязательно ставить друг другу двойки.

Откровенно, вы пишете о том, в чем не до конца разбираетесь.

Потому просто поправляю ваши ошибки.

Итак, на аукционах продали все.

Минфин уже фактически снизил свой план по заимствованиям на сумму неразмещенных бюджетных остатков за прошлый год.

Основной драйвер движения офз на текущий момент — стоимость трежерис, а не сила/слабость рубля.