Почему активно снижается золото и причем здесь реальная процентная ставка?

Европейские рынки растут вместе с американскими фьючерсами на индексы акций, так как недавний фактор ослабления – коррекция на рынках суверенного долга, отходит на второй план. На первый план возвращаются темы глобальной экспансии, бычьего рынка в сырьевых товарах, бюджетного импульса в США.

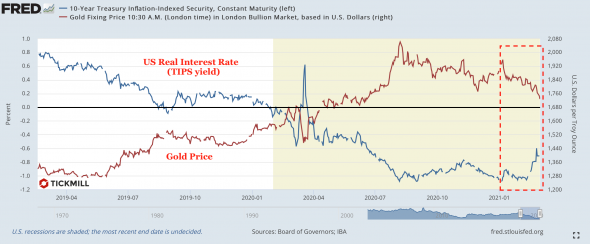

Доходности бондов США и Германии после короткого периода стабилизации вновь растут, так как местные ЦБ стоят на своем и не собираются сдерживать тенденцию. И не мудрено ведь на самом деле в последние несколько недель в бондах происходит весьма желанная для центральных банков динамика — растет реальная процентная ставка. Обычно это ассоциируется с «качественным» ростом экономики, повышением производительности. До середины февраля основной вклад в рост номинальных ставок делали инфляционные ожидания, что могло беспокоить ЦБ, но затем подключилась реальная ставка и сразу стало поспокойней. Кстати, поэтому обрушилось и золото, так как рост реальной ставки означает для него повышение альтернативных издержек (упущенной выгоды от владения альтернативным доходным активом c похожим уровнем риска):

Золото отрицательно коррелирует с реальной процентной ставкой, поэтому и снижается.

Хотя реальная ставка подросла, она, как мы видим, еще глубоко в отрицательно зоне. Она на историческом минимуме. Ей есть куда расти. Ожидания того, что рост ставки продолжится сохраняются, так как считается, что мы только в начальной фазе подъема экономики, соответственно связанный с этим тенденции на долговом рынке могут только зарождаться. Это должно иметь негативные последствия для привлекательности золота по крайней мере следующий квартал или два.

Европейский индекс STOXX 600 растет третью торговую сессию подряд, а британские активы оптимистично отреагировали на решение правительства продлить выплаты потерявшим работу в результате локдаунов.

Печальные коррективы в историю с экспансией внесли данные по розничным продажам и безработицы Германии. Прогноз роста ключевой статьи потребительских расходов не оправдался – продажи упали на 4.5% в месячном выражении, против прогноза в +0.3%. Ожидалось также, что число безработных сократится на 13К, однако безработных наоборот стало больше. Случился еще один мини-шок в ожиданиях по самой крупной экономике ЕС, что рисует неясные перспективы по европейским активам. Фондовые индексы Европы пока игнорируют ухудшение в данных, но надолго ли? Бундесбанк в своем отчете в среду заявил, что ожидает заметное понижение экономической активности в первом квартале.

Европейская валюта испытывала трудности с ростом на фоне негативных данных и сильные экономические перспективы США ставят под угрозу идею, что доллар ослабнет на грядущем росте денежного предложения в США из-за фискального стимула, так как контрсилой может выступить приток инвесторов в американские активы, которые из-за экспансии могут предлагать сейчас большую ожидаемую доходность. Трудовая статистика по США в пятницу даст больше информации о скорости и направлении восстановления экономики США, но следует внимательно следить за зарождающейся тенденцией в долларе, так как она имеет все шансы развиться в длительное укрепление доллара.

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки