Разумный инвестор. Реверс

Сегодня опять про диверсификацию, а также о планах; и последние новости по портфелю.

В январе 2021 г.:

-покупал КуйбышевАзот ао.

-продал Варьёганнефтегаз ап.

Не совсем, как я планировал месяц назад в Разумный инвестор 2021, а точнее совсем не по плану. Но на то были объективные причины, рынок вырос достаточно бодро в январе выше 3300-3500 п. и я остановил покупки в принципе.

Однако КуйбышевАзот еще купил, так как заметил, что при росте цен на газ, капролактам и карбамид, а это важные товары для компании – акции не особо реагировали. Я покупал по 157-165 руб., и потом уже после разгона РДВ и сдувания взял еще по 162 руб.

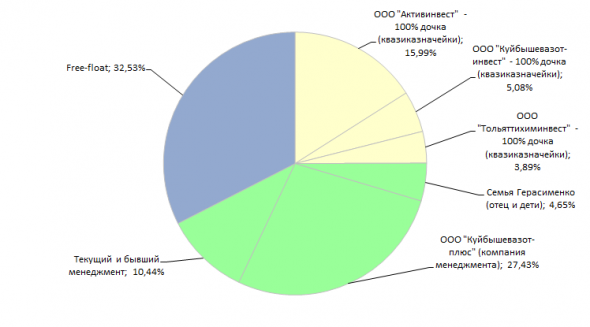

Посмотрел, что пишет РДВ про КУАЗ, так всё правильно, актив дешевле аналогов, рост цен на газ ему на руку, а также рост цен на карбамид. Есть, правда, у них неточность: они не знают о квазиказначейском пакете акций, считая его собственностью руководства компании.

Данные на конец 2019 г., доля семьи Герасименко к сегодняшнему дню только увеличилась, регулярно покупают.

Но в целом, это поветрие с разгонами, в КУАЗе мне только мешает. Лучше пусть акции вырастут из-за роста экономических показателей, улучшения корпоративного управления и выплаты дивидендов, а не из-за «стада хомячков».

Еще, как бы Илон не написал про КУАЗ, и тогда вообще беда, но это когда ему разблокируют твиттер, мировой РДВ поднимет в космос их точно)))

Моя позиция в КуйбышевАзоте с начала года увеличилась с 15 до 20 тысяч акций. Пока на этом остановлюсь. Это позиция номер 1 в моем портфеле. 20000 акций, если вычесть квазиказначейский пакет, то у меня уже доля 0,0112%в уставном капитале, т.е. даже немного больше 1/10000 химического завода принадлежит мне.

К пятнице 5 февраля 2021 г. котировки КУАЗа опять пошли рост и закрылись около 177 руб.

И кстати, если сравнить последние пару лет и начало 2021 года — обороты начали расти.

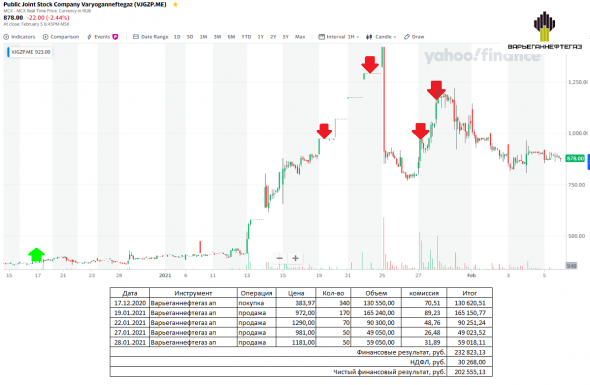

Продажа Варьёганнефтегаз ап

Это моя радость и печаль. Радость, что так быстро и хорошо выросла, чистая доходность +155% за месяц. Ну, сказка.

Поднял 200 тр, спасибо судьбе, что хорошие люди вовремя навели на эту идею.

А печаль, что именно так быстро, не успел сформировать хорошую позицию. Вот после ВНГ, еще раз подтвердились мои мысли, что больше таких позиций в 50, 100 или 250 тр не надо иметь, если инвестируешь, то инвестируй нормальные суммы, будут лимиты — 500, 1000 или 2500 тр. Не успеваю за ростом счета))

По Варьёганнефтегаз, хоть сделка и прошла, а по оферте по сей момент, нет информации. Акции на бирже туда-сюда колошматит дальше.

Я не часто что-то продаю в своем портфеле, больше привык покупать и держать годами, но бывает и так.

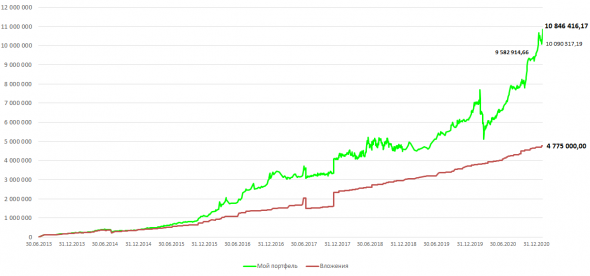

Счет опять на ист. хаях.

На конец 2020 года СЧА портфеля равнялась9,6 млн руб., потом в январе 2021 г., большей частью на разгоне КУАЗа РДВ, правда, и всё остальное росло, счет прибавил 1 млн руб., но к концу января сдулся на 600 тр до10,1 млн, и вот за первую неделю февраля стремительный ростк 10,8 млн руб. Так что, с начала 2021 годапрофит +1,2 млн. Ну, супер!

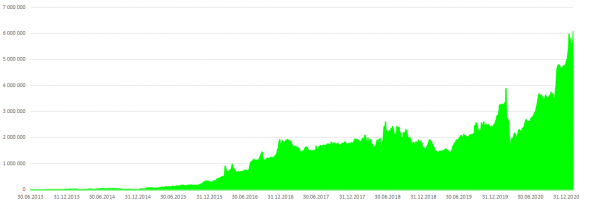

Совокупная прибыль уже достигла 6 млн руб. за всё время проекта.

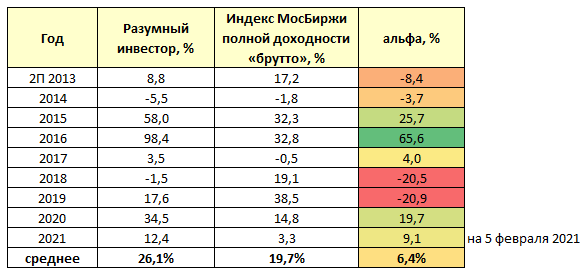

Альфа в 2021 уже хорошая, дальше надо чтобы было еще лучше.

По отдельным активам спасибо, кто обеспечил основной прирост: Система (+22%), КуйбышевАзот ао (+13,8%), Варьёганнефтегаз ап (+155%), НОВАТЭК (+9,3%) и ЛУКойл (+10,6%).

Система и в прошлом году хорошо мне дала, и в этом.

Теперь подошел к главному, про диверсификацию и реверс.

Баффетт говорил: «Диверсификация нужна инвестору, который ничего не знает, она не нужна профессионалу. Если вы профессионал и уверены в себе, тогда я бы посоветовал концентрацию. Для всех остальных, если это не ваша основная деятельность — диверсифицируйте по-максимуму. Если же вы что-то понимаете, то смысла в диверсификации нет никакой. Безумие вкладывать деньги в двадцатую акцию вместо первой. Чарли и я инвестировали большую часть жизни всего в пять позиций. Если бы я управлял 50, 100, 200 миллионами долларов, то я бы поместил 80% денег в 5 основных позиций, при этом 25% денег вложил бы в основную позицию».

80% в пять позиций!

После моего освобождения из башни Азкабана и возможности покупок любых активов, я пустился во все тяжкие, — портфель стал насчитывать более 30 активов. Что всё-таки не совсем правильно, распыление вредит доходности. У меня была крупная ставка на Систему, и она сработала, но она бы еще лучше сработала, если бы я поставил еще больше. Так что я с Мангером и Баффеттом согласен на все сто.

Конечно, я больше не буду покупать один актив на 70%, но лучше здоровая концентрация, чем диверсификация.

Месяц назад у меня был план такой: «Сейчас до мая 2021 года я формирую портфель согласно плану выше, довожу плечо до 3 млн руб., а далее начинаю его сокращать до нуля. Сокращать буду за счет регулярных инвестиций, дивидендов и продаж части позиций. До конца 2022 года плеча не будет.

Пользоваться плечом в дальнейшем буду лишь в моменты просадок рынка на 10%-15%-…-30% от локальных хаев, закрывая потом плечи также за счет новых инвестиции или дивидендов».

Фактически я уже в январе довел плечо до 3 млн руб., но продав ВНГ ап, оно откатилось до 2,7 млн руб. сейчас. Так что в этом свой план я уже выполнил раньше срока))

Сейчас за 1 день плечо мне обходится в 975 руб. Достаточно накладно, 350 тр в год отдавать брокеру, как-то жалко.

Дальше я планировал сокращать его до конца 2022 года. И вот тут произошли изменения!

В январе я перенёс COVID-19, более-менее в лёгкой форме, правда, последствия в виде слабости, синусита и головной боли остались. Пролежал после новогодних каникул еще три недели на больничном дома. И коронавирус мне шепнул, что «может, Сашка ты перестанешь копить, и начнешь уже тратить» ))

Был момент, что задумался, а если сейчас умру, а зачем я накопил 10 млн руб.?!)))

В итоге мой план изменился – я планирую продажу активов на 3 млн руб. и их вывод со счета на потребление, хочу улучшить жилищные условия, буду покупать новую квартиру. Еще год назад я думал об этом, но пандемия и смена работы помешали. Сейчас хороший момент, чтобы начать жить))

Так что первая стадия проекта Разумный инвестор завершена. Сначала ты кормишь портфель, потом он кормит тебя. Если в предыдущие 7,5 лет мне удалось проинвестировать почти 5 млн руб., то в следующие 7,5 лет регулярные инвестиции будут чередоваться выводами и по итогу нетто-приток новых средств скорее всего будет равен нулю. Норму средств, направляемую на инвестиции, я значительно сокращу, буду больше потреблять. Мой FIRE закончился.

Если сравнить с предприятием, то период огромной инвест.программы завершен и теперь акционеры смогут насладиться дивидендами.

Но в любом случае рабочий капитал на данный момент это 8-11 млн руб., с этим и буду работать. По факту новые вложения уже очень малы относительно капитала, и всё логично, что начинается новый этап. Просто я хотел еще 2 года подождать, но зачем ждать, если уже всё можно))

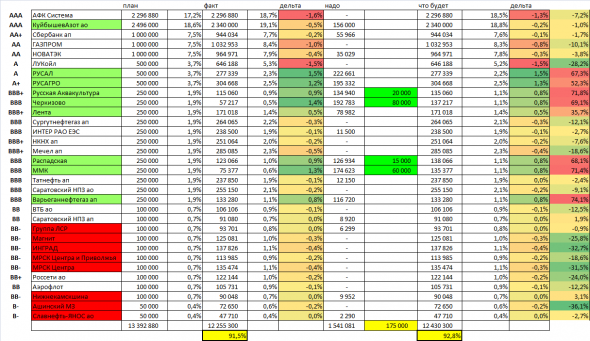

И плюс сразу решу вопрос с концентрацией. Продам большое число позиций, оставив лишь самые-самые лучшие 8-12 акций. Свой выбор я уже сделал.

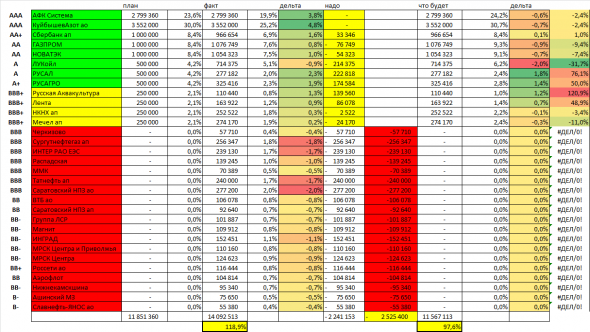

Еще месяц назад план был такой

Хотел покупать РусАкву, Черкизово, РУСАЛ, Распадскую и т.д., то сейчас это уже план продаж, новые покупки по тем бумагам, где лимиты не исчерпаны, пока заморожены.

Вот такой реверс…

В будущем, не исключено, что куплю опять, проданные акции. Их продажа не означает, что они плохие или бесперспективные, просто они не попали в топ-12. Да и по оставшимся позициям есть планы покупок и увеличения лимитов (СБЕР, РУСАЛ и РУСАГРО в первую очередь).

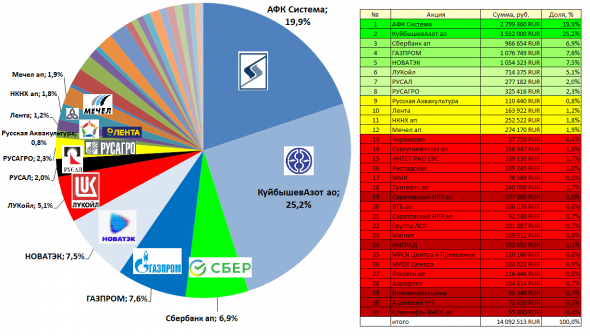

Портфель на 5 февраля 2021 г.

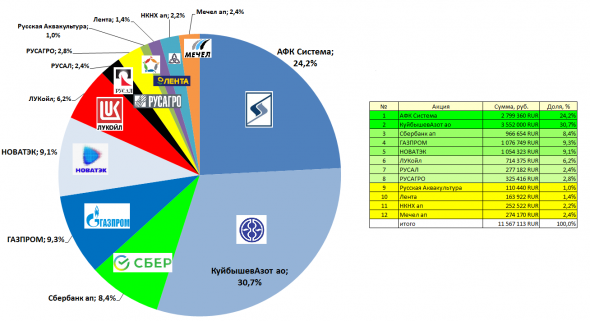

и каким он станет, если я продам уже сейчас, что хочу…

Топ-5 = 81,7%, всё по-Баффету.

Продавать буду при удобном моменте, когда будут выходить отчетности, объявляться дивиденды, и прочее, что может помочь им еще подрасти. Есть несколько неликвидов (Саратовский НПЗ ао, ИНГРАД, Нижнекамскшина, Ашинский МЗ, Славнефть-ЯНОС ао), в которых есть активность уже, может РДВ поможет продать их.

Цель продать всё, максимум к лету. Хотелось бы и там максимум рынка увидеть)

И кстати, до 4000 п. по индексу всего надо вырасти рынку на 17%. Сейчас у меня портфель 14,1 млн, плечо 2,7 млн, налоговых обязательств 0,5 млн и в итоге СЧА 10,8 млн., если бы к маю подрос мой счет до 16,5 млн, т.е. СЧА стало около 13 млн. То вывод 3 млн стал бы вообще не заметен, я на конец 2020 г. имел СЧА 9,6 млн.

Р.S. Посмотрим потом, помог мне коронавирус в плане принятия инвестиционного решения или нет? Я хотя и жду рост рынков, ну, а вдруг, если нет? Нужно не забывать жить здесь и сейчас. Рано или поздно мой FIRE должен был закончиться…

Живи! Люби! Инвестируй.

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Александр будет пост про Арсагеру, почему ушел, что не так?

если нет то почему?

— когда будут выходить отчетности,

— oбъявляться дивиденды

а какие другие факторы помогают бумагам подрости?