Девушка с деньгами. Часть 2.: Книга о финансах и здравом смысле.Планирование бюджета. Во что вкладывать? принципы инвестирования.

Продолжу рассказ о книге Девушка с деньгами: Книга о финансах и здравом смысле. Анастасия Веселко

Электронная книга https://t.me/kudaidem/1728

Часть 1 https://smart-lab.ru/blog/668803.php

В этом видео обсудим:

Планирование бюджета (Отсечем лишние траты, Определим приоритеты и Выберем свою систему планирования бюджета)

Рассмотрим тему: Сбережения

С чего начать? Где хранить? Как выбрать банк для депозита

Как покупать валюту

Познакомимся с инвестициями в ценные бумаги, разбираем ошибки, развенчиваем мифы и учимся «как надо», а еще составляем свой первый портфель и убеждаемся, что все не так уж страшно.

Планирование бюджета.

Планирование бюджета – это решение, как рационально и эффективно использовать заработанные деньги, как обеспечить текущие потребности и заодно подготовиться к возможным жизненным поворотам.

Впечатлила фраза коллеги: «Да, хотелось бы уже поменять машину, но мой Excel показывает, что пока не время». Уровень!

Разумный план и запас наличности как раз дают свободу и легкость.

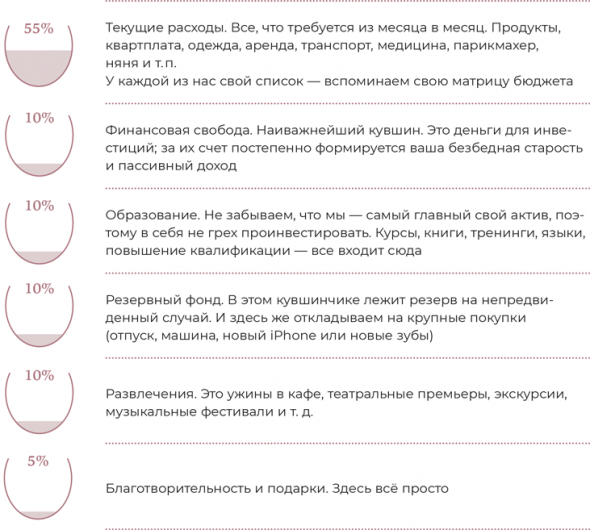

Метод шести кувшинов

Все доходы делим на шесть частей

(рис.15)

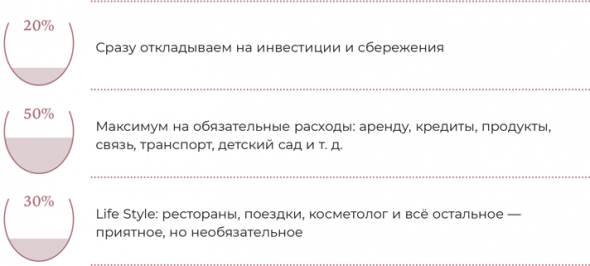

Метод «20–50–30»

(рис.16) 20 инвестиции- 50 Обязательства – 30 –лайфстайл.

Метод «60–10–10–10–10»

Этот метод похож на кувшины, только категории немного другие. Его предложил финансовый консультант Ричард Дженкинс. Способ еще называют 60 % Solution, потому что на текущие расходы рекомендуется отводить 60 % доходов, а оставшиеся 40 % делить на четыре равные части: Пенсия- Крупные покупки- НЕругулярные расходы – Развлечения.

Дженкинс считает, что нет необходимости вести детальный учет расходов, главное – уложиться в магическую цифру 60 %. Тогда на все остальное хватит.

Вообще, любая система планирования рекомендует отводить на текущие расходы примерно половину бюджета. И обязательно закладывать часть на сбережения и инвестиции. А уж дальше – хотите отпуск, подарки или тренинги.

Все эти правила и системы нужны только для того, чтобы вы могли взять что-то за основу и наконец начать действовать.

Сбережения – первое и главное условие финансового здоровья. У вас может не быть цели купить загородный дом, вы не планируете покупать ни одной акции, а в старости вообще собираетесь жить на пенсию. Но запас денег на всякий случай у вас должен быть.

Наверняка вы замечали, что одни девушки живут с приятным ощущением «деньги есть», а другие вечно изнывают от безденежья. И при этом не скажешь, что первые богатые, а вторые – бедные. Некоторые и со скромным достатком умудряются жить без кредитов, делать крупные покупки, да еще и одалживать друзьям до зарплаты. Секрет прост: такие люди регулярно откладывают часть доходов. А другие тратят все подчистую, руководствуясь слоганом «Я этого достойна»

Американцы называют сбережения «деньгами на дождливый день» – вроде зонта на случай непогоды – и откладывать сразу веселее.

Сбережения – ваша страховка на случай жизненной аварии. Их так и называют – «подушка безопасности».

С чего начать?

Определите, сколько вы будете откладывать в месяц или с каждого дохода.

Отложите запланированную сумму сразу, как только получили деньги.

:--) Не пытайтесь откладывать деньги после того, как вы их потратили».

Автоматизируйте процесс. Настройте в онлайн-банке автоматические отчисления 10 % со всех поступлений на отдельный сберегательный счет.

Так сколько надо накопить?

Классическая рекомендация – отложить сумму, на которую вы сможете прожить 3–6 месяцев в случае потери дохода.

Выделите разумную часть на «подушку безопасности», а остальное инвестируйте.

Думайте не об итоговой сумме, а о том, что развиваете важный навык и формируете полезную привычку: закладываете фундамент финансовой независимости.

Где хранить?

Варианты:

1. Пополняемый вклад в вашем банке.

2.Валюта.

3. Мама. Отдавайте деньги маме. Чтобы забрать их обратно, потребуются неоспоримые доводы.

4. Карта с процентом на остаток. Это вариант для самых дисциплинированных.

А теперь, вот прямо сейчас, отложите 10 % имеющихся денег на отдельный счет. Ура, начало положено!

Как покупать валюту?

Регулярно, невзирая на курс. Не пытайтесь поймать самый выгодный момент.

Смотрите на это так: «О, доллар вырос» или «О, доллар упал» – как на погоду «О, дождь пошел».

Купили – и забыли до следующего месяца. Так вы применяете «стратегию усреднения цены», получая более выгодный средний курс. И нервы сохраняете. Бесценно!

Для обмена крупной рублевой суммы рекомендация та же самая. Усредните курс. Разбейте сумму на несколько платежей и сделайте несколько закупок – за несколько недель, например.

Покупать валюту проще всего в онлайн-приложении банка: курс там лучше, чем в обменнике, и операция занимает ровно минуту. Еще валюту можно приобрести на бирже через брокера, об этом попозже.

Часть третья,

в которой мы знакомимся с инвестициями в ценные бумаги, разбираем ошибки, развенчиваем мифы и учимся «как надо», а еще составляем свой первый портфель и убеждаемся, что все не так уж страшно.

Пока нет плана, деньги тратятся на что попало.

Инвестиции – тема обширная, ее можно изучать годами. Тут возникает аналогия с питанием.

Можно глубоко погружаться в теорию, штудировать устройство пищеварительной системы и процесс расщепления глюкозы, выбирать между палеодиетой, макробиотикой и интервальным голоданием. Устать от количества информации, противоречий, разочароваться – и лечь на диван с бутербродом.

А можно, не тратя лишнего времени на детали, следовать простым правилам: меньше есть, больше двигаться и выбирать яблоко вместо эклера. И результат будет, и голову ломать не придется.

Познакомимся с основными инвестиционными инструментами – акциями и облигациями. Разберем, как они работают, как собрать базовый портфель без лишних усилий.

Настя писала эту главу, представляя, что рассказываю про инвестиции сестре или маме.

Инвестиции – это способ заработать больше, чем успеет «съесть» инфляция, и больше, чем может дать банковский вклад. А это значит, вы сможете:

1.Быстрее достигать своих целей.

Если просто откладывать в сейф деньги на первый взнос за квартиру, скажем, по 30 тысяч в месяц, через три года у вас накопится 1,08 миллиона рублей.

А если те же 30 тысяч вкладывать в облигации под 9 %, а еще получить налоговый вычет через индивидуальный инвестиционный счет, будет 1 234 000 рублей.

Или вы достигнете миллиона на 5 месяцев раньше!

2.Получать пассивный доход.

3. Переключить сознание с потребления на создание капитала.

Самая мощная трансформация, которая происходит: «Раньше я думала “что бы еще купить”, а теперь “куда бы еще вложить”».

4. Открыть для себя новую сферу жизни.

Пятница, вечер, бар – Настя с подругами сидят и показывают друг другу свои приложения для инвестиций: «Вот у меня золото, вот такие фонды покупаю, а вот валюта…»

Во что вкладывать?

Не все активы одинаково полезны.

Девушке с Деньгами интересны лишь те, что будут приносить постоянный пассивный доход. Доход, который не будет зависеть от ее участия, ради которого не надо каждый день работать.

Что может приносить пассивный доход:

● банковские вклады;

● недвижимость (дом, квартира, земля);

● ценные бумаги;

● драгоценные металлы;

● бизнес, который работает без вашего активного участия;

● интеллектуальная собственность – права на книги, музыку, патенты.

Хорошо бы иметь в портфеле несколько вариантов.

В ценные бумаги можно инвестировать через мобильное приложение, уделяя этому час в месяц. Это может быть так же просто, как регулярная покупка валюты. Именно такой подход мы и будем изучать.

Инвестиции – это надолго. Лучшие результаты получают долгосрочные инвесторы – это 5, 10, 20 лет, а то и больше. Значит, в ближайшее время вы не должны нуждаться в этих деньгах. А еще хорошо бы регулярно пополнять портфель, чтобы он рос побыстрее.

В общем, инвестиции для тех, кто чувствует себя достаточно устойчиво в финансовом плане, у кого есть постоянный доход и возможность часть денег вкладывать надолго, не теряя в качестве жизни.

И, Еще раз: 9 человек из 10 теряют деньги на фондовом рынке.

Но, Последовательные регулярные вложения, управление рисками и дисциплина сделают свое дело – вы получите свой капитал.

Чтобы достичь успеха и не потерять вложения, разберем главные принципы инвестирования.

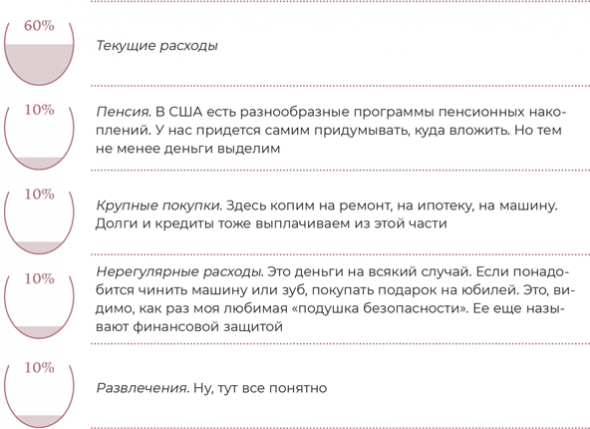

1. Инвестировать вдолгую

Есть такой математический лайфхак, чтобы быстро прикинуть в уме, когда удвоится ваш капитал при определенной процентной ставке. Вдруг вас это заинтересует.

Разделите 72 на годовую процентную ставку. Например:

● если вкладывать деньги на депозит под 6 % – это целых 12 лет ждать удвоения (72: 6 = 12);

● если инвестировать в облигации под 8 % – уже лучше, капитал удвоится через 9 лет (72: 8 = 9);

● если покупать акции с прогнозом 12 % годовых – уже через 6 лет (72: 12 = 6)!

Для максимально амбициозных есть еще «правило 114» – аналогичным образом рассчитывается срок утроения капитала.

2. золотое правило «Риск равен доходности».

Высокий процент – это премия за риск.

Как только вы видите доходность заметно выше ключевой ставки Центробанка, вам автоматически должно быть ясно, что риски здесь тоже высоки, есть шанс потерять деньги.

Есть даже такой термин «наивная диверсификация» – когда инвестор думает, что его портфель достаточно диверсифицирован, потому что у него целых 10 компаний в портфеле. Вот только все компании из одного сектора. При кризисе в индустрии инвестор рискует потерять по всем фронтам.

4. Не полагайтесь на прошлые успехи.

Не важно, как давно и как успешно работает тот или иной инструмент, – его будущие результаты неизвестны. Скорее, даже наоборот, если бумаги долго и хорошо возрастали в цене, растет и риск болезненного обвала.

Разберем и типичные ошибки.

Ошибка 1. Начинать без цели.

Даже для достижения одной и той же цели, например «сбережения на пенсию», стратегии и инструменты будут совершенно разными для студентки, у которой еще лет 40 впереди, и для 50-летней женщины.

Не зная своих финансовых целей, вы рискуете выбрать неверную стратегию, кидаться от инструмента к инструменту.

Такие метания ни к чему хорошему не приведут.

Пока просто начинайте размышлять, зачем вам деньги. Чего вы надеетесь с их помощью достичь и когда?

Ошибка 2. Слушать друзей, новости и аналитиков.

Любую рекомендацию надо примерять к своей собственной ситуации, прислушиваться, рассматривать варианты, но при этом идти своим курсом. По крайней мере вам некого будет винить.

Ошибка 3. Покупать дорого и продавать дешево.

Все дело в эмоциях. Нас привлекают растущие акции и пугают падающие в цене. Когда акции дорожают, мы думаем: «Хорошие, наверное, не могут же все ошибаться. Надо брать». И берем. Покупаем дорого.

Рост всегда сменяется падением. И чем стремительнее был рост, тем выше вероятность падения. Фактически, если что-то дорожает, оно становится все более рискованным.

И вот вы наблюдаете, как ваш актив теряет 10, 20, 30 % в цене. Становится страшно и, окончательно издергавшись, с мыслью «Хоть что-то спасу» вы продаете свои бумаги. Продаете дешево.

Едва вы смирились с потерей, как акции снова начинают расти в цене. Как так? Вы не верите своим глазам!

Возможно, в какой-то момент вы снова их купите на пике (ведь они так долго дорожают!) и снова продадите на падении (страшно все потерять!).

Несколько таких циклов – и у вас закончатся либо деньги, либо нервы, либо и то и другое. Вы уйдете с фондового рынка, разочаровавшись.

Кстати, такая ошибка вас подстерегает не только на бирже. Вспомните кризис на рынке недвижимости 2008 года или динамику цен биткоина. Стремительный рост сменяется не менее стремительным падением, а затем еще более стремительным ростом (на 9 января 2021 года цена биткоина превышала 40 тысячу долларов. А, еще в 2019 году падала до 3 тысяч с 20 тысяч в конце 2017-го)).

Ошибка 4. Не разобраться в условиях.

В инвестициях, как и в косметологии, много терминов и мудреной статистики – специально для того, чтобы вы ничего не поняли. Косметолог ловко жонглирует понятиями, данными и результатами исследований. В крайнем случае дополняет непробиваемым аргументом «это современный профессиональный подход». И вы уже не сомневаетесь: он точно знает, что делать, такой профессионал не может ошибаться. А то, что профессионалу важны продажи, вы предпочитаете игнорировать – и напрасно.

И у менеджера в брокерской компании, и у менеджера в банке есть план продаж. Существуют выгодные для них продукты, комиссия за сделки, которые вы совершите.

Даже если не очень понимаете суть предложения, как минимум стоит задать несколько вопросов:

● «Как я буду вносить и как забирать свои деньги?»

● «Какие комиссии я заплачу?»

● «Что будет при самом негативном сценарии?»

● «Какие налоги я должна буду заплатить?».

Убедитесь, что ответы вам понятны и прописаны в договоре. Условия мелким шрифтом читать обязательно, иначе лень вам дорого обойдется. Приобретите эту полезную привычку богатых людей, она сэкономит вам немало денег и нервов.

40% россиян не читают договор перед заключением финансовой услуги.

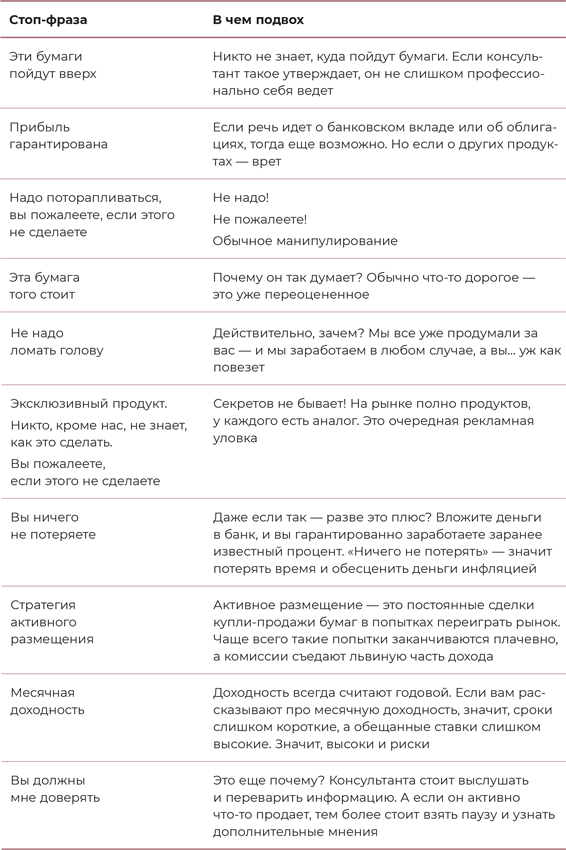

Обращайте внимание на то, как с вами разговаривает менеджер, какие слова он использует. В книге «Разумный инвестор» Бэнджамина Грэма приведен список фраз, которые не должен произносить грамотный финансовый консультант. Саму книгу советую скачать и прочитать. Книга будет под видео.

Некоторые слова и фразы, часто звучащие из уст вашего консультанта, должны вас насторожить, так как они могут свидетельствовать о его неблагонадежности.

Под видео Вы найдете таблицу стоп-слов и сможете разобраться в чем их подвох.