Почему нулевые ставки по бондам имеют ограниченный эффект на рост фондовых рынков?

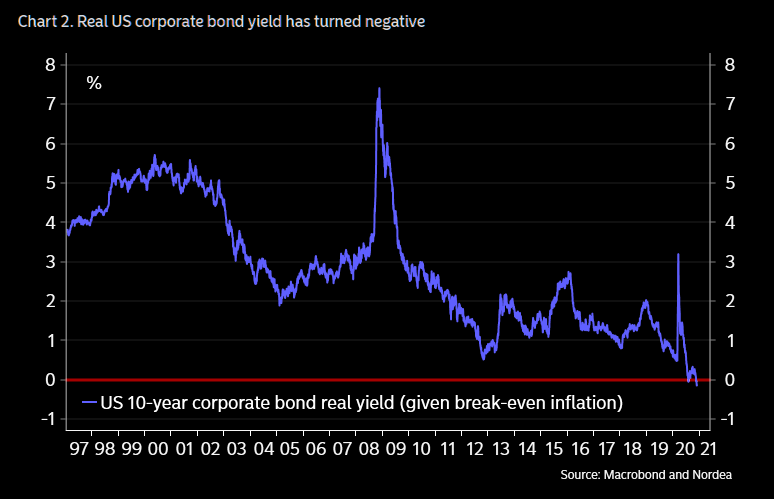

Реальные ставки по корпоративным бондам инвестиционного рейтинга пересекли нулевую отметку.

А по гособлигациям многих развитых стран ниже нуля уже давно и номинальные ставки. В такой ситуации cash rate (дивиденды+байбэки) фондовых рынков в районе 4% выглядит супер заманчивой. И в теории она должна значительно упасть, а оценки фондовых рынков улететь в космос (ведь что-то, всегда лучше, чем ничего).

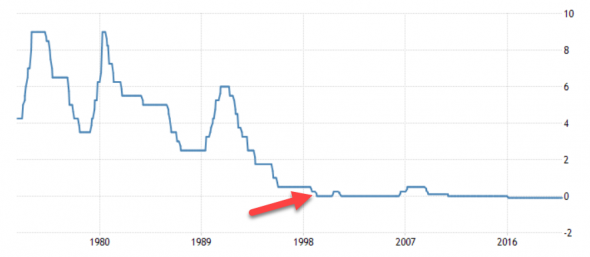

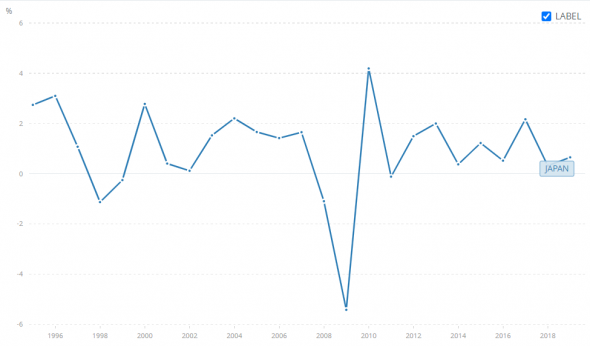

Насколько справедлива эта логика? Давайте посмотрим на Японию, первооткрывательницу в современной истории нулевых ставок. Если сравнить начало периода нулевых ставок, и текущую стоимость, то за 20 лет индекс вырос в два раза. С учетом дивидендов рост оказался еще больше. Но нельзя сказать, что акции получили какую-то сверх естественную поддержку. Ведь даже спустя тридцать лет, они так и не переписали предыдущий максимум.

Следующий пример это, разумеется, Европа. Нулевые ставки туда пришли менее 10 лет тому назад. Впервые немецкие 2-ух летки пересекли нулевую отметку в 2012 году. А немецкий DAX с тех пор без учета дивидендов вырос в 2 раза.

Оба этих примера показывают то, что влияние нулевых процентных ставок не такое огромное, как это можно было предположить изначально. И причина тому кроется в простой формуле, связывающей долговой рынок и рынок акций:

Bond yield + ERP = Div yield + long term growth

Где ERP это equity risk premium, среднее историческое значение которого находится в районе 3.5% (это параметр возможно рассчитать только по истории). Если взять для примера Европу, то в конце прошлого года немецкие десятилетки давали -0.2%, а дивидендная доходность DAX была около 4%. Подставив все эти значения в формулу, мы получаем, околонулевой (или даже отрицательный) долгосрочный рост прибыли компаний (или же роста ВВП). В Японии после появления нулевых ставок средний рост ВВП составил около 1%.

В итоге нулевые ставки полностью компенсируются низким долгосрочным ростом экономики, и как следствие, низким ростом прибыли компаний. Это одна из причин, почему в США так боятся нулевых ставок, и всячески декларируют их неприемлемость. Но есть ли у них альтернативы? Сомневаюсь.

Подписывайтесь на мой авторский Telegram канал, посвященный инвестициям и финансовым рынкам.