10 фундаментальных принципов инвестирования

Тут на смартлабе пошёл тренд делиться своими правилами инвестирования. Я решил не стоять в стороне и сформулировать неочевидные советы, которые дал бы себе 3 года назад, когда только начинал знакомиться с миром инвестиций. Это не заезженные правила в духе «диверсифицируйтесь» или «не используйте плечо», с которыми все наверняка уже знакомы. Мне кажется эта информация будет полезна и начинающим, и уже опытным инвесторам. Хотя для кого-то сказанное здесь может оказаться очевидными. В таком случае я могу вас только поздравить: ваша компетенция на высоком уровне. В любом случае, всем желаю приятного и, надеюсь, полезного чтения.

1. Составить и пользоваться своей системой правил.

Удивительно, что это первое правило в списке? Неудивительно, ведь оно — самое главное. У каждого человека за годы жизни сформирована картина мира на основе личного опыта. При всём желании никто не сможет изложить эти знания в сжатом виде, а вы не сможете понять о чём речь. Вот попробуйте сформулировать для другого человека 10 правил жизни? Или 10 советов для хорошего настроения? Вы их конечно сформулируете и он вас услышит. И вам обоим может показаться, что он вас понял. Но понял ли, не обладая вашим опытом? Сомневаюсь.

Так и вам может казаться, что вы понимаете о чём говорят другие люди, но это не так. Вы понимаете только то, что способны понять в данный момент времени. И понимаете так, как понимаете. Соответственно, материал может быть воспринят не с тем смыслом, который закладывал в него автор. Поэтому: с большой осторожностью слушать профессоров, аналитиков и гуру инвестиций. И меня. И не спешить с выводами (особенно с простыми выводами). Можно прислушиваться и принимать к сведению, но нельзя слепо доверять авторитету и претворять в дело всё услышанное и прочитанное (а если претворяете, то отдавайте себе отчёт, что ответственность за ваши действия лежит на вас и только на вас — не под дулом пистолета же действуете).

На самом деле это правило выходит за пределы инвестирования. Любая коммуникация связана с ограничениями и упрощениями. Наверное каждый с этим сталкивался: ты говоришь человеку одно, а он твои слова понимает совершенно по-иному. Помимо того, что не все способны излагать свои мысли в доступной и понятной форме, проблема ещё и в самой нашей речи. Дело в том, что человеческий язык несовершенен, а слова это не то, что мы на самом деле хотим передать в качестве информации. Просто слова — это лучший из инструментов, который есть в нашем арсенале. Но никакие слова не способны передать на 100% то, что находится в голове у человека. Хотя некоторым языкам удаётся делать это чуть лучше.

В общем, вы можете пользоваться только тем, что вы сами способны понять.

Здесь всё предельно просто. На начальном этапе у вас не получится принимать решения с холодным рассудком, если на кону сумма с продажи единственной недвижимости или деньги, взятые в кредит в банке.

Даже в случае неудачных инвестиций на первых порах, вы в идеале должны думать о причинах неверных решений и делать выводы на будущее: работу над ошибками (об этом мы ещё поговорим). А это невозможно, если ваша голова занята тем, как объяснить жене, что вам больше негде жить или тем, как возвращать кредит. Это конечно утрированные примеры, но для понимания — в самый раз. Даже потеря суммы размером в месячную зарплату для многих весьма ощутима.

Из этого правила кстати вытекают рекомендации о том, что нужно иметь финансовую подушку безопасности и не торговать с плечом. Поэтому даже риск полной потери инвестированных средств никак не должен отразиться на вашем финансовом состоянии (пока не наберётесь опыта и знаний, чтобы исключить риск такой потери).

Всегда трудно наблюдать как что-то растёт без тебя. Будь то золото, биткоин или акции Tesla. Мне тоже трудно. Хотя рынок каждый день предоставляет предоставляет кучу возможностей, почему-то именно истории роста, которые прошли мимо нас, вызывают странное сожаление. Так уж устроена психика. Мы не склонны испытывать радость от того, что прошли мимо акции, которая сложилась на 50%. Но по непонятной причине расстраиваемся, что не купили то, что выросло на 100%.

Я до сих пор не могу выкинуть из головы мысль, что я мог и готов был купить Moderna по $15-20 и Tesla по $70 ($350 до сплита), но почему-то этого не сделал. Но правильным мышлением будет осознание, что ни мы, ни кто иной в тот момент не знали наверняка — вырастет цена или упадёт. Поэтому сожалеть тут не о чем, вместо этого лучше сконцентрироваться на возможностях, которые есть в данный момент.

ЖаБность — другой фактор, мешающий принимать взвешенные решения. Здесь я называю «жаБностью» (от слова «жаба») нечто среднее из испытываемых эмоций, чтобы не вводить много терминов.

- Акция из портфеля просела на 25%, у компании очевидные проблемы, но жаба говорит не терять вложенные деньги? Это может привести к тому, что цена просядет на 50% и будет падать дальше, а вы так ничего и не сделали.

- Акция из портфеля просела на 10% на негативной новости, но без фундаментальных проблем? Жаба говорит, что надо спасать кровные, пока не потеряли ещё больше. А тем временем «умные деньги» откупили просадку и цена даже дала ещё рост.

- Акция на исторических максимумах, но жаба шепчет, что это дорого и надо дождаться коррекции для покупки. А цена всё растёт и растёт, потому что бизнес развивается и приносит всё больше денег.

- Акция выросла на 300% и это очевидно слишком большая цена для текущих показателей бизнеса. Жаба говорит: «Подожди, не продавай, вырастет ещё», и цена корректируется вниз.

Не надо слушать жабу, надо пользоваться здравым смыслом.

Неочевидный по своей значимости пункт. А значимость тут ох какая большая. Казалось бы, чего там? Ни у кого ведь нет цели инвестировать с убытком независимо от горизонта. Так-то оно так, но именно непонимание своего горизонта приводит некоторых людей к убыткам.

Например, человек хочет инвестировать в акции, но ждёт от них положительной доходности уже через месяц. И, не дождавшись, продаёт в убыток, разочаровывается и забывает о фондовом рынке, как о страшном сне.

В чём ошибка? В том, что акции — сами по себе крайне волатильный и непредсказуемый инструмент. Можно пытаться найти идеи, которые могут показать рост в течение месяца, но вряд ли это сможет сделать неподготовленный инвестор.

Несмотря на это, на длительном горизонте акции — один из лучших инструментов (на мой взгляд). Хороший бизнес не может не показывать рост. Почти 100% моего портфеля состоит из акций, я уверен, что могу себе это позволить.

Отсюда следующий вывод: если по своей натуре вы тревожный человек и красные цифры в вашем портфеле вызывают у вас панику, в воображении рисуются апокалиптические сценарии - используйте подходящие для себя инструменты. Не используйте те, из-за которых вы потеряете сон и аппетит.

Это ещё называют толерантностью или готовностью к риску. Как узнать свою толерантность? Распространённый вариант: пройти тест или заполнить анкету. Он плох тем, что вы можете думать о себе одно, а на практике ваша реакция окажется совсем иной. Поэтому лучший, на мой взгляд, способ — на практике себя и проверить, не забывая о правиле №2. То есть не спешить наращивать размер инвестируемого капитала, пока не «пощупаете» какое-то время свою реакцию на негативную динамику портфеля или отдельных бумаг. Это займёт какое-то время.

Пожалуй, один из самых сложных пунктов. Если вы никогда не интересовались ничем, кроме необходимого минимума для работы и жизни, то вам будет сложно инвестировать. Вернее, у вас займёт много времени на то, чтобы вникнуть в тренды современного бизнеса и мира в целом, улавливать взаимосвязи между событиями и их влиянием на экономических агентов. И трудно будет составить собственное представление о происходящем (правило №1).

Я сейчас не про экономические или финансовые модели (я сам ими на практике ни разу не пользовался), а про гораздо более простые штуки. Ну вот например, любимая мной история с Intel. Вы пользуетесь компьютером, в котором стоит процессор Intel и знаете, что это хорошая компания. И тут такая новость: задержка 7-нм техпроцесса, все говорят, что это плохо и Intel проигрывает в конкуренции AMD. Но вы не знаете что такое «техпроцесс». Допустим, вы прочитали что это, но вы не знаете о том, что на данный момент разница между 7-нм и 10-нм не является критичной с точки зрения производительности. И делаете вывод, основываясь на чужом мнении, что надо от Intel держаться в стороне. А ещё вы можете узнать, что Intel активно развивает направление облачных вычислений и уже получает с него выручку. Но вы не знаете, что такое «облачные вычисления», зачем они нужны и какая перспектива у этого направления — для вас это пустой звук. Как результат — неспособность принять взвешенное решение самостоятельно.

Или пример проще: вы просто не понимаете, что такое бизнес. Вам кажется, что это просто компания, которая продаёт продукт или услуги. И чем лучше продукт или услуга, тем лучше компания зарабатывает. Вы так думаете, потому что не являетесь руководителем на своей работе и ни разу не задавались вопросом, а какие цели стоят перед компанией и её руководством. Какие задачи необходимо выполнять, чтобы достигать этих целей. Вы не читали ни одной книги об этом, не смотрели ни одной лекции. Вам может быть невдомёк, что в бизнесе могут решать детали: качество специалистов, которые там работают и отношение к ним, отношение к клиентам, оптимизация затрат, постоянная работа над небольшими улучшениями, корпоративное управление, этика и многое другое. О некоторых компаниях можно сделать вывод, даже не знакомясь с их отчётами, просто по тому, как они ведут бизнес (об этом мы поговорим в правиле №7). Итог: вы с чистой совестью инвестируете в неэффективные компании с сомнительными перспективами.

Критическое мышление — это способность подвергать сомнению любую входящую информацию. Это также понимание, что любая информация, не подтверждённая фактами — просто сотрясание воздуха. Это умение проверять данные в оригинальных или надёжных источниках, либо собственноручно. Это навык, помогающий приблизиться к истине в случае поступления противоречивой информации. Это фильтр, который помогает вам отделять ценную информацию от фонового шума и фейков.

Как развить критическое мышление? Да особо никак. Просто стараться думать головой, не верить на слово всему сказанному, проверять и перепроверять данные. Помнить о том, что любая поступающая к вам информация несёт для кого-то выгоду. Но для кого и какую? И несёт ли она выгоду вам?

Системное мышление. Вообще это целая отдельная наука, но мы не будем о сложном. Чтобы проще понять, что это такое, можно подумать о «НЕсистемном мышлении». Это когда выводы делаются бесструктурно, суждения противоречат друг другу, решения принимаются хаотично, в общем, бардак в голове. В свою очередь системное мышление — противоположность всему этому. Если попробовать описать системное мышление в двух словах, то я бы сказал что это способ мыслить целостно, и основан он на понимании взаимосвязей между элементами системы.

Не знаю насколько это корректно, т.к. не считаю себя экспертом в системном мышлении, но мне кажется что самый очевидный пример такого мышления — это формула. Обычная формула, с помощью которой можно что-то посчитать. Без формулы мы можем знать частные случаи среди каких-то данных, а с формулой — сделать расчёт самостоятельно для любого такого частного случая, исходя из заданных условий.

Допустим в жилом районе есть большой супермаркет и кто-то как-то узнал, что его годовая прибыль составляет 150 млн рублей. Обывателю это кажется большой суммой и он делает вывод, что это хороший бизнес. При этом есть магазин у дома, который держит его сосед, с годовой прибылью 1 млн рублей. Очевидно, что 1 млн это тоже неплохо, но 150 млн явно лучше. Что же не учёл наш начинающий «финансист»? Ну, например, активы. Скажем, активы супермаркета составляют 3 млрд рублей, а активы магазина у дома 2 млн рублей. Таким образом, зная формулу рентабельности на активы (ROA = Прибыль / Активы), получаем ROA = 5% у супермаркета, и ROA = 50% у придомового магазина. В итоге можно сделать уже гораздо более объективный вывод, что рентабельность на активы магазина у дома в 10 раз выше, чем у супермаркета, а не просто «150 млн лучше, чем 1 млн». Это очень простой пример, но это уже шаг к системному мышлению.

Более сложным примером будет условие, что допустим, через некоторое время супермаркет закрывается на фоне истории с пандемией. Почему? Дилетант скажет: «Ну очевидно, с введением самоизоляции люди стали больше ходить в магазины у дома и меньше — в крупные магазины, и с такой рентабельностью супермаркет не вытянул.» Обладающий системным мышлением человек не будет делать однозначных безапелляционных утверждений, т.к. существует много факторов и взаимосвязей (система), известных и неизвестных, очевидных и неочевидных, которые могли привести к такому итогу. Возможно, это было решение собственника оперативно продать активы супермаркета и наладить производство медицинских масок. С учётом обстановки, такое решение за год позволило получить прибыль, на которую с прежним бизнесом ушло бы 10 лет.

С системным мышлением гораздо проще тем, кто получил нормальное техническое образование. Там изначально учат структурировать данные и связывать их между собой. Учат делать выводы на основе известной системы. Могу посоветовать неплохую книгу на эту тему: «Джозеф ОКоннор — Системное мышление».

Системное и критическое мышление вместе — страшная сила.

Умение работать с большими объёмами информации, анализировать её и делать выводы, опираясь на критическое и системное мышления — один из самых нужных навыков где угодно, а уж в инвестициях и подавно. Если на данный момент эта статья уже переполнила и перегрела вашу «оперативную память», то у меня для вас плохие новости.

Совет тут один, если «переваривание» информации вызывает у вас сложности — практикуйтесь, практикуйтесь и ещё раз практикуйтесь, пока не станет проще. Изучайте новое, пытайтесь делать выводы и структурировать данные, пытайтесь улавливать несоответствия в поступающей информации.

Простой пример: вы купили акции некой компании и они серьёзно просели. Тут возможны четыре сценария.

- Вы купили по чужой рекомендации.

1.1. Вы слепо доверились совету аналитика/блогера/гуру инвестиций. Но у вас есть сомнения в его выборе, точно ли он всё учёл, точно ли всё рассчитал, точно ли рассказал всё, что должен был рассказать? У вас тревога и паника, вы не знаете что делать: продавать в минус или надеяться, что цена отрастёт.

1.2. Вы доверяете компетенции этого человека на 100% и не сомневаетесь в его выборе, и что в итоге акции покажут рост. Вы спокойны. Но много ли таких людей, кому вы можете безусловно доверить выбор для своих инвестиций?

- Вы купили по собственному решению.

2.1. Решение было принято по наитию (вы лично пользуетесь брендом, слышали о нём, читали хорошие отзывы) или в результате поверхностного анализа (например, увидели, что прибыль за квартал выросла на N%). В итоге есть сомнения уже в собственном выборе: «Всё ли я принял во внимание? Наверняка что-то не учёл… Я ведь плохо в этом разбираюсь...». Опять тревога и паника.

2.2. Решение было принято в результате собственного анализа на основе тех знаний, которыми вы обладаете в данный момент. Но вы понимаете, что все могут допустить ошибку, и так как цена упала — возможно вы её и допустили. Однако в этом случае:

— вы можете анализировать свои ошибки и корректировать свою систему принятия решений;

— со временем уверенность в собственной стратегии и знаниях будет расти, будет расти и спокойствие, вы научитесь получать удовольствие от инвестиций.

Я вижу здесь железный принцип для любого инвестора: нет уверенности в выборе бизнеса — нет спокойствия в случае просадки. Я не говорю сейчас про спекулянтов и трейдеров, которые зарабатывают по совершенно другим правилам. Что послужит вашим источником уверенности — решать вам. Мой источник в утверждении, что бизнес — это система. Если я вижу устойчивую и перспективную систему, я это куплю. Система может выражаться в исторически эффективных результатах (Facebook), системном подходе к ведению бизнеса (Danaher), конкурентных преимуществах (ISRG). Лучшая инвестиция — при сочетании этих факторов. Один из инструментов, позволяющих анализировать исторические результаты — это мной же придуманный Скринер.

Время, когда условный ларёк без очевидных системных преимуществ мог приносить вменяемые деньги инвесторам — безнадёжно прошло. Сейчас в мире избыток всего, чтобы быть успешным — бизнес должен быть инновационным и/или чертовски эффективным.

Можно покупать красивые истории о будущем, но надо отдавать себе отчёт, что это венчурные инвестиции и риск потери средств здесь больше, чем шанс получить прибыль. И главное правило венчурных инвестиций: не вкладывать в одну историю много денег. Например вы вложили в 100 проектов по 1% капитала, 99 из них провалились, а один принёс 300-кратную прибыль. И давайте начистоту, биткойн, который вы не купили в 2011 году, тогда был чистой воды венчур. Тогда риск всё потерять был больше, чем шанс что он будет стоит хоть каких-то денег. Возвращаясь ещё раз к правилу №3 (не жалеть об упущенной прибыли), жалеть тут действительно не о чем.

И снова к эффективности бизнеса, как проще: плыть по течению или против него? А как проще зарабатывать прибыль: когда отрасль растёт и развивается или когда переживает стагнацию/упадок (или будет переживать в недалёком будущем)? Думая о будущем и принимая во внимание мой горизонт инвестирования (~30 лет как минимум), крайне глупой сейчас выглядит покупка нефтяных компаний, традиционных автопроизводителей, коммунальщиков или торговых сетей. Что они могут продемонстрировать на таком временном отрезке? Какие инновации они могут предъявить рынку? За счёт чего они могут показать кратный рост? У меня нет ответов на эти вопросы, поэтому сейчас у меня нет в портфеле таких компаний. При том, что лет 40-50 назад подобные инвестиции казались бы довольно перспективными. Покупая компанию, я стараюсь думать (насколько позволяют мои способности) о том, что будет с этой компанией и отраслью через десяток-другой лет.

Или в любой другой твёрдой валюте. Безусловно, приятно лицезреть доходность в рублях, которая может быть 2-3 раза выше долларовой доходности (смотря как давно вы инвестируете). Но давайте не будем себя обманывать, в рублёвой доходности зашито обесценение отечественной валюты. Нужно здесь приводить график доллара к рублю? Надеюсь, что нет.

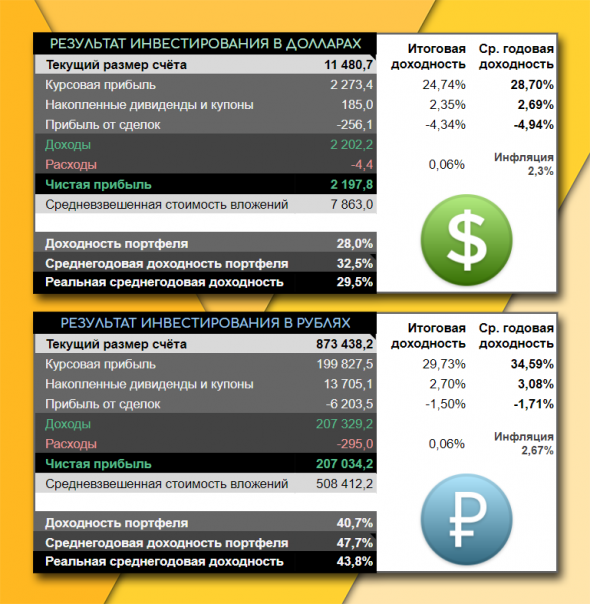

Мой результат на 28.11.2020 (портфелю 10 месяцев 15 дней). Доходность в рублях в 1.5 раза выше, чем в долларах.

Существенная доля покупок россиянина приходится на импортные товары (оглянитесь вокруг, загляните в холодильник, вдруг я не прав), цена на них растёт пропорционально обесценению рубля. Отечественные товары также дорожают: даже если сырьё и оборудование на производстве отечественное, и производитель не зависит от импорта, ему тупо нет смысла держать прежнюю цену, когда всё вокруг дорожает.

Давайте на примере. До 2014 года поход в магазин за покупками на неделю мне обходился примерно в 3000 рублей, сейчас это в среднем 7000 рублей. Посчитаем в долларах: и там, и там плюс-минус $100. Чудеса? Нет, обесценение рубля. То есть вы могли инвестировать 3 млн рублей в 2014 и превратить их в 7 млн рублей на сегодняшний день. В цифрах доходность есть, по факту — нет. Не знаете как считать доходность в долларах? Используйте Инвест Учёт.

Кстати, считаю крайне глупым совет, который часто слышу от финансовых советников: хранить подушку безопасности в той валюте, в которой тратите (т.е. для россиян — в рублях). Я не понимаю, в чём сложность продать валюту из подушки в случае необходимости? А вот с обесценением трудно спорить, если в 2014 вы сформировали себе подушку в рублях исходя из расходов на полгода, то в 2020 вам её хватит в лучшем случае на 3 месяца. А прошло всего-то 6 лет.

Чего греха таить, я и сам когда-то думал. Мне казалось, что есть человек, курсы или книга, которые научат меня инвестировать. Кто-то ищет секрет как любить, или найти хорошую работу, или не болеть. Всех нас объединяет поиск волшебной кнопки «счастье» («бабло» в случае инвестиций). Ушлые людишки этим пользуются и активно обещают поделиться секретами за скромную плату. Некоторые из них не знают не то что секретов, а даже базовых вещей по теме, о которой рассказывают. Есть конечно и профессионалы, которые действительно могут научить. Но не за два дня и даже не за две недели. И не «за 1999 рублей при оплате только сегодня». А если вы готовы учиться самостоятельно, то можете использовать мою подборку с бесплатными материалами.

Инвестирование — это процесс. Если взять за точку А то, где человек находится, когда ещё ничего не знает про инвестиции, а за точку Б — то, где он матёрый инвестор, на запах отличающий тухлые инвестиции от крутых проектов или ворочающий суммами у которых больше нулей, чем пальцев на руках, то из точки А в точку Б уж точно не один шаг. И уж точно не прямая гладкая дорога.

Есть шаги, которые делают нас лучше и приближают к цели. Вы можете двигаться большими или маленькими шагами; пешком, бегом или на машине. Но вы не можете сделать два шага за один шаг. В лучшем случае кто-то или что-то поможет вам сделать этот один шаг. Я надеюсь, что таким шагом для кого-то станет эта статья. Но не существует ничего, что способно почти мгновенно телепортировать вас из точки А в точку Б. Более того, определённую информацию можно воспринять только уже пройдя некоторый путь из точки А.

Верное суждение исходит из опыта, опыт — из ошибок, а ошибки — результат неверного суждения. © Робин Шарма

Даже не знаю, стоит ли тут что-то добавлять. Проще наверное рассказать личную историю. Я начал изучать инвестирование в конце 2017 года, после ликвидации бизнеса. Меня привлекла возможность качественно диверсифицировать вложения. Первые покупки на фондовом рынке я совершил только 2 года спустя, в конце 2019 года. В силу характера и опыта в бизнесе, у меня просто не было желания начинать инвестировать, пока я не смог обрести уверенность в своих действиях.

Так как у меня не было желания терять деньги, я выбрал беспроигрышную, на мой взгляд, стратегию. Заключалась она в следующем: покупать устойчивые дивидендные компании, которые точно не обанкротятся в ближайшем будущем. И которые имеют дивдоходность >3%. Суть в том, что если цена акций будет расти — мне хорошо, увеличивается мой капитал. Если цена будет падать — мне тоже хорошо, ведь я могу купить ещё больше акций на полученные дивиденды. Вот только одного я не учёл — отмену дивидендов. И спасибо пандемии, кризис показал, что это абсолютно реальный сценарий: одна за одной компании из моего портфеля стали отменять выплаты.

Я быстро сориентировался и принял решение, что с моим горизонтом лучший выбор — это компании роста. Продал многие позиции в минус и переложился в других эмитентов. Считаю, это было правильным решением, мою доходность вы уже видели.

А ведь можно было пойти и по другому пути: до последнего сидеть и ждать, когда дивиденды продолжат платить, убеждая себя, что это отличная стратегия и в ней нет недостатков. Конечно в итоге кто-то восстановил выплаты, а кто-то нет. Что же я хочу всем этим сказать? Ошибочно полагать, что какая-то стратегия не содержит изъянов. Ошибочно полагать, что время исправит ошибки. Ошибочно полагать, что есть способ не допускать ошибок.

Кстати, ошибки — это также часть системного мышления. Признание ошибок может стать уравновешивающей петлёй обратной связи, которая корректирует поведение. Игнорирование — усиливающей петлёй, которая приведёт к ещё бóльшим проблемам. Но чтобы признавать ошибки — надо иметь мужество признать собственное несовершенство. Не признавать ошибки морально проще, но как вы уже поняли, это путь в никуда.

Заметьте — здесь ни слова про экономическое или финансовое образование. А ведь многие уверены, что это единственная дорога в инвестиции. Такое образование не будет лишним, но оно не является ни необходимым, ни достаточным условием для успешного инвестирования. Ни слова про огромные капиталы. Начинайте хоть с тысячи рублей. Точнее, лучше с тысячи и начинайте. Ни слова про конкретные методы анализа и торговли, потому что они ни так важны, если вы знакомы с более фундаментальными принципами.

Безусловно, данные правила — не аксиома и не истина в последней инстанции. Наверняка найдутся люди, которым есть что добавить. Я также легко допускаю, что могу в чём-то заблуждаться. Навряд ли существует человек с идеальной картиной мира и с совершенной стратегией инвестирования. Это нереально и недостижимо, но к этому можно стремиться. Если у вас есть что добавить, добро пожаловать в комментарии!

Что касается меня, я конечно стараюсь соблюдать данные правила. Честно сказать, получается это не со всеми пунктами и не всегда. Но я не прекращаю работу над собой :) И всем желаю того же!

Успехов и процветания, Артур.

Нэш Ван Дрейк (Кот Скрипаля)30 ноября 2020, 07:08да хоть 5, хоть 20. Кому то дано стать трейдером, а кому то нет. Не надо изобретать велосипед.0

Нэш Ван Дрейк (Кот Скрипаля)30 ноября 2020, 07:08да хоть 5, хоть 20. Кому то дано стать трейдером, а кому то нет. Не надо изобретать велосипед.0 Zaratustra20530 ноября 2020, 08:22Что то много через чур текста для годовалого инвестора.+5

Zaratustra20530 ноября 2020, 08:22Что то много через чур текста для годовалого инвестора.+5 Zaratustra20530 ноября 2020, 08:32Повеселее и покороче, ну или подлиннее и понеобычней.0

Zaratustra20530 ноября 2020, 08:32Повеселее и покороче, ну или подлиннее и понеобычней.0 Zaratustra20530 ноября 2020, 08:54Без обид вы написали хорошую статью, но по поводу выбора компаний, вашей доходности и супер стратегии приведу пример: моя теща открыла ИИС и брокерский счёт в марте-апреле. Я покупал ей акции по бумажке которую она мне приносила ну и что то сам советовал, там порядка 30-40 американских эмитентов из разных секторов. Как вы думаете какая у нее доходность на данный момент.0

Zaratustra20530 ноября 2020, 08:54Без обид вы написали хорошую статью, но по поводу выбора компаний, вашей доходности и супер стратегии приведу пример: моя теща открыла ИИС и брокерский счёт в марте-апреле. Я покупал ей акции по бумажке которую она мне приносила ну и что то сам советовал, там порядка 30-40 американских эмитентов из разных секторов. Как вы думаете какая у нее доходность на данный момент.0