Оценка будущих дивидендов Лукойла

Лукойл является одной из лучших компаний в российской нефтянке, это относится ко всему, к рентабельности бизнеса, к качеству управления, к отношению к миноритариям и т.д. Полный разбор компании можно посмотреть здесь. Мне всегда приятно читать их отчеты, потому что они сделаны на совесть, все необходимые данные выделены, не приходится ничего долго искать, а также интуитивно понятный сайт.

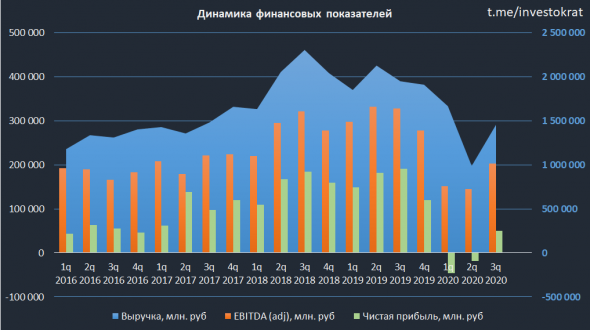

Давайте взглянем на результаты 9 месяцев:

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

Выручка снизилась на (30,7% г/г) до 4,1 трлн. руб.

EBITDA снизилась на (48,1% г/г) до 497 млрд. руб.

Чистая прибыль ушла в отрицательную зону (-14 млрд. руб).

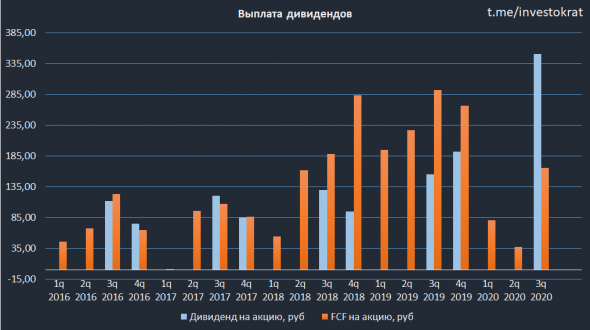

FCF снизился на (62,6% г/г) до 196 млрд. руб.

Несмотря на негативную динамику показателей по итогам 9 месяцев, в 3 квартале началось постепенное восстановление. Девальвация рубля и рост цен на нефть позволили добиться лучших результатов, чем во 2 квартале 2020, с 3 кварталом 2019 года пока сравнивать не приходится.Курсовые разницы оказали положительный эффект на EBITDA, но отрицательно отразились на чистой прибыли из-за наличия валютного долга, который тоже переоценился. Операционные результаты продолжают падение из-за снижения спроса со стороны основных потребителей, в том числе Китая.

Несмотря на столь низкие результаты есть и позитивные моменты, долговая нагрузка у компании одна из самых низких в секторе.

ND/EBITDA = 0,46

С 2021 года ряд налоговых льгот будет отменен (на сверхвязкую нефть и на изношенные месторождения), но частично это потери будут скомпенсированы государством, всего влияние на EBITDA будет в районе 5% для Лукойла, что не так критично, как для Татнефти, например.

По див. политике компания планирует платить не менее 100% от скорректированного свободного денежного потока (корректировки на уплаченные проценты, арендные платежи и байбэк). За 1 полугодие выплатили 46 рублей и тут встает вопрос, сколько заплатят за 2 полугодие. Исходя из див. политики могут заплатить около 200 руб, все будет зависеть от результатов 4 квартала.

Но тут есть одно НО, Лукойл почти 20 лет подряд повышает свои дивы, если за 2020 год заплатят меньше, чем за 2019, то он лишится статуса «дивидендного аристократа» на следующие 20 лет минимум. Если учесть низкую долговую нагрузку в моменте, низкий байбэк в этом году и крупные расходы менеджмента на покупку акций, то могут нас и побаловать. В теории, для этого нужно заплатить всего лишь 500 рублей за 2 полугодие. В таком случае чистый долг удвоится, но ND/EBITDA будет около 0,9, что все равно очень мало.

Лично я закладываю и такой сценарий, цены на нефть начали восстанавливаться, если больше никаких обвалов не случится до следующего закрытия реестра, то вполне можно рассчитывать на подобный «неожиданный» бонус. Я закупил Лукойла на все счета, все свободные бочки и банки им наполнил, выкупал весь диапазон ниже 4500 руб. Сейчас просто наблюдаю и жду развития событий. В случае, если за 2 полугодие вообще не заплатят, я не расстроюсь, форвардные дивиденды за 2021 год все равно будут не ниже 300 рублей, в зависимости от цен на нефть.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Torres25 ноября 2020, 16:43У Лукойла проблем выше крыши как и у всей нефтянки, долговая нагрузка только растет это циклические активы.Они могут пообещать… гладко было на бумаге да забыли про овраги.По нефтянке высоких дивов не будет забудьте.Получите свои 46 рублей закрытие реестра 18 декабря и налог не забудьте уплатить!+1

Torres25 ноября 2020, 16:43У Лукойла проблем выше крыши как и у всей нефтянки, долговая нагрузка только растет это циклические активы.Они могут пообещать… гладко было на бумаге да забыли про овраги.По нефтянке высоких дивов не будет забудьте.Получите свои 46 рублей закрытие реестра 18 декабря и налог не забудьте уплатить!+1 Andrew25 ноября 2020, 18:16компания хорошая, но в отрасли проблема — в мире колоссальный избыток нефти.0

Andrew25 ноября 2020, 18:16компания хорошая, но в отрасли проблема — в мире колоссальный избыток нефти.0 Technotrade25 ноября 2020, 20:43Покупал ниже 4500, продавать придется ниже 3500 ))) Классика )0

Technotrade25 ноября 2020, 20:43Покупал ниже 4500, продавать придется ниже 3500 ))) Классика )0 Пилат25 ноября 2020, 20:57А у меня вопрос к топикстартеру — что это он тут не орал громче всех, что надо тарить его НА ФСЕ, когда 4500 было, а начинает пампить бумагу на локхаях. Его интерес понятен — ему папир уже везет почти 900 руб с листа, и понятно хочется, чтобы на покупках лохопедов привез еще больше. Судя по движениям в бумаге в этом году на дивы тем игрунам, кто ее двигает — плевать с высокой башни. Сначала с 6800 дл 3700 свезли, потом оттуда на 5500, потом на 3970, откуда вернули на теперешние почти 5400. Будут дивы-не будут — бабка надвое сказала, а вдруг авария на НПЗ или разлив нефти или ОПЕК не договорится и нефть вниз спикирует. Нет, уважаемые, рынок из фазы «купил и забыл на годы» вышел, и ценники сейчас слишком высокие для таких покупок.+2

Пилат25 ноября 2020, 20:57А у меня вопрос к топикстартеру — что это он тут не орал громче всех, что надо тарить его НА ФСЕ, когда 4500 было, а начинает пампить бумагу на локхаях. Его интерес понятен — ему папир уже везет почти 900 руб с листа, и понятно хочется, чтобы на покупках лохопедов привез еще больше. Судя по движениям в бумаге в этом году на дивы тем игрунам, кто ее двигает — плевать с высокой башни. Сначала с 6800 дл 3700 свезли, потом оттуда на 5500, потом на 3970, откуда вернули на теперешние почти 5400. Будут дивы-не будут — бабка надвое сказала, а вдруг авария на НПЗ или разлив нефти или ОПЕК не договорится и нефть вниз спикирует. Нет, уважаемые, рынок из фазы «купил и забыл на годы» вышел, и ценники сейчас слишком высокие для таких покупок.+2