ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 3-го квартала 2020 года. Бизнес-план компаний на 2020 год

Дочерние компании ПАО «Россети» отчитались по РСБУ, следовательно, можно провести сравнительный анализ наиболее интересных из них. При этом начинают выходить отчеты МСФО, но там динамика схожая и нет разбивки выручки по видам деятельности.

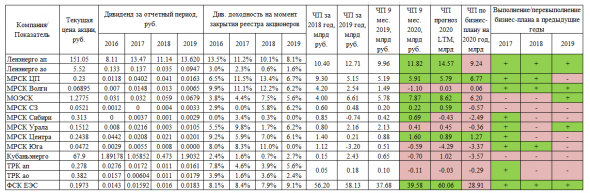

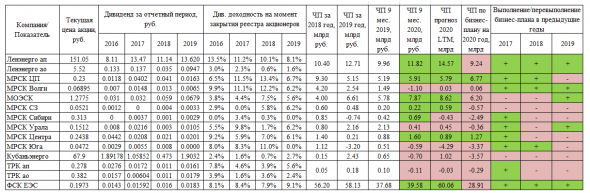

Обобщим финансовую информацию в одной таблице. Ячейки, залитые зеленым цветом обозначают положительную динамику чистой прибыли в 2020 году, а также выполнение предыдущих бизнес-планов. Соответственно красным цветом залиты ячейки с противоположными характеристиками.

Исходя из бизнес-планов, увеличение прибыли по итогам года ждут всего 2 компании: МРСК Центра и МРСК Центра и Приволжья. Но нужно понимать, что данные бизнес-планы были написаны на фоне первой волны пандемии, когда совсем не ясно было будущее экономики. Сейчас же мы видим, что вторая волна идет полным ходом, а количество заболевших ставит новые рекорды, но закрывать население на карантин никто не планирует, потому что повторения подобных действий очень много бизнесов просто не переживет.

Поэтому, ориентироваться на бизнес-планы компаний сейчас не стоит, к тому же по итогам 9 месяцев часть компаний уже показали прибыль выше, чем заложено за год по бизнес-плану.

Скорее всего прибыли компаний будут ориентировочно равны прибыли за последние 12 месяцев (колонка, только при этом нужно учитывать, что 4-й квартал 2020 года так или иначе скован ковидом, что уменьшит результат на 5-10%.

Таким образом, можно ожидать увеличение прибыли по итогам 2020 года у следующих компаний:

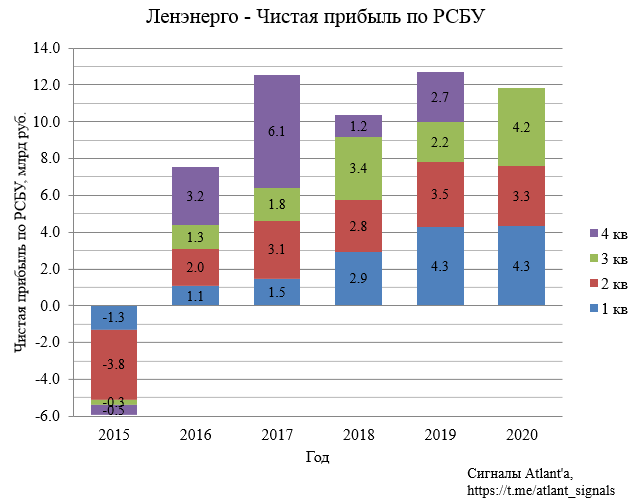

1) Ленэнерго. Для превышения прошлогоднго результат достаточно получить хотя бы 1 млн рублей прибыли в 4-м квартале. Думаю, что не составит труда это сделать. За последние 5 лет не было еще квартала с меньшей прибылью.

При этом 4-й квартал, как и для всех МРСК, тут самый ударный с точки зрения операционной прибыли.

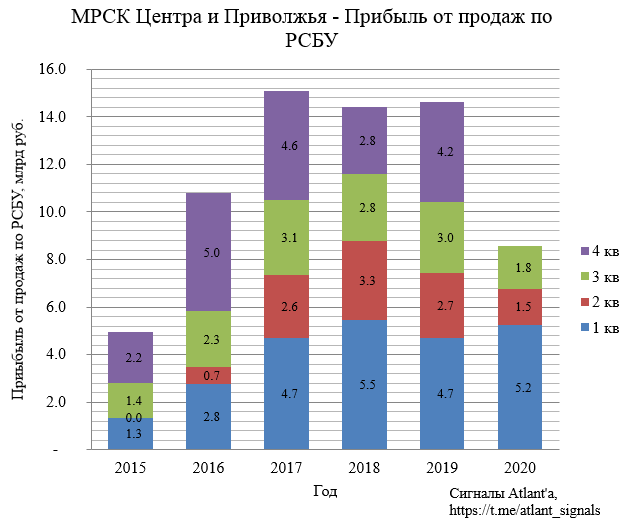

2) МРСК ЦП. По итогам 9 месяцев уже имеет прибыль выше всего 2019 года. При этом годом ранее в 4-м квартале при высокой операционной прибыли были не менее высокие прочие расходы, что привело к отсутствию прибыли в 4-м квартале.

Поэтому скорее всего МРСК ЦП получит прибыль за 4-й квартал даже больше, чем в 2019 году.

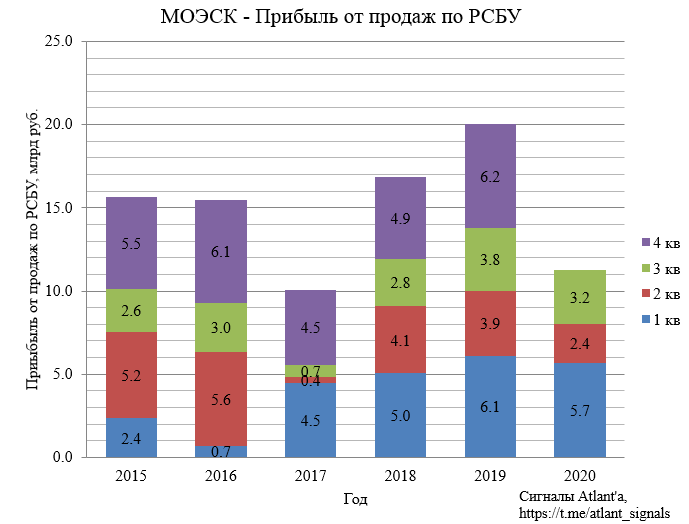

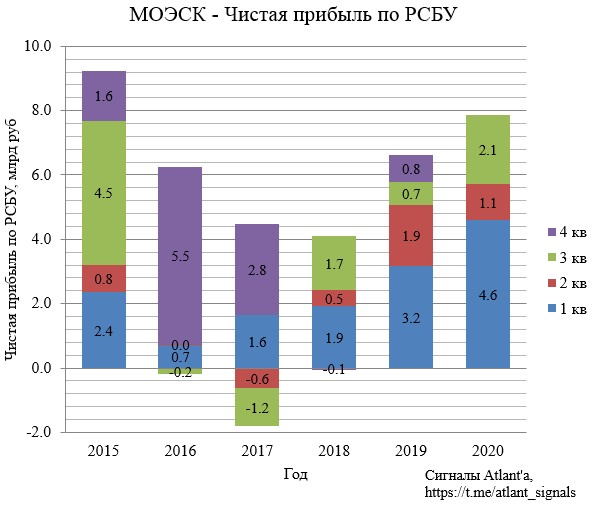

3) МОЭСК. По итогам 9 месяцев уже также имеет прибыль выше всего 2019 года. Как и в МРСК ЦП тут высокие резервы в 4-м квартале прошлого года снизили итоговую прибыль.

За счет более меньших резервов в 2020 году есть вероятность получить в 4-м квартале прибыль больше, чем годом ранее.

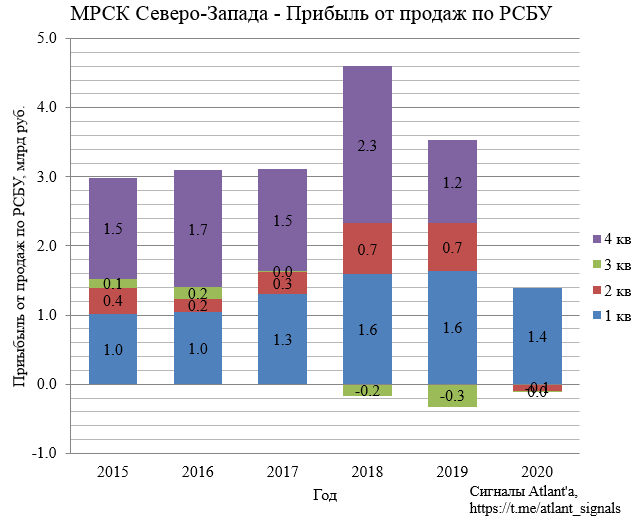

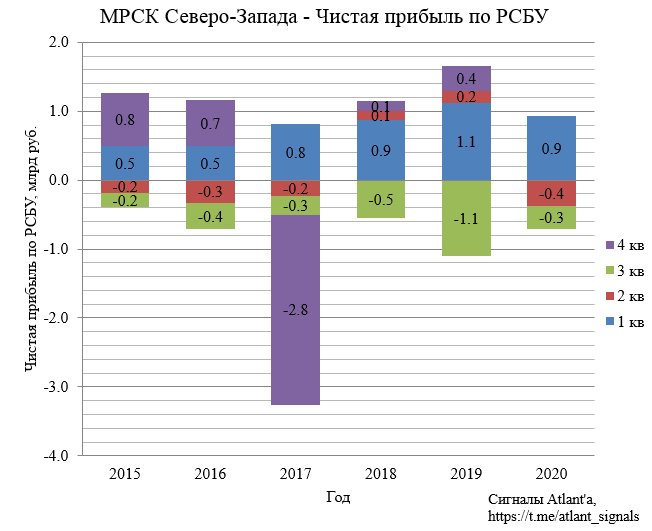

4) МРСК СЗ. Прибыль от продаж в 4-м квартале прошлого года была низкой, рассчитывать на ее увеличение в этом году не приходится.

Следовательно, чистая прибыль в 4-м квартале 2020 года вряд ли будет выше, чем годом ранее. Тут пограничная ситуация, общий результат по году может оказаться и хуже, чем в 2019.

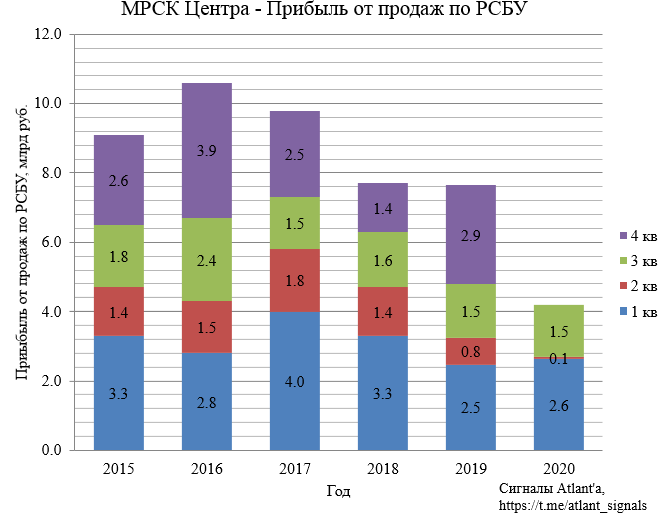

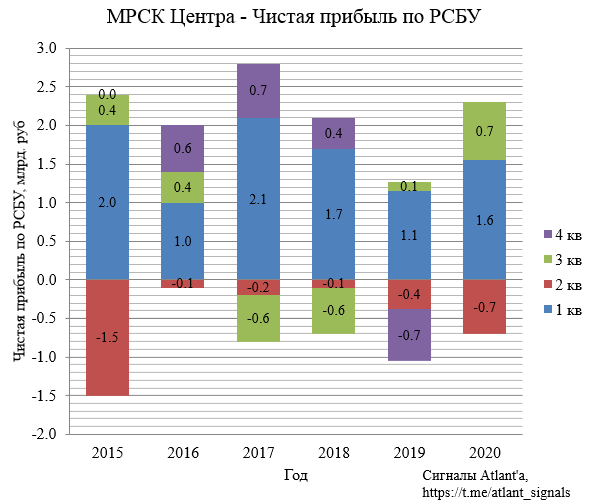

5) МРСК Центра. По итогам 9 месяцев имеет прибыль сильно выше всего 2019 года. Годом ранее в 4-м квартале была высокая операционная прибыль.

Но высокие резервы привели к убытку. Думаю, что компании под силу показать прибыль в 4-м квартале на уровне 2017-2018 года.

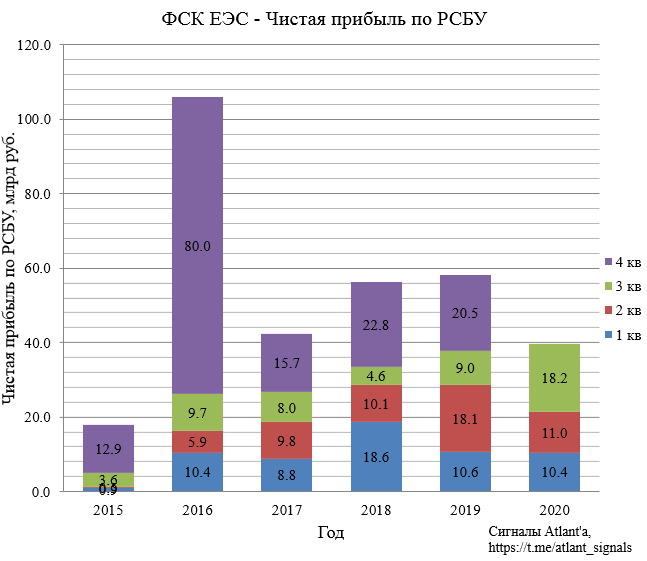

6) ФСК ЕЭС. По итогам 9 месяцев прибыль компании немного выше, чем за аналогичный период прошлого года.

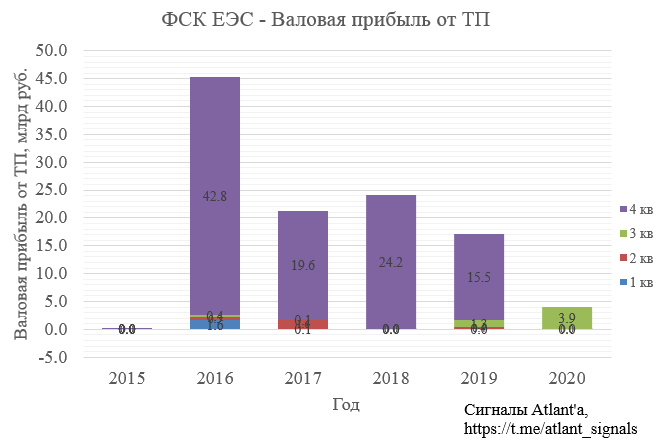

Однако увеличение прибыли связано с нетипично большой для 3-го квартала валовой прибылью от технологического присоединения. Обычно почти весь объем выручки по данному виду деятельности приходится на 4-й квартал.

В целом в 2019 году выручка от ТП была ниже среднего значения за последние годы, поэтому есть вероятность, что высокий объем работ по ТП в 3-м квартале, не снизит этот показатель в 4-м квартале. То есть по итогам года компания увеличит свою прибыль.

Вкратце рассмотрим динамику некоторых финансовых показателей компаний, взятых из отчета РСБУ.

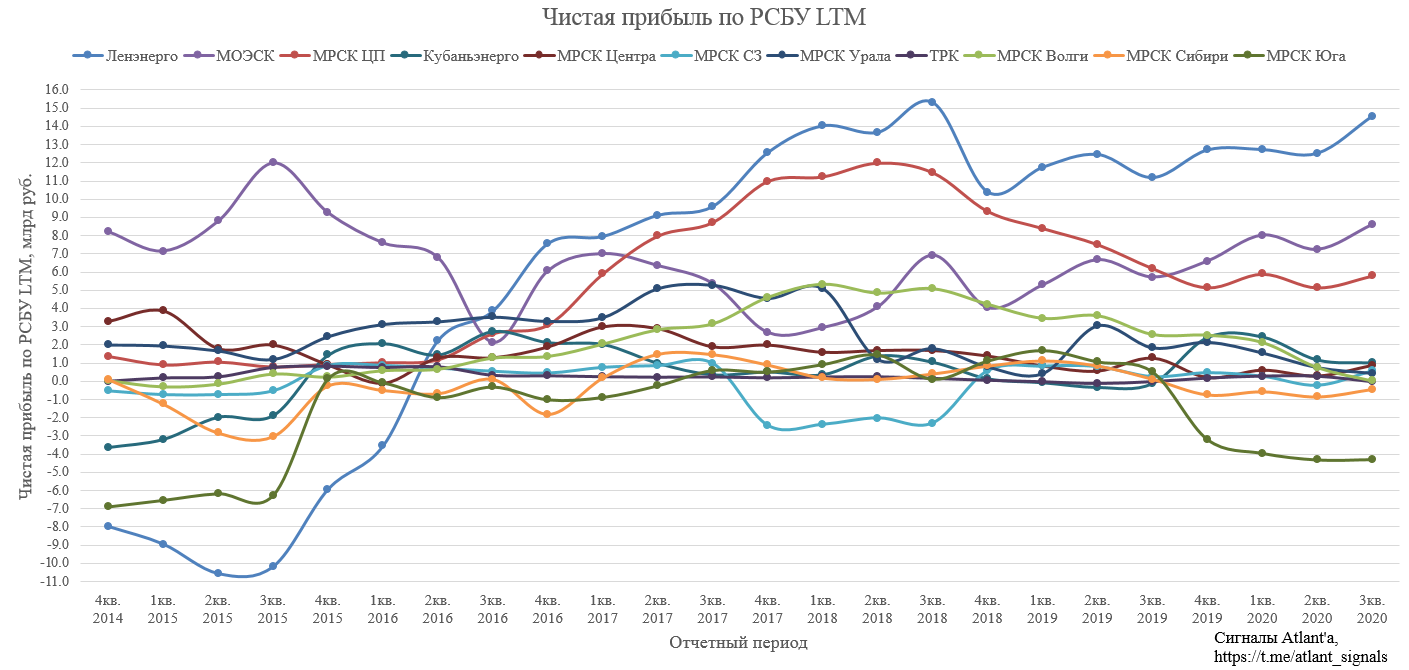

Начнем с показателя чистой прибыли. На графике изображена кривая чистой прибыли за последний 12 месяцев. Следовательно, если показатель в 1-ом квартале вырос относительно прошлого года, то кривая на последнем участке направлена вверх, если чистая прибыль снизилась, то соответственно кривая идет вниз.

Несмотря на продолжающееся снижение энергопотребления, рост чистой прибыли в 3-м квартале наблюдается почти у всех компаний. Это вызвано тем, что в 2019 году в 3-м квартале у всех МРСК повально были созданы высокие резервы, что создало эффект низкой базы. Прибыль в 3-м квартале не выросла только у МРСК Волги, МРСК Урала, Кубаньэнерго и ТРК. То есть у этих компаний все так плохо с операционной прибылью, что даже относительно прошлого года чистая прибыль уменьшилась.

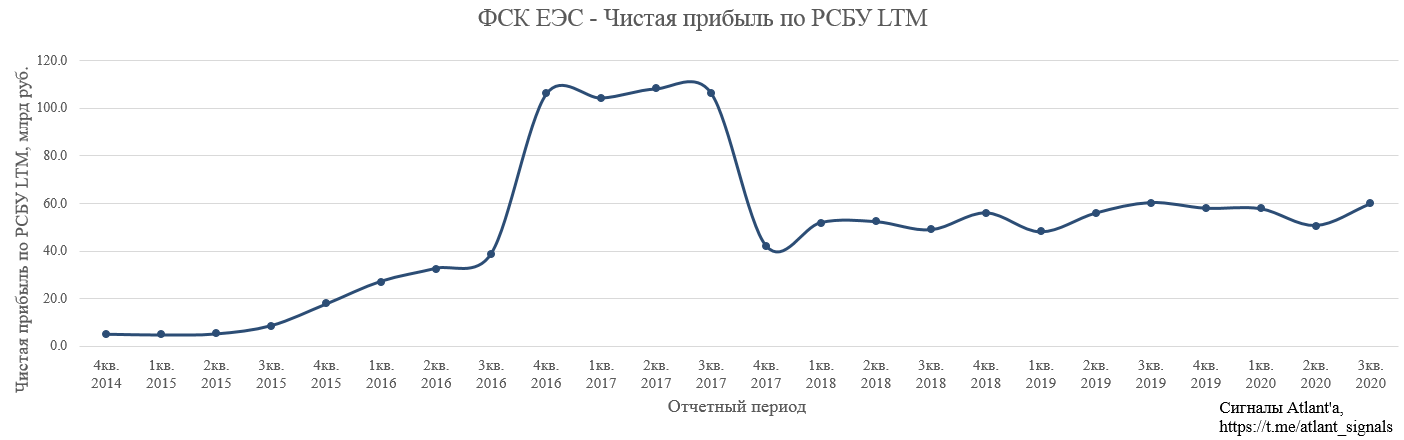

График с ФСК ЕЭС вынесем отдельно, иначе из-за его больших значений остальные компании будет не разглядеть. Тут отмечается рост прибыли в 3-м квартале относительно прошлого года.

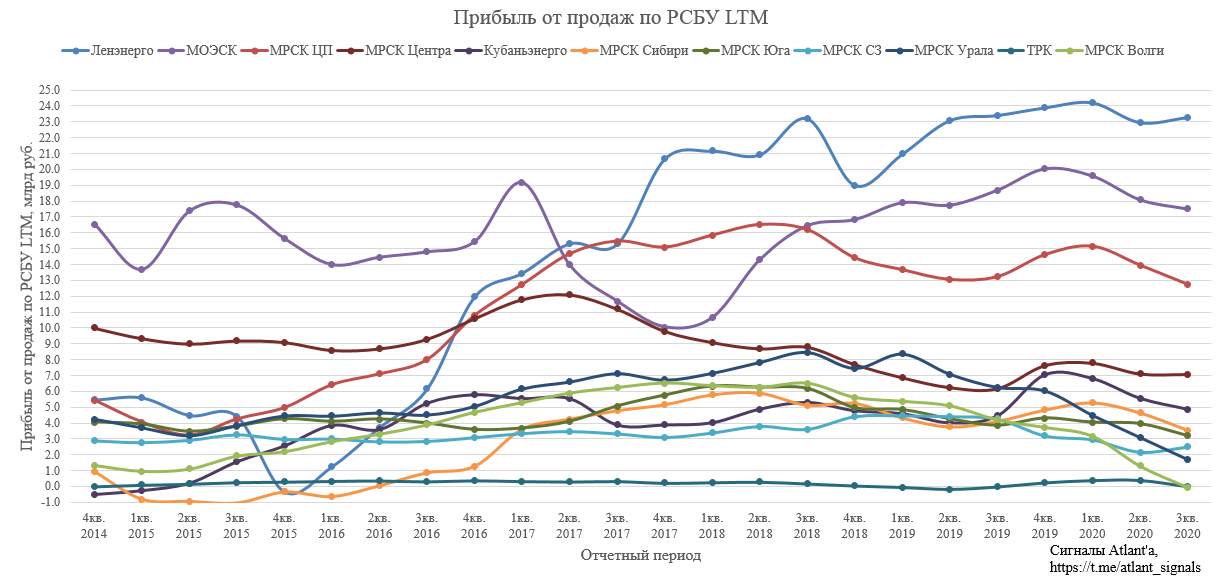

Чтобы более корректно оценить перспективы компаний рассмотрим аналогичный график, но на нем будут изображены кривые прибыли от продаж за последние 12 месяцев.

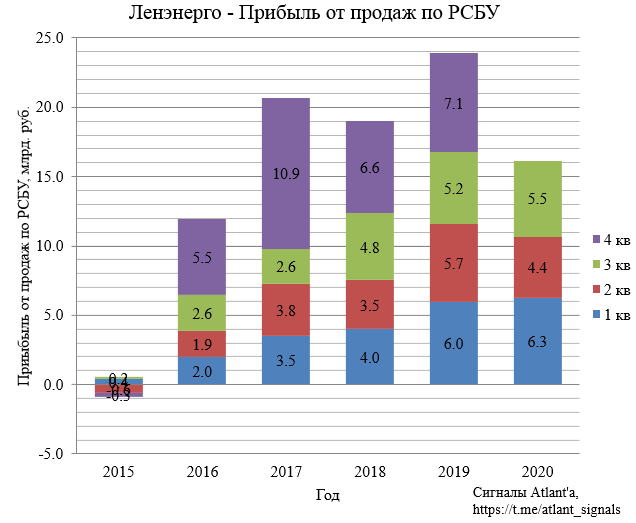

Картина несколько изменилась. Прибыль от продаж в 3-м квартале выросла всего у 2-х компаний: Ленэнерго, МРСК СЗ.

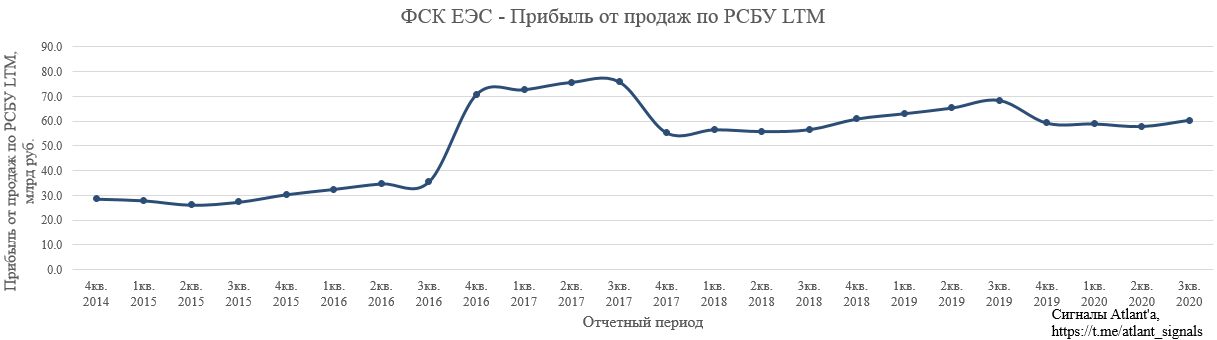

График с ФСК ЕЭС также отдельно. Тут рост прибыли от продаж в 3-м квартале.

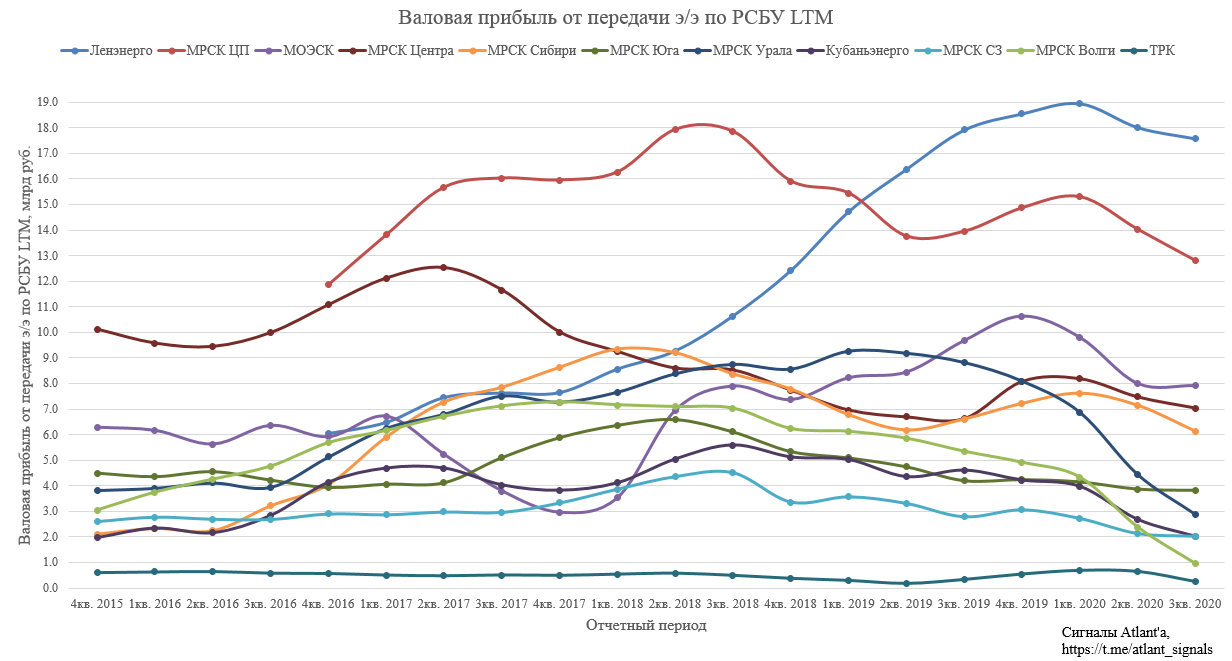

Для справки рассмотрим динамику валовой прибыли от передачи электроэнергии — основной деятельности компаний. Улучшение показателей у тех же компаний, что и на графике прибыли от продаж. На графике также можно заметить, что если в 1-м квартале у некоторых компаний был рост данного показателя год к году благодаря хорошим тарифам, то начиная со 2-го квартала у всех МРСК идет снижение по причине уменьшения энергопотребления.

Не обошло снижение валовой прибыли от передачи э/э и ФСК ЕЭС.

После данных графиков повторю еще раз таблицу, представленную в начале статьи.

Пока, исходя из прогнозной прибыли за последние 12 месяцев, динамику прибыли от продаж и валовой прибыли от передачи электроэнергии, я отметил бы акции Ленэнерго ап, ФСК ЕЭС, МРСК ЦП, МОЭСК, которые могут порадовать инвесторов дивидендами за 2020 год выше, чем за 2019. При этом в Ленэнерго ап и ФСК ЕЭС дивиденды близки к 10% доходности относительно текущих котировок, в МРСК ЦП и МОЭСК доходность пониже — около 8%.

В МРСК СЗ все погранично, компания может легко не превзойти результат прошлого года, разница всего в 20 млн рублей.

В МРСК Центра даже при росте прибыли дивиденды могут не вырасти из-за того, что за 2019 год было выплачено больше положенного. Тогда дивиденды выплачивались в 2 этапа: за 9 месяцев и оставшийся 4-й квартал. За 9 месяцев результат был хороший и компания выплатила высокие дивиденды, но 4-й квартал был с большим убытком. Таким образом, если бы дивиденды выплачивались по итогам годового результата, то они были бы сильно меньше.

При этом нужно помнить, что при расчете размера дивидендов чистая прибыль корректируется на ряд факторов:

— фактические инвестиции, осуществляемые за счет чистой прибыли по передаче электрической энергии, но не более объема;

— разницу между чистой прибылью от реализации услуг от технологического присоединения и поступлениями от данного вида деятельности.

Все это может снизить размер дивидендов. Но это не касается привилегированных акций Ленэнерго, где на дивиденды направляется 10% от чистой прибыли без каких-либо корректировок.

Продолжаю держать акции Ленэнерго ап, подробный обзор отчета за 3-й квартал данной компании можно изучить тут.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

жаль.

отчет хорош, как всегда

правда, рост практически постоянный,

что неплохо

Кузя, ну вот эти 4 думаю, что можно держать)

При этом в Ленэнерго ап и ФСК ЕЭС дивиденды близки к 10% доходности относительно текущих котировок, в МРСК ЦП и МОЭСК доходность пониже — около 8%.