21 октября 2020, 20:54

На взлетной полосе IPO Самолет - Финам

Инвестиционное резюме

Самолет — один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П. Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

После проведения IPO компания со временем планирует выйти на SPO и довести долю акций в свободном обращении до 30-40% после того, как будут запущены новые проекты, которые поспособствуют росту стоимости бизнеса.

Биржи: Московская биржа

Мы оцениваем капитализацию в 59,4 млрд руб., а стоимость бизнеса (EV) – в 73,4 млрд руб.

Оценочные мультипликаторы IPO:

— P/E 2020П 14,7 х

— EV/EBITDA LTM 9,5x

— EV/EBITDA 2020П 7,9х

Андеррайтеры: ВТБ Капитал

О компании

Самолет – один из крупнейших российских девелоперов. С момента основания компания сдала в эксплуатацию более 1,73 млн кв. м недвижимости. Всего в комплексах компании проживает порядка 100 тыс. жителей.

Штаб-квартира: г. Москва (Россия)

Год основания: 2012

Регион операций: Россия, преимущественно Московский регион

Количество сотрудников: 1500

Самолет создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Проекты Компании отличаются продуманной организацией жилых пространств, мест общего пользования и развитой социальной инфраструктурой.

Бизнес-стратегия компании предполагает укрепление позиций на рынках Московского региона и расширение портфеля проектов на рынке Северо-Западного региона, а также изучение возможности новых проектов в других регионах России.

Операционные и финансовые результаты

Объём реализации недвижимости в денежном выражении за 9 месяцев 2020 года увеличился на 21% до 41 млрд руб. и 348 тыс. кв. м., при этом продажи в Москве выросли на 125% до 13,7 млрд руб. и 101,5 тыс. кв. м.

Доля ипотечных сделок за 9 месяцев 2020 года достигла 76% от общего объёма продаж.

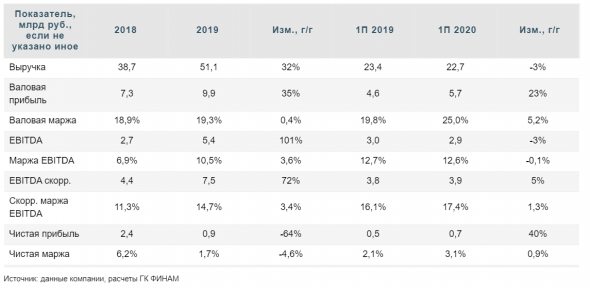

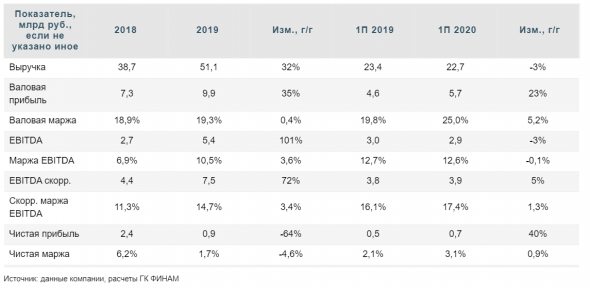

По итогам первого полугодия 2020 года выручка компании составила 22,7 млрд руб., оставшись практически на неизменном уровне относительно аналогичного периода прошлого года.

Валовая прибыль в 1П 2020 выросла на 23% и составила 5,7 млрд руб. Таким образом, валовая рентабельность составила 25,0%, увеличившись по сравнению с аналогичным периодом прошлого года на 5,2 п.п.

Скорректированная EBITDA в 1П 2020 составила 3,9 млрд руб., что на 5% выше аналогичного показателя годом ранее. Рентабельность по скорректированной EBITDA по итогам отчетного периода составила 17,4% против 16,1% годом ранее.

Чистая прибыль в 1П 2020 выросла на 40% по сравнению с прошлым годом и достигла 688 млн руб.

Чистый долг по состоянию на 30 июня 2020 года составил 13,2 млрд руб. по сравнению с 11,4 млрд руб. на конец 2019 года, что обусловлено привлечением финансовых ресурсов для развития компании и формированием запаса ликвидности для безрискового прохождения периода действия режима ограничений.

Дивидендная политика

Самолет — один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П. Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

После проведения IPO компания со временем планирует выйти на SPO и довести долю акций в свободном обращении до 30-40% после того, как будут запущены новые проекты, которые поспособствуют росту стоимости бизнеса.

Биржи: Московская биржа

Мы оцениваем капитализацию в 59,4 млрд руб., а стоимость бизнеса (EV) – в 73,4 млрд руб.

Оценочные мультипликаторы IPO:

— P/E 2020П 14,7 х

— EV/EBITDA LTM 9,5x

— EV/EBITDA 2020П 7,9х

Андеррайтеры: ВТБ Капитал

О компании

Самолет – один из крупнейших российских девелоперов. С момента основания компания сдала в эксплуатацию более 1,73 млн кв. м недвижимости. Всего в комплексах компании проживает порядка 100 тыс. жителей.

Штаб-квартира: г. Москва (Россия)

Год основания: 2012

Регион операций: Россия, преимущественно Московский регион

Количество сотрудников: 1500

Самолет создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Проекты Компании отличаются продуманной организацией жилых пространств, мест общего пользования и развитой социальной инфраструктурой.

Бизнес-стратегия компании предполагает укрепление позиций на рынках Московского региона и расширение портфеля проектов на рынке Северо-Западного региона, а также изучение возможности новых проектов в других регионах России.

Операционные и финансовые результаты

Объём реализации недвижимости в денежном выражении за 9 месяцев 2020 года увеличился на 21% до 41 млрд руб. и 348 тыс. кв. м., при этом продажи в Москве выросли на 125% до 13,7 млрд руб. и 101,5 тыс. кв. м.

Доля ипотечных сделок за 9 месяцев 2020 года достигла 76% от общего объёма продаж.

По итогам первого полугодия 2020 года выручка компании составила 22,7 млрд руб., оставшись практически на неизменном уровне относительно аналогичного периода прошлого года.

Валовая прибыль в 1П 2020 выросла на 23% и составила 5,7 млрд руб. Таким образом, валовая рентабельность составила 25,0%, увеличившись по сравнению с аналогичным периодом прошлого года на 5,2 п.п.

Скорректированная EBITDA в 1П 2020 составила 3,9 млрд руб., что на 5% выше аналогичного показателя годом ранее. Рентабельность по скорректированной EBITDA по итогам отчетного периода составила 17,4% против 16,1% годом ранее.

Чистая прибыль в 1П 2020 выросла на 40% по сравнению с прошлым годом и достигла 688 млн руб.

Чистый долг по состоянию на 30 июня 2020 года составил 13,2 млрд руб. по сравнению с 11,4 млрд руб. на конец 2019 года, что обусловлено привлечением финансовых ресурсов для развития компании и формированием запаса ликвидности для безрискового прохождения периода действия режима ограничений.

Дивидендная политика

Новая утвержденная дивидендная политика будет применяться по результатам 2020 финансового года, первые выплаты планируется произвести в 2021 году. При коэффициенте долговой нагрузки чистый долг/скорректированная EBITDA менее 1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При чистом долге 1,0-2,0х скорр. EBITDA — не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей.ГК «Финам»

Читайте на SMART-LAB:

EUR/USD: коррекция перед очередным витком роста?

Европейская валюта отходит от недавно достигнутых максимумов. Цена корректируется и уже коснулась горизонтального уровня 1.1920. При пробое указанной отметки котировки могут «нырнуть» еще глубже,...

29.01.2026

Календарь первички ВДО и розничных облигаций (Л-Старт купон 32% | Главснаб купон 26,55% | РДВ Технолоджи купон 25% | ТЛК купон 24% | Бизнес Альянс купон 22%)

📌 Сегодня, 30 января, в 10:00 стартует размещение облигаций разработчика и производителя оборудования для нефтегазовой отрасли ООО «Л-Старт» ( B.ru , 175 млн руб., ставка купона 32%,...

08:40

ГК Самолет

110 000 400 Обыкновенных акций

Общий долг мсфо 6 мес 2020г: 81,6 млрд руб

Прогнозная прибыль мсфо 2020г: 1,3 млрд руб

Получается, что Финамка хочет втюхать акции этого г… а по P/E 45,7