10 сентября 2020, 08:36

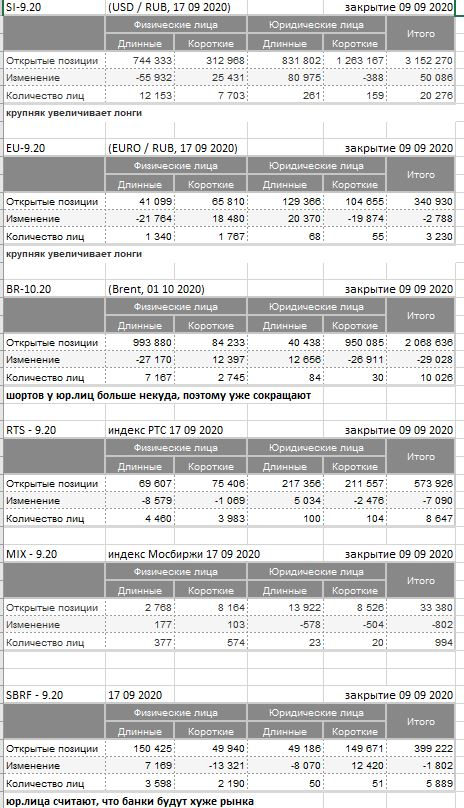

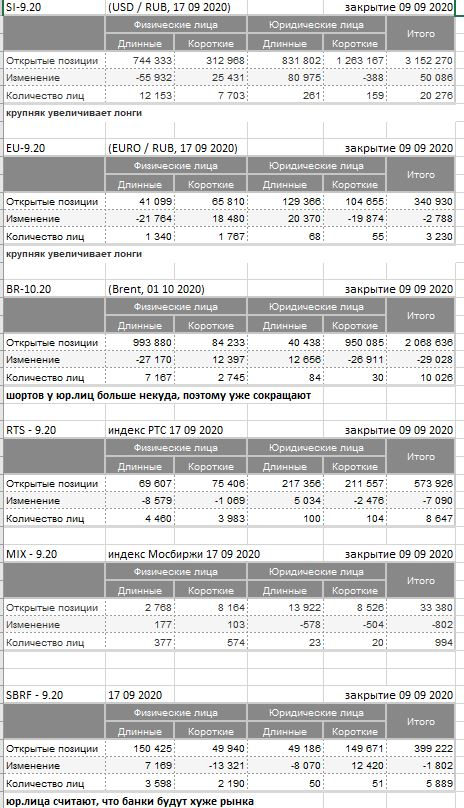

позиции юр. лиц и физ. лиц по фьючерсам

Информация на закрытии Мосбиржи 09 09 2020,

сделал слайд по позициям физ. лиц и юр. лиц по фьючерсам, добавил комментарии.

Обратите внимание на позиции юр. лиц (крупняк, они выигрывают чаще).

С июня (как стал слабеть рубль), средний дневной диапазон между min и max SI (пары USD / RUB) около 1,2%,

соседние дневные диапазоны, в основном, частично пересекаются

(т.е. часть спекулянтов играют USD / RUB intraday от лонга).

сделал слайд по позициям физ. лиц и юр. лиц по фьючерсам, добавил комментарии.

Обратите внимание на позиции юр. лиц (крупняк, они выигрывают чаще).

С июня (как стал слабеть рубль), средний дневной диапазон между min и max SI (пары USD / RUB) около 1,2%,

соседние дневные диапазоны, в основном, частично пересекаются

(т.е. часть спекулянтов играют USD / RUB intraday от лонга).

https://www.youtube.com/watch?v=thxPtZi867Q

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

Читайте на SMART-LAB:

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде креста, точнее будет назвать её «Утренней звездой...

15.02.2026

Всё выше. Или как изменились средние доходности облигаций (по рейтингам) за неделю

Всё выше и выше, и выше. Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм:...

15.02.2026

Mozgovik Weekly. Комментарий по ключевым новостям недели.

Здравствуйте! Комментарий по ключевым событиям недели.

Сбербанк показал сильные результаты за январь 2026 года: рост прибыли обеспечен основными доходами при сохраняющемся высоком ROE...

15.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

Логически и последовательно.

В стакане всегда есть котировки от МаркетМейкеров — это юрлица-профики.

Если Вы как физик хотите купить или продать фьюч, вы с высокой долей вероятности сделаете это об маркетмейкера (на спокойном рынке)

или же маркетмейкер сделает это об Вас при резком движении в противоположную вам сторону с выгодой для себя.

так ???

Вы принимаете на себя риск открытой позиции, а ММ не принимает, он сальдирует внутри себя и разницу перекрывает на рынке базового актива (Si на USD_том например, возможно форвардами или свопом еще) — но риска ОВП у него нет или он минимален.

Аналогичным образом происходит и с BR контрактами — там ММ ведут арбитраж на международных площадках, обо они могут сальдировать прибыль тут с убытном там — а физики не могут...

Поэтому — лонги физиков всегда будет шортами юриков и наоборот.

Незначительная часть контрактов перекрывается внутри отдельных групп фиф-физ — юр-юр, но это 10-20% как правило, ЗА ИСКЛЮЧЕНИЕМ SI!!! — там сложнее

наглядно:

те кто задают диапазон и спред, дальше уже рынок сам.

но технически заявки исполняются об них и переносятся через клиринг ими