IPO JFrog Ltd (FROG)

JFrog Ltd.

Ожидаемая дата IPO: 16 сентября 2020 года.

Тикер: FROG

Биржа: Nasdaq

О компании

JFrog создала первую в мире комплексную гибридную универсальную платформу DevOps, позволяющую организациям непрерывно доставлять обновления программного обеспечения для любой системы. Платформа является важным мостом между разработкой программного обеспечения и его развертыванием.

Видение JFrog — создать мир постоянно обновляемого программного обеспечения без версий.

Компания позволяет организациям хранить все типы пакетов в общем репозитории, где их можно редактировать, отслеживать и управлять ими. Унифицированная платформа объединяет все процессы выпуска программного обеспечения, даёт возможность клиентам сократить циклы выпуска ПО и главным образом позволяет обеспечить непрерывный поток актуального программного обеспечения из любого источника в любое место назначения. Платформа разработана таким образом, чтобы не зависеть от языков программирования, репозиториев исходного кода и технологий разработки, которые используют клиенты.

Доходы

Компания получает доход от продажи подписок клиентам. Уровни платной подписки включают JFrog Pro, JFrog Pro X, JFrog Enterprise и JFrog Enterprise Plus.

По состоянию на 30 июня 2020 года, глобальная клиентская база насчитывала примерно 5800 организаций из всех отраслей и размеров (включая все 10 ведущих технологических организаций, 8 из 10 ведущих организаций финансового сектора, 9 из 10 ведущих организаций розничной торговли, 8 из 10 ведущих организаций здравоохранения и 7 из ведущих 9 телекоммуникационных организаций,) включая более 75% организаций из списка Fortune 100 и около 27% участников Forbes Global 2000.

На 30 августа 2020 года на 10 крупнейших клиентов приходилось примерно 8% общей выручки, и ни один из клиентов не приносил более 2% общей выручки. За шесть месяцев, закончившихся 30 июня 2020 года, 36% выручки было получено от клиентов за пределами США.

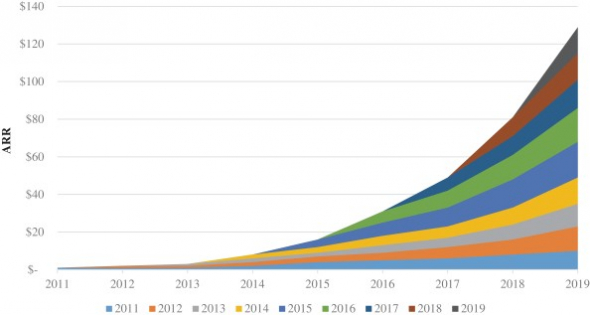

Приведенная ниже диаграмма иллюстрирует расширение клиентской базы, представляя общий ARR за представленные годы:

Валовой коэффициент удержания в долларах составил 98% как в первом, так и во втором кварталах 2020 года, что указывает на стабильные и высокие темпы обновления существующей клиентской базы. Из-за воздействия COVID-19 чистый коэффициент удержания в долларах снизился, а рост общего ARR замедлился.

Общая сумма инвестиций более чем 226 миллионов долларов.

Офисы JFrog располагаются в США, Израиле, Франции, Индии и Китае. У компании в общей сложности более 590 сотрудников, работающих в шести странах, включая примерно 300 сотрудников, расположенных в Израиле, и примерно 200 сотрудников, расположенных в Соединенных Штатах.

Возможности рынка

Поскольку программное обеспечение продолжает играть критически важную роль и быть источником конкурентного преимущества для организаций, необходимость в эффективном выпуске программного обеспечения становится все более настоятельной для каждой организации. По данным IDC, к 2024 году возможности для всех инструментов DevOps достигнут 18 миллиардов долларов.

По данным Evans Data, ожидается, что количество разработчиков во всем мире увеличится с 23,9 миллиона в 2019 году до 28,7 миллиона в 2024 году. IDC также оценивает, что к 2023 году 40% организаций будут отправлять код в производственную среду ежедневно по сравнению с 3% в 2019 году.

Конкуренция

IBM Inc. (Red Hat), Pivotal Software Inc., VMware, Inc., GitLab Inc., Sonatype Inc., Alphabet Inc. (GCP), Amazon.com, Inc. (AWS), Microsoft Corporation (Azure DevOps, включая GitHub).

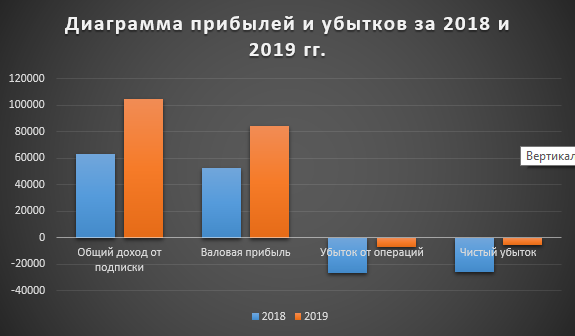

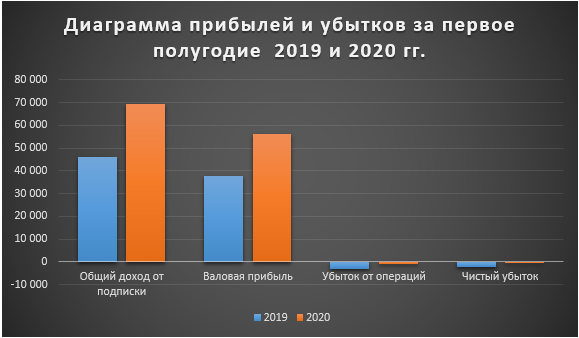

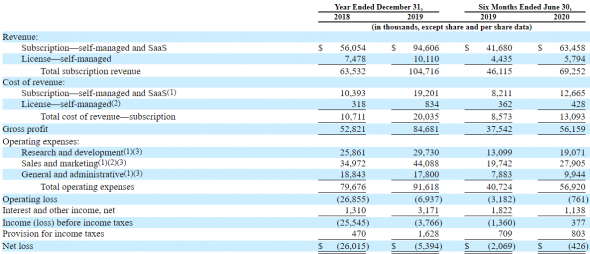

Финансовые показатели

На 30 июня 2020 года у компании было 170,6 млн долларов денежных средств, их эквивалентов и краткосрочных инвестиций.

Позитивные стороны:

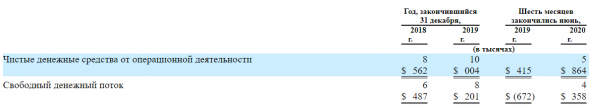

- Бизнес быстро растет и является капитало-эффективным, что подтверждается поддержанием положительного операционного денежного потока и свободного денежного потока;

- Эффективная бизнес модель. Компания не зависит от типов технологий, которые разработчик программного обеспечения или ИТ-оператор может выбрать для использования;

- Технологическое лидерство и конкурентные продукты;

- Огромные будущие потребности адресного рынка и как следствие высокий долгосрочный спрос на предложения компании. Объем и важность программного обеспечения стремительно растут;

- Быстрый прирост клиентов. Диверсифицированная клиентская база;

- Признание продукции рынком;

- Достаточность денежных средств для удовлетворения потребностей в денежных средствах как минимум в течение следующих 12 месяцев;

- Разумная оценка IPO.

Негативные стороны:

- Стремительно растущая конкуренция;

- Компания ожидает замедления роста и/или снижения количества новых заказов клиентов на свою платформу и снижения спроса со стороны существующих клиентов в первую очередь из-за изменений в структуре расходов клиентов и ИТ-бюджетах из-за COVID-19.

IPO:

JFrog планирует публично разместить 8 млн. обыкновенных акций класса А (плюс опцион андеррайтера 1,73 млн акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 33-37 долларов США за акцию. Исходя из середины ценового диапазона, компания рассчитывает привлечь примерно 255,1 млн. долларов США или 311,6 млн. долларов США, если андеррайтеры воспользуются своим правом выкупа дополнительных акций в полном объеме.

При условии успешного IPO капитализация компании составит около 3,1 млрд долларов.

Shares Float ≈ 9%.

Использование выручки: «основными целями этого предложения являются повышение нашей капитализации и финансовой гибкости, создание открытого рынка для наших обыкновенных акций и, таким образом, обеспечение доступа к открытым рынкам акций для нас и наших акционеров, а также повышение нашей видимости на рынке».

Андеррайтеры: Morgan Stanley & Co. LLC, J.P. Morgan Securities LLC, BofA Securities, Inc., KeyBanc Capital Markets Inc., Piper Sandler & Co., Stifel, Nicolaus & Company, Incorporated, William Blair & Company L.L.C., Oppenheimer & Co. Inc., Needham & Company, LLC.

Условия участия в данном IPO на счетах в Exante:

• Мин. сумма: Счет в IB 35 000$;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале teleg.run/amaday_global или по телефону +79055783377

EXANTE10 сентября 2020, 14:06Этот текст не является согласованным с EXANTE, мы не подтверждаем эти условия участия в IPO через счета EXANTE. Для получения официальной информации просим обращаться support@exante.eu.0

EXANTE10 сентября 2020, 14:06Этот текст не является согласованным с EXANTE, мы не подтверждаем эти условия участия в IPO через счета EXANTE. Для получения официальной информации просим обращаться support@exante.eu.0