Ликвидность банковского сектора по-прежнему избыточна, создавая почву для более рискованного поведения банков.

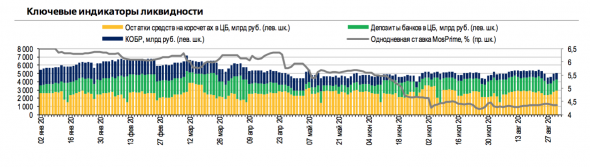

На конец лета в банковском секторе по-прежнему сохраняется избыток ликвидности. Самый явный этому показатель — объем размещенных у ЦБ банковских денег. Несмотря на то, что общее количество таких денежных средств снижается, неиспользуемых банками денег по-прежнему много.

На данный момент у российских банков в ЦБ находится 5 трлн рублей: на корреспондентских счетах, депозитах и в виде облигаций Банка России. Эта сумма на 2 трлн рублей меньше, чем в зимой этого года. За весенние и летние месяцы банкам потребовалась дополнительная ликвидность для формирования резервов и обслуживанием роста кредитных средств.

Размещенные средства банковского сектора в ЦБ (по инструментам) и динамика однодневной ставки MosPrime

Источник: УК Уралсиб

Однако сумма невостребованных банками денег сейчас по-прежнему высокая. Определенное давление на объем средств оказывает и снизившийся уровень ставок: объемы межбанковского кредитования за август заметно снизились, как стали меньше и доходности по гособлигациям и ключевым корпоративным эмитентам, куда они могли бы разместить свободные средства.

В этой ситуации самым выгодным для банков вариантом размещения денег остается увеличение выдачи кредитов. Банки все более агрессивно увеличивают их портфель и, судя по размещенным деньгам в ЦБ, в состоянии продолжить наращивать выдачу займов. В особенности, в такой ситуации очень выгодно давать залоговые деньги вдолгую, например, на ипотеки.

Это происходит и сейчас. Объем ипотечных кредитов растет рекордными темпами и под низкие ставки, что подталкивает вверх и спрос на кредиты со стороны населения, и цены на жилье. Тем временем, более платежеспособным спрос не становится, а уровень просрочек небольшими темпами растет.

В этом и заключается еще один негативный эффект от низких ставок. Банкам приходится вести себя более агрессивно на активах с большей маржинальностью и длительностью, создавая риски в долгосрочном будущем для себя и для кредитуемых отраслей. Однако сейчас такая политика подстегивает восстановление отраслей в краткосрочном периоде, создавая для тех же самых застройщиков спрос на жилье.

Автор: Илья Григорьев